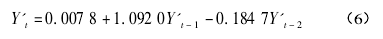

为与 TAR 模型进行比较,本文建立 AR 模型。AR 模型的参数估计结果为:

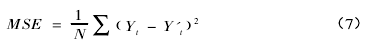

其中,TAR 与 AR 模型中的 Y't,Y't - 1,Y't - 2依次表示股价泡沫时间序列及其滞后一期和滞后两期。为了比较两个模型的拟合效果,本文采用 MSE 方法。MSE 是度量模型拟合优劣的方法,用公式表示为:

其中,Yt表示根据 AR 模型和 TAR 模型得到的预测值。MSE 值越小说明模型拟合效果越好。利用Matlab 软件实现得到,TAR 模型的 MSE 值为0. 236 2,AR 模型的 MSE 为 0. 235 8.这说明 AR模型的拟合效果优于 TAR 模型。同时这也说明在2006 年至 2015 年上证指数不存在结构性断点或突变现象。

五、结论与建议。

在实证分析过程中,本文选取了各项贷款总量、广狭义货币差和汇率 3 个与银行体系相关的宏观经济指标。结果表明: 各项贷款总量滞后一期系数大于零,并且在 1% 置信水平上显着,显示其对股市泡沫的促进作用; 广狭义货币差滞后一期系数和汇率滞后两期系数小于零,在 1% 置信水平上显着,显示其对股市泡沫的抑制作用。上述 3个经济变量与股市泡沫时间序列的关系说明银行体系对股市价格泡沫有很大的影响。从实证分析结果来看,在控制泡沫水平的过程中,银行体系扮演了重要角色。历史经验告诉我们,由于银行资金过多参与股市交易,1929 年美国经济出现大萧条和日本经济泡沫破灭后到目前为止其宏观经济运行状况仍不容乐观。在 2008 年金融危机中,由于美国没有控制好银行资金与股市的流动,导致美国金融机构竞相倒闭破产。然而,由于能够较好地控制银行资金与股市的关系,我国在调控宏观经济、应对金融危机过程中略显优势,在世界经济复苏进程中发挥了重要作用。虽然我国成功应对金融危机,但是历史经验为我们敲响警钟,银行体系与股市泡沫关系密切,因此银行体系对股市泡沫的调节作用不言而喻。

从实证结果分析,消费者物价指数对股价泡沫促进最大,也就是说,当物价处于较高水平时,人们放弃消费转而把闲散资金投入股市,无疑会促使泡沫的膨胀。因此,在股市出现大量泡沫时,相关部门可以采取刺激消费的措施以拉动真实需求,为股市泡沫釜底抽薪。当股市泡沫处于较高水平特别是股价脱离实体经济基本面出现持续快速单边上涨时,需要采取刺激消费政策,促进实体经济发展,而不能利用强制手段刺破泡沫,不然大量泡沫骤然破灭释放的负能量会对实体经济产生毁灭性打击。

此外,从 AR 和 TAR 模型对股市泡沫序列的拟合效果来看,AR 模型更适合刻画我国股市泡沫的演变路径,其拟合优度比 TAR 模型更优,这种情况同时也表明我国股市不存在结构断点或突变特征。2008 年我国股市之所以不存在结构性断点或突变特征,本文认为原因是中央政府启动了四万亿投资以及实行的“一揽子”货币政策。当时全球经济面临二战以来最为严重的大萧条,我国实体经济也受到极大打击,中央政府的四万亿投资极大促进了实体经济和股市的复苏。

本文建议在调节股市泡沫的过程中应注重银行体系的重要作用; 当泡沫大量存在时政策重心应以促进消费为主,以促进实体经济发展。股价泡沫程度与宏观经济运行状况息息相关,受到宏观经济部门和投资者的重点关注。学界和民间对股价泡沫的观点也各不相同,本文认为允许适量泡沫可以促进宏观经济的良好发展。因此,把股价泡沫控制在适量水平是保护实体经济、促进宏观经济健康发展的重要环节。

参考文献:

[1] 周爱民。 股市泡沫及其检验方法[J]. 经济科学,1998( 5) :44 -49.

[2] 周爱民,张雪莹。 股市泡沫的理论与实证[J]. 世界经济,1999( 10) :10 -14.

[3] CECCHETTI S G,LAM P,MARK N C. Mean reversionin equilibrium asset prices[J]. American Economic Re-view,1990,80: 398 - 418.

[4] NORDEN S,SCHALLER H. The predictability of stockmarket regime: evidence from the Tornoto Stock Exchange[J]. Review of Economics and Statistics,1993( 3) :505 -510.

[5] 孟庆斌,周爱民,汪孟海。 基于齐次马氏域变方法的中国股市价格泡沫检验[J]. 金融研究,2008( 8) : 105- 118.

[6] 孟庆斌,靳晓婷,吴蕾。 齐次及非齐次马氏域变模型在股价泡沫检验中的应用[J]. 数量经济技术经济研究,2011( 4) : 124 - 137.

[7] AHMED E,ROSSER J B,UPPAL J Y. Evidence of non-linear speculative bubbles in Pacific-Rim Stock Markets[J]. The Quaterly Journal of Economics and Finance,1999,39: 21 - 36.

[8] KELLEHER D,KIM G S,KIM S. Evidence of Bubbles inthe Korean Stock Markets[C]. Lugano: EFMA MeetingProceedings,2001.

[9] 朱敏,俞政。 随机环境下的 MTAR 模型的几何遍历性[J]. 数学理论与应用,2006,26( 4) :44 -47.

[10] 崔畅,刘金全。 我国股市投机泡沫分析---基于非线性协调整关系的实证检验[J]. 财经科学,2006( 11) :24 - 30.

[11] 孟庆斌,周爱民,靳晓婷。 基于 TAR 模型的中国股市价格泡沫检验[J]. 南开经济研究,2008( 4) :46 -55.

[12] 赵鹏,曾剑云。 我国股市周期性破灭型投机泡沫实证研究---基于马尔可夫区制转换方法[J]. 金融研究,2008( 4) : 174 - 187.

[13] 张景齐。 基于滚动投资的我国 A 股股市泡沫研究[J].山西财经大学学报,2013,35( 1) :19 -29.

[14] 高志。 基于神经网络和支持向量机的股价泡沫临界点识别模型[J]. 蚌埠学院学报,2014,3( 1) :65 -68.

[15] 游家兴,吴静。 沉默的螺旋: 媒体情绪与资产误定价[J]. 经济研究,2012( 7) :141 -152.

[16] 张勇。 利用资产减值进行盈余管理对股价的影响[J].经济纵横,2011( 12) :110 -113.

[17] 邵新建,巫和懋,李泽广,等。 中国 IPO 上市首日的超高换手率之谜[J]. 金融研究,2011( 9) :122 -137.

[18] TON H,LIM K S. Threshold autoregression,limit cyclesand cyclical cata( with discussion of the paper) [J]. Jour-nal of the Royal Statistical Social Society,1980,42( 3) :245 - 292.

[19] CHAN K,MCQUEEN G,THORLEY S. Are there rationalspeculative bubbles in Asian stock market? [J]. Pacific-Basin Finance Journal,1998( 6) : 125 - 151.

[20] 卜乐乐,姚佐文。 我国宏观经济与证券市场关系的实证分析---基于名义 GDP 和上证指数发展速度的视角[J]. 重庆理工大学学报( 社会科学) ,2014( 10) : 59- 64.

[21] 邱冬阳,杜诗茗。 IPO 抑价存在星期效应吗? ---基于深圳创业板的实证[J]. 重庆理工大学学报( 社会科学) ,2015( 5) :38 -46.

[22] 孟庆斌。 股市价格泡沫研究---泡沫度量及其影响因素分析[D]. 天津: 南开大学,2009.