3 个税课税模式选择对收入分配公平的影响

3.1分类课税模式对收入分配的影响一以我国为例

在目前征收个人所得税的国家中,世界上包括我国在内仅有几个国家目前仍然采用分类课税模式。分类课税模式适应了我国在一定阶段的国情,其源泉抵扣的优点也得以很好地发挥,但从收入分配的角度,分类课税模式分项计税旳做法虽然在一定程度上体现了收入分配的公平,但从总体上看其调节作用有限。本章以基尼系数的绝对差异来对税收再分配的效应进行测量,见公式(1):RE=GX-GN⑴

其中,R E 一税收再分配效应;GX 一税收前的基尼系数;GN -税收后的基尼系数;若RE大于0,则税收发挥了正向的作用,即缩小了收入的分配差距;若RE小于或者等于0,则税收没有发挥作用甚至起了反向的作用。以2000-2010年的数据作为样本,采用税收再分解效应模型公式,得出如下数据,从表3-1中可以看出,从2000-2010年,税收再分配效应RE均大于0,且随着时间逐渐变大,但同时也可以看出,RE的数值很小,一直在0.7%左右徘徊,这也体现出个税调节收入分配作用的有限性。造成我国个人所得税制度对收入分配调节作用有限的原因是多方面的,其中,我国的分类课税模式对收入分配的调节作用主要体现在:【1】

(1)征税范围未能涵盖全部的收入来源

我国个人所得税釆用正向列举的方法,列举了十一个项目为个人所得税的征税范围,釆取这种列举的方法界定征税范围最大的优点是釆用源泉扣缴的方法减少税源的流失,简便易行,与我国目前税务机关征收管理水平相适应。但是随着人们收入来源的增加,分类列举法未能包括全部收入,且不能涵盖各种附加福利和非货币收入。目前我国个人所得税列举的十一个项目的应税所得,对于认定应税所得范围起到了良好的指引作用。但同时我们更应该看到的是,还有很多收入所得被排斥在应税所得之外,如外汇交易所得、网站经营收入所得等,而未纳入征税范围的所得很多都是高收入阶层的收入来源,这就造成高收入阶层所负担税额不能与其收入相匹配,违背了纵向公平的原则。

(2)不同项目实行不同税率有失公平

我国的个人所得税在分类征收下,不同的应税所得适应不同的税率,从收入分配公平的角度看,这样的税率设计有如下特点:单从工资薪金的角度,若社会中纳税人的所得主要来源于工资薪金,则3%-45%的七级超额累进税率显然有利于公平收入分配,然而在收入来源如此多样化的今天,对不同的收入来源设置不同的税率显然缺乏公平:

①不同来源所得适用不同税率有悖于公平原则。同为劳动所得的工资薪金所得和劳务报酬所得,由于收入来源不同而适应不同税率,两者的区别就在于雇佣主体与被雇佣主体之间是否形成了长期稳定有效的雇佣关系,前者存在这一雇佣关系,而后者不存在这种关系。从税源来看,这两者都是纳税人付出劳动而取得的个人收入形式;从性质来看,这两者均属于劳动所得。但同为劳动所得的两者在征收个人所得税的过程中却适用不同的征税标准和征税税率,工资、薪金所得适应3%-45%的七级超额累进税率,而劳务报酬所得,适用20%的比例税率,如表3-2所示假如有甲乙两人月工资收入都是8000元,甲的收入属于工资薪金所得而乙的收入来源于劳务报酬,甲需缴纳(8000-3500) xio%=450元,乙需缴纳8000X ( 1-20%) x20%=1280元,同样的收入水平仅仅是收入来源不同,劳务报酬所得的乙要比工资薪金所得的甲承担将近三倍的纳税义务,显然违背横向公平的原则。同样,同为劳动所得的工资薪金所得与个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得,相同收入情况下承担着不同的纳税义务。可见,税收制度的设计对纳税人的税收负担有着重大的影响。【2】

②比例税率不能很好地起到调节收入分配的作用。众所周知,个人所得税调节收入分配的作用主要通过累进的税率来实现。而我国分类课税模式下,对某些项目的征收采用比例税率的做法体现不出对收入的调节作用。且我国目前中低收入者主要来源于工资薪金、劳务报酬等劳动所得所得,而高收入者收入较多的来源于利息、股息、财产租赁以及财产转让等资本所得,对劳动所得采用累进税率,而对主要调控的对象资本所得采用比例税率,很显然这种税率结构的设计很难调节高收入者的收入。

(3)我国个人所得税费用扣除标准未能很好地体现量能负担原则

在个人所得税中,衡量个人负税能力的标准是毛所得减去费用扣除之后的净所得,因此,合理的费用扣除标准是公平的重要保证。目前我国个人所得税采用分次分项的定额扣除和定率扣除相结合的费用扣除标准,收入项目不同,费用扣除标准也不同:工资、薪金所得每月扣除3500元,以扣除之后的余额纳税;个体工商户的生产、经营所得,以每一年度的收入总额,减除成本、费用以及损失后的余额为应纳税所得额;对企事业单位的承包经营、承租经营所得,以每一纳税年度的收入总额,减除必要费用后的余额,为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收入不超过四千元的,减除费用八百元,四千元以上的,减除百分之二十的费用,其余额为应纳税所得额;财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额;利息、股息、红利所得,偶然所得和其他所得,没有费用扣除项目,以每次收入额为应纳税所得额。这样的费用扣除标准,虽然操作起来简便易行,但难以体现税收的收入分配作用,主要体现在:

①没有考虑到纳税人综合负担能力,不能体现量能负担原则。由于每个人的情况不一样,所承受的生活负担也不一样,这样的费用扣除标准对于情况各异的纳税人来说,既没有考虑到纳税人健康、年龄等自身因素,也没有考虑到纳税人家庭构成,婚姻状况、以及赡养的老人等情况,显然违背量能负担原则。

如甲、乙两人取得来源和性质都相同的收入,但是家庭状况不同,甲是家中唯一的劳动力,要负担家里两个老人,妻子和孩子的生活开销,而乙家中只有妻子且妻子有一定的收入来源,很明显甲乙两人的纳税负担能力不同,甲的纳税负担能力要远远低于乙的,通过这样一刀切的费用扣除法显然有失公平。

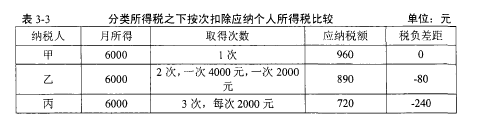

②分次分项的扣除标准容易引发纳税人通过分解收入、多次扣除的方法减少纳税所得。如表3-3所示,有甲乙丙三人,取得6000元的劳务报酬所得,甲为一次取得,乙分两次取得,一次取得4000元,一次取得2000元,丙分三次所得,每次均为2000元,根据税法计算所得,甲需要交纳960元的税款,乙丙分别承担890元和720元的纳税义务,同为劳务报酬所得,相同的收入却要承担不同的纳税义务,违背横向公平原则。【3】

③不同来源的收入设置不同的费用扣除标准有悖于收入公平的实现。基于工资薪金阶层是我国个人所得税的主要纳税阶层,自从2006年起,工资薪金的费用扣除标准由800元提高到现在的3500元,此举使一部分工资薪金低于3500元的人免除纳税义务的同时,也减轻了高收入阶层的纳税负担。此外,对于其他所得项目如劳务报酬所得,工资薪金的费用扣除标准显然更合理。如甲乙两人每月都取得3000元收入,不同的是甲来源于工资薪金所得,乙来源于劳务报酬所得,根据税法规定,甲承担0元的纳税义务,而乙承担440元的纳税义务,显然有失公平。