④标准化的费用扣除标准没有考虑到物价指数的变化和不同地区生活成本的巨大差异。我国幅员辽阔,经济发展水平极不均衡,最富裕的东部沿海城市相对于经济不发达的西部城市生活成本天差万别,不考虑各地的实际成本而采用统一的费用扣除标准,对于生活成木高的东部地区的纳税人明显不公。此外,当国内出现通货膨胀而造成物价上涨时,人们的生活成本和费用也随之提高,而费用扣除标准由于在一定时期内还停留在原有的水平上,必将加重纳税人的生活负担。

综上所述,我国分类课税模式下的个人所得税在调节收入分配方面还存在着很大的空间。

3.2 综合课税模式对收入分配的影响一以美国为例

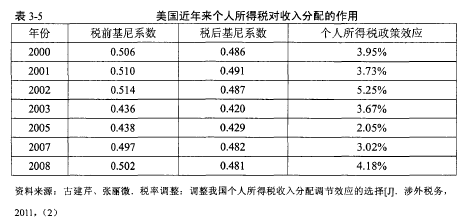

根据美国税务局公布的数据,在美国收入最高的1%人群贡献了全美个人所得税的40%,前10%的高收入阶层,贡献了 71%,而收入低于平均水平的50%人群,只缴纳了全美个人所得税总额的3%.这说明美国的个人所得税作为政府调节收入分配的主要手段,己经起到了作用。美国的综合课税模式,对我国有很好的借鉴意义。如下表3-5所示,还是以基尼系数的绝对差异来衡量美国个人所得税对收入再分配的调节作用,从表中可以看出,虽然美国的基尼系数总体很大,但相对我国而言,个人所得税调节收入分配的作用也是很显着的。【4】

下文主要从美国个人所得税课税模式入手,分析美国个税课税模式对收入分配公平的影响:

(1)征税范围广,体现了对全部所得的调节作用

根据美国国内税收法典]的规定,个人所得税的征税范围为纳税人在一个纳税年度内从各个渠道汇总取得的各项所得,包括劳动所得、资本所得、从他人处转移而来的所得和推定所得。具体纳税实施情况而定,实行的是宽税基政策遵循“任何所得都是可税的”的基本原则,在具体操作时,采用的是减法原则,就是将以上所有来源的所得,减去国内收入法典规定的不记列项目,然后再减去调整所得(符合规定的费用在计算调整后的毛所得时进行扣除的项目),得到调整后的毛所得。由此可见,美国个人所得税的征税范围几乎涵盖了美国人所有的收入来源,这种计算个人所得税毛所得的方法虽然复杂,但将纳税人的全部收入来源计算在内,充分体现了横向公平的原则,防止了一些纳税人以非常规的方式取得收入偷税漏税。

(2)累进的税率,设计灵活,体现了量能负担的原则

税收公平的理念体现在纳税人纳税量能负担。美国联邦个人所得税通过累进的税率设计来实现对富人多征税,对低收入者少征税的税收调控效果。美国的个人所得税法根据纳税人的身份不同,设计了不同的累进税率,分别为已婚联合申报、己婚分别申报、单身和户主四种方式。不同的申报方式,可以享受的费用扣除不同,根据费用扣除后的应纳税所得额的多少,适应不同的税率等级。这种税率设计,考虑了纳税人家庭负担因素,更加能体现量能负担的原则。

2011年美国的个税改革方案中,提高了高收入者的最高税率,增加了低收入家庭的课税扣除。从美国个人所得税的税率设计看,如表3-6所示,美国政府力图通过个人所得税使得收入低且人口多的家庭能享受到较多的税收优惠,发挥个人所得税劫富济贫作用的功效。【5】

(3)完善的费用扣除标准,充分发挥了个人所得税劫富济贫的作用

美国联邦个人所得税的分项扣除做法,真正体现了符合纳税人实际情况的扣除原则。美国联邦个人所得税应纳所得=毛所得(即全部来源所得一不予计列所得)一进行毛所得调整做的扣除一对调整后的毛所得的扣除一个人宽免和被抚养者宽免。作为综合所得税制的一个典型代表,美国联邦个人所得税的费用扣除标准充分体现了税收调节收入分配的作用,主要表现在:

①考虑了纳税人的负担能力,体现了量能负担的原则。这主要体现在个人宽免和被抚养者宽免这一项,除去取得毛所得的扣除外,考虑到家庭成员情况的不同,在扣除纳税人个人为了维持个人和家庭基本生活的宽免之外,还可以对符合条件的配偶、子女和老人进行扣除。

②“可替代最低税”AMT (Alternative Minimum Tax)制度很好地发挥了调节高收入者的作用,减少了高收入者偷、逃税现象的发生。由于美国有各种各样的免、抵、扣项目,其目的在于保障低收入者维持基本的生活,但由于制度设计纷繁复杂,在增加低收入者扣除费用的同时,也不可避免的给了高收入者利用免、抵、扣项目来逃避纳税的机会。因此,为了减少因过多的减税项目造成的高收入者税款的流失,美国联邦个人所得税规定了纳税人的最低应缴税额,最低应缴税额=应税收入X各收入阶段的AMT税率(应税收入为高收入群体的年终收入,AMT税率一般为26%以上,每年不同)如果纳税人按照一般计税方式所算出的数字低于最低应缴税额,则须补足二者间的差额。相比于分类所得税制,高收入者通过改变收入次数或改变所得取得形式而享受多次费用扣除,此种做法更能体现对高收入者的调节力度。

③标准扣除和分项扣除可选择性使纳税人有了更多自由,有利于保障低收入者维持生活的必要费用不再纳税。对调整后的毛所得扣除一项,美国税法规定有两种标准,即标准扣除和分项扣除,标准扣除是国会允许不同身份申报人扣除的金额,扣除的是一个定额,而分项扣除是纳税人根据实际发生的税法允许范围内的个人费用进行的逐项扣除,纳税人可根据两者中较高的那项进行扣除,给纳税人尤其是低收入者有了更多选择。