2.2 收入分配公平的衡量

2.2.1收入分配与公平

公平是人类的永恒理想。公平是指人们对社会利益分配所认同的必须遵循的价值尺度,主要有三层含义:政治秩序和公民政治权利的平等,经济权利和经济规则的平等以及道德上的平等。公平理念贯彻体现在我国整个法律体系中,是我国法制建设的重要理念之一,由它延伸出来的税收公平原则成为我国税法的基本原则。税收公平原则是指国家征税应使各个纳税人的税负与其负担能力相适应。税收公平原则包括两方面的内容,横向公平和纵向公平。横向公平要求经济条件相同的纳税人负担相同的税额,纵向公平要求经济条件不同的纳税人负担不同数额的税收,高收入者多纳税,低收入者少纳税?.税收公平原则对于个人所得税法的设计和实施具有重要的指导意义。

社会的收入分配体系由初次分配和再分配构成,初次分配主要是根据生产者占有的生产要素在社会生产中所起到的作用进行分配,由于每个人占有的生产要素无论是种类、数量还是质量方面都是千差万别的,这就造成初次分配的不公平。为了减轻初次分配的不公平性,就有了依靠政府政策进行调节的再分配,政府主要通过税收体系和社会保障体系对收入分配进行调节,通过税收调节的主要是高收入阶层,通过制度设计实现高收入者多纳税,低收入者少纳税甚至不纳税;社会保障体系主要是对低收入阶层的补助,通过转移支付等手段改善低收入者状况。由于我国尚处在发展中国家的水平且人口基数大,建立完善的社会保障体系有着很大的难度,面对收入差距越来越大的现状,我国更应该通过税收体系调节收入的公平分配,尤其是高收入者的收入水平。

2.2.2衡量收入分配公平的指标

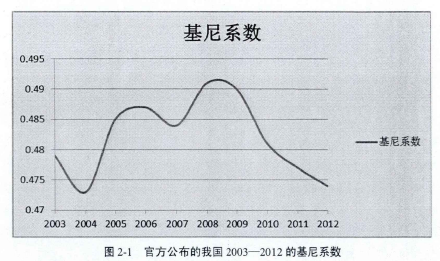

改革开放以来,我国国民经济建设取得了举世瞩目的成绩,根据国家统计局的信息显示,中国已经超越日木成为了仅次于美国的世界第二大经济体,伴随着经济总量的增加,经济收入的分配出现了越来越不均衡的局面。目前,中国普遍采用基尼系数来作为衡量居民收入分配的指标。

基尼系数是国际经济学界最为通行的衡量收入分配公平的指标,它是建立在洛伦兹曲线上的收入分配差距的衡量指标,指在全部的居民收入中,用于进行不平均分配的那部分收入占总收入的百分比,它表明的是收入所得者的百分比与所得收入的百分比之间的关系?.如果每个人的收入完全相同,说明绝对平均分配,此时基尼系数为0;如果所有的收入集中在某一个人,说明收入分配绝对不公平,此时基尼系数为1,一般情况下,基尼系数介于0和1之间,数值越小,表明收入分配越公平,反之则越不公平。按照国际一般标准,0.4以上的基尼系数表示收入差距较大,当基尼系数达到0.6以上时,则表示收入差距很大。我国官方公布的数据表明,我国的基尼系数早己经超过0.4,在2008年我国的基尼系数最大为0.491,此后虽有回落但仍然接近0.5.可见,我国调节收入差距的任务已经到了刻不容缓的地步。【1】

2.2.3公平的个税课税模式设计

任何一种个人所得税课税模式,都不是绝对公平的,也不是绝对不公平的,无论是分类课税模式、综合课税模式、还是分类综合课税模式,都在一定程度上或者在某一方面体现了公平的因素。具体来说,公平的个税课税模式设计应考虑以下几方面:

(1)征税范围的选择。一般来说,纳入个人所得税征税范围中的收入越多,个人所得税调节收入分配的作用越强,此种个税课税模式也就更能够体现出收入分配的公平。试想一下,同为居民个人取得的收入,有的纳入征税范围,而有的不纳入征税范围,个人所得税调节的也仅仅是纳入征税范围的那一部分收入,相对于来源渠道比较单一的低收入者,那些有着较高收入的纳税人往往有多种收入来源,且很多来源不透明,税务机关往往很难掌握其收入的数量以及来源的具体的途径,若仅仅就一部分所得进行征税,很难对高收入群体进行调节。很显然,将居民个人的全部收入,无论是任何形式的所得都纳入个人所得税征税范围中来更能够很好的调节收入分配。

(2)税率的设计。税率一般分为累进税率、累退税率以及比例税率。就个人所得税调节收入分配的作用来看,累进税率的个人所得税调节作用最强,比例税率次之,累退的税率不仅不能起到调节收入分配的作用,反而还会削弱个人所得税的调节作用。累进的税率之所以能够调节收入分配,是因为随着收入水平的提高,个人所得税的适应税率相应提高到更高的税率档次而缴纳更高的个人所得税,符合纵向公平的原则。在个人所得税课税模式的设计中,对于不同项目的所得分别适应于不同的税率,计算出分类项目的应税所得,再将分类项目的应税所得相加得出的个人所得税,和将纳税人的应税所得加总求和,按照全部的应税所得适应的税率档次计算的应纳所得税,对收入分配的调节作用又是大不相同的,对于收入来源渠道比较单一,收入规模比较小的纳税人来说,前者的个税课税模式设计显然能够起到很好的调节收入,然而,随着居民收入来源渠道的增多,收入规模的增大,前者的设计又为高收入者偷税漏税提供了便利,在当前收入来源多样化的今天,后者的个税课税模式中税率的设计显然更有利于公平的实现。

(3)费用扣除标准的规定。在个税课税模式的设计中,考虑到量能负担的原则,针对每个人的负担水平不同设计不同的扣除标准是最理想不过的了,然而,由于每个人的状况千差万别,这也仅仅是种理想。相对而言,针对种种不同的情况设计较为详细的费用扣除标准,而不是简简单单的一刀切的方法,更能较好的考虑到纳税人自身的情况,因而起到更好的调节作用。具体来说,在个税模式的设计中,以家庭为纳税单位比以个人为纳税单位更能体现量能负担原则,以各种可能出现的情况为基础设计费用扣除标准更能很好的调节收入分配。