黄衍电(2002)从财务决策的角度研究税收筹划,认为税收筹划可分为企业投资决策中的税收筹划、企业生产经营过程中的税收筹划、成本核算中的税收筹划和企业成果分配中的税收筹划[18].张中秀、王晓菲、李首雁(2009)则是从税收征纳双方的角度对征税管理和纳税义务进行筹划,其书主要从征税人和纳税人的两方面进行筹划筹,以达到征税的最佳效果、减少税收支出、降低税收成本。现在有也的学者将税收筹划纳入公司的财务决策领域来加以研究[19].宋献中(2002)在《税收筹划与企业财务管理》一书中,将税收筹划与企业的财务管理相结合来加以研究[20].谈多娇、马童梨(2002)从收入结算方式、费用列支、长期投资核算方式、折旧方式、存货的计价方式和盈亏弥补方法的选择角度探讨了税收筹划的切入点[21].

第三,在研究行业上,我国税收筹划的相关围绕房地产业、农产品行业来研究居多,物流业、建筑业、零售业等其行业也开始注重税收筹划。田新锋(2005)、殷爱贞、伊善凤(2009)、赵青虹(2010)等对房地产业进行税收筹划研究,提出了房地产业税收筹划的切入点和所得税筹划思路[22][23][24].刘晓凤(2010)则对农产品加工企业进行税收筹划研究[25].吴芗(2011)通过分析物流业税收筹划的现状和存在的问题,提出了物流企业纳税筹划的建议和对策[26].对于零售业的筹划,大多是分采购和销售环节来进行筹划的。柯文林(2009)从建筑企业的业务特点出发,对建筑业涉及的不同税种分别进行了筹划[27].陈金(2007)对我国零售业进行了税收筹划,提出了经营战略、财务战略、人才战略及企业全球化战略四个方面的税收筹划策略[28].对于商品流通企业各流通环节的税收筹划,大多分文献都是集中在采购和销售环节两个环节。李秀华(2011)对采购这一环节的税收筹划进行了研究,主要从供应商的选择、经济合同的签订两个方面进行筹划[29].

李建辉(2011)从分析了集团物资集中采购服务的涉税问题,探讨了这一模式的税收筹划问题[30].李兰英、卢强(2005)、王震、赵娟(2010)从不同增值税纳税人身份角度出发探究企业购销定价筹划方案[31] [32].杜海鸥(2012)、董琳(2011)从企业采用折扣销售、销售折扣、销售折让、还本销售及以旧换新五种销售方式的税负状况出发,分析比较了各销售方式的优劣,对企业销售业务中的销售方式怎样节税进行了研究[33][34].

3.文献述评。

国外关于税收筹划的研究选题较小且理论与实践结合,主要侧重实证研究,对于纯粹的理论研究较少。而在我国,对税收筹划的研究大多采用规范研究。国内现有文献中,对特定经营环节如商品采购环节、销售环节、商品存储等环节中的进行税收筹划的较多,但将整个商品流通企业作为研究对象的较少。因此本文将以案例分析的形式,以庆隆连锁商贸有限公司为研究对象进行税收筹划研究,希望对其他商品流通企业的税收筹划研究起到一定的参照作用。

1.3 概念界定及筹划流程介绍。

1.税收筹划的概念。

目前国内对税收筹划的概念没有明确的界定,但总的来说有两种不同的观点。

一种是认为税收筹划就是节税,即是指纳税人在符合国家法律及税收法规的前提下,按照税收政策法规的导向,事前选择税收利益最大化的纳税方案处理自己的生产、经营和投资、理财活动的一种企业筹划行为。一种是将税收筹划延伸到各种类型的少缴税、不缴税的行为,包括利用税法漏洞进行的避税行为。即税收筹划是纳税人在不违反税法的前提下,针对纳税人自身的特点,规划纳税人的纳税活动,既要依法纳税,又要充分享受税收优惠政策,以达到减轻税负、解除税负或推迟纳税的行为。

综合以上观点,本文将税收筹划的概念界定为:在符合国家法律、法规的前提下,纳税人为了尽最大可能地减轻税收负担,事先对其涉税事项进行设计和安排,以达到少纳税或延迟纳税的效果。税收筹划包括一切采用不违法和合法手段进行的对纳税人有利的财务方面的安排和纳税方面的策划,包括节税和合理避税。

2.商品流通企业税收筹划的基本流程。

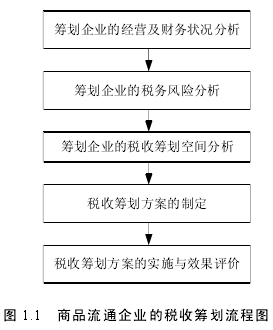

制定合理、科学的税收筹划工作流程是开展税收筹划工作的首要条件。恰当合理的税收筹划工作流程可以使筹划活动有条不紊地进行,提高筹划工作的效率,保证筹划工作的质量。商品流通企业的税收筹划流程遵循一般企业的筹划流程,其税收筹划的基本工作流程如图1.1所示,具体可分为以下五个步骤:

(1)筹划企业的经营及财务状况分析。分析商品流通企业的经营及财务状况,主要是为了了解企业的经营情况,包括经营业务范围、经营形式、企业组织架构、业务流程、销售结构、财务状况及纳税情况,这些可以让我们更加清楚筹划企业的业务涉及哪些税种,哪些税种税负过高,提前研究国家对本企业业务范围内的商品提出的相关税收政策。在分析商品流通企业的经营状况时,了解筹划企业的组织架构、分支机构设置情况、采购方式、进货渠道、货物配送的方式、常用的促销方式等。在分析商品流通企业财务状况时,由于商品流通企业纳税人其主营业务是商品批发与零售,故主要关注商品流通企业的流动资产比重、税负情况、结算方式等。

(2)分析筹划企业的税务风险。这一步可以让我们更加清楚地认识到筹划企业已经存在的和潜在的税务风险,思考税务风险的成因。对商品流通企业的税务风险进行分析,重点关注筹划企业增值税、营业税和企业所得税上存在的税务风险,可以从商品流通企业的税收管理现状出发,结合各业务环节的税务处理情况进行分析,首先应分析商品流通企业是否按照税法规定进行涉税事项的处理,即由于税务处理方式不当造成的可控制风险,其次应分析判断各涉税行为的潜在税务风险,是否还有更加有更加节税的方式。

(3)税收筹划空间分析。商品流通企业由于业务环节的特殊性,可以随商品的流通环节和企业扩张的环节来寻找空间。主要对商品采购、商品配送和商品销售和企业扩张四个重要的环节中各涉税事项进行分析,如各涉税事项所涉及的税种、税率、形成的税收负担,业务的发展方向及引发的后果,同一业务不同方式之间所涉及的税收负担等等,来寻找能够减轻税负的方法。在这一步,要将商品流通企业的业务形式与税务处理、纳税情况相结合,分析税负相对偏高的事项在业务方式上有无其它方式,比较不同的行为方式的涉税情况。比如,在采购环节上,比较商品流通企业从不同的供应商进货的税负,销售环节则比较不同促销方式的涉税情况,平销返利行为上则通过相应的税收政策中来寻找税收筹划的空间。

(4)税收筹划方案的制定。基于商品流通企业各税务风险点的筹划空间,来一一制定相关的税收筹划方案。商品流通企业可提出多种税收筹划方案,对多种备选方案进行比较、分析和评估。然后,选择一个较优的实施方案。

(5)商品流通企业税收筹划方案的实施与效果评价。商品流通企业在实施税收筹划方案之后,还要不断对筹划方案的实施情况和结果进行跟踪,并在筹划方案实施后,对筹划方案进行绩效评价,考核其节税效果和其他方面的效益。

1.4 研究内容。

本文对庆隆连锁商贸有限公司经营活动的各个环节中的涉税情况进行分析,针对庆隆连锁商贸有限公司的税务风险进行了税收筹划。本文共分为四章:

第一章为绪论,主要介绍论文选题的研究背景及意义、研究现状、税收筹划的概念及筹划流程、本文的研究内容。

第二章为庆隆连锁商贸有限公司的税收现状,主要介绍了庆隆连锁商贸有限公司的基本情况、财务状况及纳税情况。

第三章为庆隆连锁商贸有限公司税收筹划的内容,主要介绍庆隆连锁商贸有限公司在采购、配送、销售和企业扩张四个环节中的税收筹划空间及具体税收筹划措施。

第四章为庆隆连锁商贸有限公司税收筹划措施的预期效果,主要介绍财务管理水平的提升预期和企业节税效果预期。