2.代销行为的筹划措施。

(1)代销主体为一般纳税人时的筹划措施。

当一般纳税人的厂商委托庆隆连锁商贸有限公司代销商品时,庆隆连锁商贸有限公司由于从未事前考虑过两种不同的代销方式的税收问题,而无形之中给企业造成了一定的税收负担。那么究竟选择怎样的代销方式更节税呢?我们利用税后净收益来进行比较。

以庆隆连锁商贸有限公司2011年的一项代销行为为例。与庆隆连锁商贸有限公司长期合作的一家日化公司委托庆隆连锁商贸有限公司代销一款新研发的日用品,该日化公司生产这款日用品的成本为20元/件,庆隆连锁商贸有限公司当月销售了10000件,增值税税率为17%,庆隆连锁商贸有限公司所在地的城市维护建设税税率为7%,教育费附加为3%.庆隆连锁商贸有限公司选择的代销方式为收取手续费的方式进行代销。庆隆连锁商贸有限公司与该日化公司签订代销合同,由日化公司确定日用品的销售价格,为50元/件,月底庆隆连锁商贸有限公司根据销售清单,按销售货款的20%收取手续费。

采取收取手续费的代销方式,对于庆隆连锁商贸有限公司来说,其税负及税后净收益如下:

取得的手续费收入=50×10000×20%=100000(元)

应纳营业税=100000×5%=5000(元)

应纳城建税及教育费附加=5000×(7%+3%)=500(元)

应纳企业所得税=(100000-5000-500)×25%=23625(元)

税后净收益=100000-5000-500-23625=70875(元)

若采取视同买断方式进行代销,庆隆连锁商贸有限公司与日化公司签订代销合同,庆隆连锁商贸有限公司以30元/件的协议价从日化公司取得日用品,再以50元/件的价格对外销售,月底庆隆连锁商贸有限公司再根据销售清单,以30元/件的价格与日化公司结算货款。对于庆隆连锁商贸有限公司,视同买断代销方式下的税负及税后净收益如下:

应纳增值税=(50-30)×10000×17%=34000(元)

应纳城建税及教育费附加=34000×(7%+3%)=3400(元)

应纳企业所得税为=[(50-30)×10000-3400]×25%=49150(元)

税后净收益=(50-30)×10000-3400-49150=147450(元)

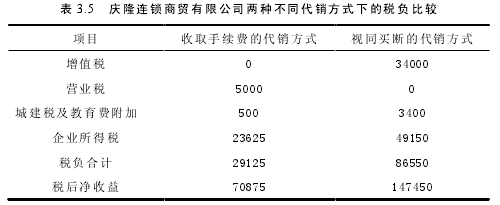

综上所述,两种代销方式下庆隆连锁商贸有限公司的纳税情况及税后净收益如表3.5所示:

从上表可知,虽然庆隆连锁商贸有限公司在这个案例中采用收取手续费的代销方式所缴纳的营业税比视同买断的方式下缴纳的增值税要低,少缴纳了29000(34000-5000)元的税款,并且其税负总额也较低。但是这种方式下的税后现金收益却比视同买断的销售方式要低,相差76575(147450-70875)元。因此,仅从税收负担上考虑,应选择收取手续费的方式。若综合考虑企业的综合收益,宜选择视同买断的代销方式,并且在这种方式下,庆隆连锁商贸有限公司还可以自由定价,以较高或较低的价格出售,也许盈利空间会更大。那么在具体实践中,庆隆连锁商贸有限公司在签订代销合同时,要按税后净收益来考虑代销方式。

(2)代销主体为小规模纳税人时的筹划措施。

当代销主体为小规模纳税人时,庆隆连锁商贸有限公司由于无法取得增值税专用发票抵扣进项,若采取视同买断的代销方式,庆隆连锁商贸有限公司经常会因为无法抵扣进项,造成利润过低而放弃这项代销业务。

以 2011 年庆隆连锁商贸有限公司发生的一项代销行为为例来说明。庆隆连锁商贸有限公司所在地的某食品加工厂,是一个小规模纳税人,2011 年该食品加工厂生产出一种新口味的糕点,生产成本为 4 元每包。由于是新产品,为扩宽销路,该食品加工厂委托庆隆连锁商贸有限公司旗下的超市为其进行代销,采取视同买断的方式。食品厂采用视同买断的方式,以 6 元每包的协议价格,委托庆隆连锁商贸有限公司为其代销 2000 包糕点。庆隆连锁商贸有限公司以 8 元每包的不含税价格对外销售,当月全部售出。庆隆连锁商贸有限公司应缴纳的税款和营业利润如下(不考虑企业所得税):

应纳增值税=8×2000×17%=2720(元)

应纳城市维护建设税及教育费附加=2720×(7%+3%)=272(元)

税负合计=2720+272=2992(元)

营业利润=(8-6)×2000=4000(元)

庆隆连锁商贸有限公司当月的此代销行为实现营业利润 4000 元,但其缴纳的流转税共 2992 元,由于食品厂是小规模纳税人,庆隆连锁商贸有限公司不能取得增值税专用发票,进而不能抵扣进项税额,致使庆隆连锁商贸有限公司税负过重,利润率太低。因此庆隆连锁商贸有限公司在次月拒绝继续为食品厂代销该糕点。

那么,对于这类代销主体为小规模纳税人的代销行为时,庆隆连锁商贸有限公司可采取的税收筹划措施如下:

方案一:变代销合同为委托加工合同。

庆隆连锁商贸有限公司委托食品厂加工此类糕点,只有食品厂提供的劳务部分产生增值税,庆隆连锁商贸有限公司不能抵减的进项税额会大大减少。委托加工需要庆隆连锁商贸有限公司提供原材料(如面粉、鸡蛋等),即庆隆连锁商贸有限公司要从其他增值税一般纳税人处购进原材料再交付食品厂进行加工,这样才能抵减购进的原材料所发生的进项税额。庆隆连锁商贸有限公司委托食品厂加工 2000 包糕点,支付价值 5000 元的原材料,由食品厂提供 1000 元的辅料,并收取 2000 元的加工费。庆隆连锁商贸有限公司的纳税情况及营业利润如下:

应纳增值税额=8×2000×17%-5000×17%=1870(元)

应交城市维护建设税及教育费附加=1870×(7%+3%)=187(元)

税负合计=1870+187=2057(元)

营业利润=8×2000-5000-1000-2000=8000(元)

庆隆连锁商贸有限公司应纳流转税及教育费附加共减少 935 元(2992-2057),相当于原应纳税额的 31.25%.同时营业利润增加 4000(8000-4000)元,相当于原来的一倍。此种方法纳税筹划的效果较好,但操作流程比较复杂。

方案二:改代销合同为租赁合同庆隆连锁商贸有限公司与该食品厂订立租赁合同,将一个货架租给食品厂,租金为2000元/月。庆隆连锁商贸有限公司的租赁收入按“服务业--租赁业”缴纳5%的营业税。庆隆连锁商贸有限公司应纳税款及营业利润如下:

应纳营业税=2000×5%=100(元)

应交城市维护建设税及教育费附加=100×(7%+3%)=10(元)

营业利润=2000(元)

此种方法取得的营业利润不如方案一,但它比较简单的解决了庆隆连锁商贸有限公司的税负问题,不必像方案一那样花费较大的采购、物流成本和销售成本,并且对糕点销售的情况不必承担风险。

3.平销行为的税收筹划措施。

(1)返利支付形式的选择。

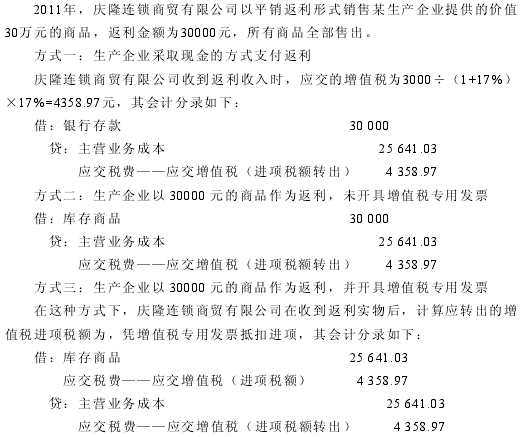

庆隆连锁商贸有限公司平销返利的形式包括资金和实物两种,实物返利又分为供应商开具增值税专用发票和不开具增值税专用发票两种方式。如果商业企业只能采取平销返利购入,平销行为的返利支付形式会影响庆隆连锁商贸有限公司的税务成本。因此,我们来比较一下,庆隆连锁商贸有限公司在这三种不同情况下的涉税情况。

通过以上三种返利方式的比较可知,方式二与方式一缴纳的增值税是一样的,但是方式二中实物返利在以后的流转中计入相应的成本费用,从而降低以后期间的税收负担。方式三,由于庆隆连锁商贸有限公司取得的增值税专用发票抵减了应交的增值税,其实际应缴纳的增值税为 0.因此,实物返利且开具增值税专用发票的平销行为的税务成本最低,是最佳的筹划方式。因此,庆隆连锁商贸有限公司在今后的平销行为中,应争取以实物的形式进行返利,并要求供应商开具增值税专用发票。

(2)将平销行为转为代销行为。

在平销行为中,庆隆连锁商贸有限公司对平销商品的售价为进价或低于成本的价格,也就是说庆隆连锁商贸有限公司销售平销商品的价格取决于购进时的价格。而庆隆连锁商贸有限公司常发生的代销行为中,采用收取手续费的方式代销商品,其销售价格由委托方制定。但是,收取手续费的代销方式,庆隆连锁商贸有限公司只需按其收取的手续费缴纳 5%的营业税。那么,将平销行为转换成代销行为,就可以由缴纳增值税变成缴纳营业税。在上述案例中,若由生产厂商与庆隆连锁商贸有限公司的批发中心签订代销合同,合同约定批发中心按照生产厂商规定的价格代销产品,按销售收入的 10%收取代销手续费。批发中心再将代销产品销售给庆隆连锁商贸有限公司的各超市门店。那么,批发中心在这项行为中为生产企业提供代理服务,其手续费收入为 30×10%=3 万元,应纳的营业税为 30000×5%=1500 元。将平销行为改为代销,可节税 2858.97(4358.97-1500)元。庆隆连锁商贸有限公司下属超市在销售该产品时,可以自由定价,实现企业利润。