第五章 XY 房地产开发公司税务稽查案例分析

以下案例为笔者以黑龙江省某市税务机关对 XY 房地产开发公司(以下简称 XY 公司)进行专项税务检查具体情况为例,从选案、检查、审理、执行,四个税务稽查基本环节入手,对房地产开发业税务稽查工作做以具体说明,并有针对性地对税务稽查工作及征收管理工作提出意见和建议。

5.1 税务稽查选案环节的目标的确定

5.1.1 XY 公司基本情况

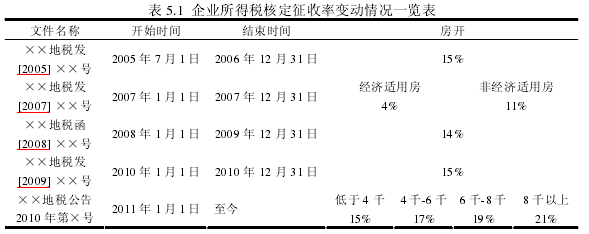

XY 公司成立于 2007 年,注册资金 4 亿元。公司类型为有限责任公司(法人独资),经营范围为:房地产开发、柜台、房屋出租。2010-2011 年企业所得税、印花税征收方式为核定征收。

XY 公司于 2008 年起开发并预售月亮城 A、B、C、D、E 五个小区,共开发楼盘 231栋,开发商品房 1.2 万户。截止 2010 年底该小区建安部分已全部完成,目前仍有部分开发商品对外销售,其中,2010-2011 年共销售商品房 1675 户。

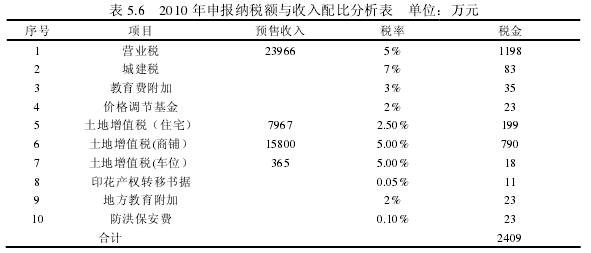

XY 公司 2010 年实现预售款收入 23966.88 万元,2011 年实现预售款收入 7559.68 万元。

XY 公司 2010 年申报缴纳营业税 1.25 万元,城建税 87.65 万元,教育费附加 37.56 万元,地方教育附加 12.52 万元,土地使用税 102.31 万元,印花税 16.94 万元,车船税 0.25 万元,个人所得税 7.95 万元,土地增值税 614.70 万元,企业所得税 973.30 万元。2011 年申报缴纳营业税 377.98 万元,城建税 26.46 万元,教育费附加 11.34 万元,地方教育附加 7.31 万元,土地使用税 48.19 万元,印花税 5.39 万元,车船税 0.25 万元,个人所得税 5.39 万元,土地增值税 327.13 万元,企业所得税 423.26 万元。

5.1.2 XY 公司稽查对象的确定

选案部门依托税收“黑龙江省地方税收业务管理系统”(以下简称征管软件)、按照信息稽查方法,搜集相关涉税资料以及第三方信息,分析比对,科学选案,保证了选案的准确性。具体采用以下方式:

(1)根据黑龙江省地方税务局“征管软件-申报征收”模块(以下简称“征管软件-××模块”)数据计算,XY 公司 2010 年实现税负 9.60%,2011 年实现税务 9.85%,均低于 2010 年该市地区行业平均税负 10.66%.

(2)根据企业财务报表数据,企业 2010 年固定资产减少 1,365.59 万元、非流动资产处置损失 1,820.28 万元,处置资产损失大于资产账面价值减少数,存在异常。

(3)将从国土资源局采集的土地第二次全国土地调查信息(以下简称“二调”信息)与“黑龙江省地方税务局企业黑龙江省地方税务局企业一户式档案”中企业申报情况比较,“二调”资料显示企业先后取得土地使用权面积累计 110.35 万平方米,“黑龙江省地方税务局企业一户式档案”档案中显示企业申报土地使用权面积累计 108.23 万平方米。缴税面积少了 2.12 万平方米,存在少缴土地使用税的可能。

(4)根据“征管软件-税务登记”模块,2011 年 XY 公司的注册资本金减少 4 亿元,经核实为宁波母公司撤资。与该市建设局、该市房产管理局采集的信息比对,企业目前没有新的工程项目立项。以上说明 XY 公司未来将缩减在本市的投资规模,为避免税款流失,有必要对以往年度纳税情况进行稽查。

(5)根据“征管软件-申报征收”模块数据,XY 公司 2010 年申报纳税 2362.63 万元,2011 年申报纳税 763.34 万元,属于重点税源企业。根据“基础登记信息”显示为房地产开发业,属于《2012 年全国税务稽查工作要点》侧重行业之一。

根据以上情况综合分析,将 XY 房地产企业确认为本次检查企业。

5.2 税务稽查检查环节的检查重点与稽查方法应用

5.2.1 运用信息稽查方法做查前预案

(1)整理行业税收法律法规文件

针对房地产开发业近年来政策变动较为频繁的特点,在检查开始前,组织集中检查小组人员、对相关性政策文件进行梳理。部分内容如下:

(2)收集企业内外部资料

①企业内部资料

企业财务报表(2009-2011 年)、纳税申报表(2009-2011 年)、营业账簿、凭证、销售明细表、固定资产明细表、国有土地使用证、建安工程承包合同、房源销售平面图、房产测绘报告、建设工程监理报告、房屋竣工验收报告、房屋销售明细表、房屋买卖合同等,以及各项税收缴款凭证。

②征管资料

纳税人自查表(2010-2011 年)、2010-2011 申报缴税明细表、黑龙江省地方税务局企业一户式档案,企业所得税、印花税、土地增值税征收方式鉴定表。

③第三方资料

土地二调信息、银行对账单、房地产开发业五证、房产部门测绘报告、发改委立项文件、国有土地出让合同。

(3)进行案头分析,确定检查重点

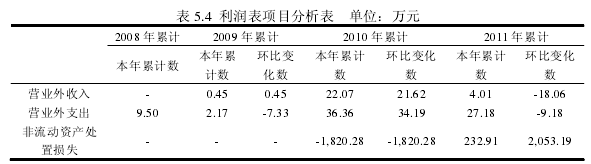

①将 2009、2010、2011 年资产负债表比较分析,发现企业 2010 年固定资产减少数额较大,怀疑企业存在处置固定资产行为。(数据如下图)

根据 2009、2010、2011 年利润表比较分析,发现企业 2010 年营业外支出科目数额存在异常,与资产负债表发现疑点一致。

②比对企业“土地二调信息”、企业提供的《建设用地规划图》、2006-2011 年度企业相继取得的《城镇土地使用证》,发现企业 2011 年 2 月减少地号为 000544 的地块,怀疑存在转让土地使用权行为。

③根据企业 2010 年、2011 年纳税申报表与企业财务报表中相关科目对比分析。用企业计提的营业税倒挤应税收入,经比较与“预收账款”及“其他应付款-公积金贷款”、“其他应付款-商业贷款”等科目合计数基本吻合,即营业税计税依据全部为销售开发商品取得收入。结合以往检查经验和 XY 公司经营规模,应核实企业是否存在其他应税收入未计提纳税的情况。

④通过查阅“征管软件-申报征收”模块中企业申报资料,得知 XY 公司土地使用税按季度申报缴纳。根据税法规定,房地产开企业应按交房时间逐月减少应税土地面积。企业如按季度计提缴纳土地使用税很可能会造成少缴,检查中应进一步核实。

根据企业 2006-2011 年度销售台帐显示数据,截止到 2009 年 12 月 31 日已售开发产品建筑面积 96.29 万平方米,截至 2011 年 12 月 31 日已售开发产品建筑面积 106.75 万平方米。企业可销售开发产品建筑面积 111.49 万平方米。根据土地二调信息,XY 公司开发用地 106 万平方米。按销售比例估算,尚未销售开发商品占总可售建筑面积比例为 8.94%,故 2010-2011 年度已开发部分的应税土地面积约为 8.71 万平方米,应纳土地使用税约为174.11 万,企业已开发部分土地申报纳税 56.62 万元,预计少缴 117.48 万元。

⑤月亮城小区开发商品 1.2 万户,根据经验判断,该小区应配备幼儿园、学校、活动室等配套设施。检查时应关注以上配套设施权属是否已转移,小区配套设施是否存在经营获利,是否发生纳税义务。

⑥通过企业 2010、2011 年利润表信息比对,发现企业利息费用均为负值,怀疑存在利息收入。因企业所得税征收方式为核定征收,怀疑企业利息收入未计提企业所得税。