第四章 房地产开发业税务稽查重点与方法

4.1 房地产开发业税务违规的主要表现

房地产开发业常见税收违法问题主要体现在三个方面:收入的不可靠计量、成本的不可靠计量、其他因素的不可靠计量。

收入的不可靠计量主要表现形式有:销售价款及价外费用未按规定入账;预收款收入未按规定申报纳税;银行按揭销售的产品取得的价款未按规定结转收入;视同销售未确认收入。成本不可靠计量的主要表现形式有:虚列拆迁补偿款;支出项目用伪造的合同协议进行虚增;混淆成本核算对象;混淆资本性支出和费用性支出;扩大期间费用列支范围及标准。其他因素的不可靠计量表现在:混淆不征税、免税土地面积与应征税土地面积,少缴城镇土地使用税;使用错误的面积分摊方式,少缴城镇土地使用税;利用交房时间不易掌握等问题,混淆、混乱纳税时间节点,延期缴纳城镇土地使用税;隐藏开发商品自营情况,少缴营业税及房产税;混淆开发产品的房屋性质,少缴土地增值税;达到清算标准不进行清算,造成少缴或延期缴纳土地增值税等等。

4.2 房地产开发业税务稽查重点

房地产开发业税务稽查应以开发项目为重点,从前期土地取得、项目开发、预售或自营、竣工四个方面入手,利用售楼处销售台账、销售合同、房地产开发五证、招投标合同、工程预决算等企业内外部信息资料,结合多种数据分析方法进行分析发现疑点,通过实地检查、询问相关人员、外调检查等方式固定证据。

在税种检查方面,主要检查契税、城镇土地使用税、耕地占用税、印花税、营业税、城镇维护建设税、教育费附加、地方教育附加、房产税、土地增值税、企业所得税、个人所得税。其中,城镇土地使用税、营业税、房产税、土地增值税和企业所得税是房地产开发业涉税问题较多较为典型的税种,检查过程中应以重点关注核实。

在检查内容方面,检查重点为对收入项目的检查、对成本项目的检查、期间费用的检查、发票的检查。收入项目的检查重点核对是否存在应计税收入未入账、少计预收款、是否存在视同销售行为;成本项目的检查重点为核实拆迁补偿及回迁情况、建安成本的真实性、费用结转分摊的准确性;发票的检查重点在于是否是真票、是否是真实的业务、金额是否准确。

4.3 房地产开发业税务稽查方法

4.3.1 房地产开发业税务稽查思路

在对房地产开发业检查过程中,除了对账目资料和企业内部资料的核对审查外,一是更要重视企业外部资料的取得和比对分析;二是要重视实地勘察的作用;三是要注意税务机关内部以及税务机关同其他社会相关机构的配合;四是要加快该行业信息化稽查的进程。

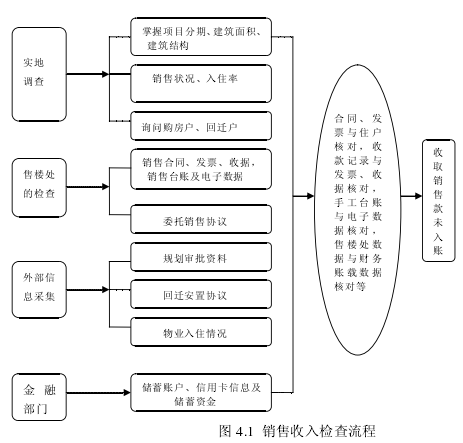

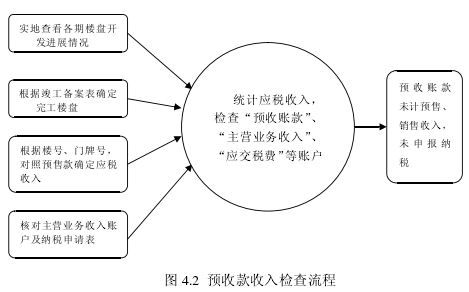

企业外部资料比对分析主要从售楼处调取资料、外部信息采集、金融部门情况采集几个方面入手进行分析核实,确定违法事实。实地勘察主要是为了确定项目具体情况如开发规模、开发产品性质、实际入住率、询问购买人了解情况等。注意税务机关内外部部门协作主要为了加快检查进度,核实确定违法事实。而信息化稽查则是提高检查准确度和检查效率的手段。

4.3.2 房地产开发业信息化稽查方法

税务稽查信息化是目前税务稽查工作的趋势,而对房地产开发业采用信息化稽查方式显得更加重要。一是因为房地产开发业运行环节多、投资金额大、实践周期长、业务发展地域性强等特点给税务稽查工作带来很多困难,迫切需要在针对该行业进行税务稽查工作时充分利用信息化技术,使税务稽查工作更顺利、高效、准确地进行。二是由于该行业财务电算化、办公无纸化程度较其他行业更高,如果税务机关在进行税务稽查工作时对电子资料的采集、比对工作能力滞后,就会给检查工作带来很多不便,同时也使涉税违法企业的违法动机有机可趁。

对房地产开发业的信息化稽查主要通过采集信息要件,并通过利用信息技术手段进行比对分析得以实施。房地产开发业主要的涉税信息要件包括内部信息要件和外部信息要件[32].内部信息要件指税务机关内部征管资料,以黑龙江地税系统为例,主要包括税源管理部门一户式、黑龙江省房地产项目管理软件。可以取得的信息有纳税人基础信息、开发项目信息、纳税人纳税申报情况、纳税人以往年度欠税情况等。外部信息要件,指的是从房地产开发企业和相关第三方采集的信息。主要包括企业财务资料、企业经济业务合同、政府有关部门出具的各种许可、证件等。