1 绪论

1.1 选题背景和研究意义

近些年来随着我国经济的迅速发展以及股权分置改革的推进,我国资本市场并购重组日益活跃。上市公司的并购重组已逐步成为我国产业结构战略调整、上市公司优胜劣汰以及社会资源优化配置的重要手段。截至2013年12月,我国境内上市公司共 2489 家,股票总市值约 23 万亿元,占 GDP 的比例达 40.60%1。上市公司的并购重组活动在我国的经济发展中占据了重要的位置。

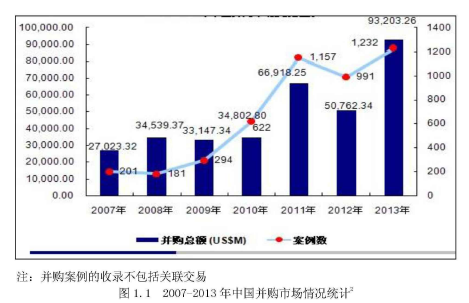

根据清科研究中心最新的统计数据,2013 年我国并购市场交易数量达到 1232起,比 2012 年增长 24.3%,交易所涉及金额共 932.03 亿美元,比 2012 年增长超过80%,平均每笔并购交易涉及金额 8,140.02 万美元。2007-2013 年中国并购市场的发展如图 1.1 所示,从图中我们可以看到,2008 年金融危机后,我国并购市场迅速发展,2012年并购活动略有下降,但在刚刚过去的 2013年,无论从并购交易数量还是金额来看,我国并购市场都到达了一个新的高峰。【1】

展望 2014 年,我国并购重组在国企深化改革和 IPO 重启的机遇下将继续快速发展。2013 年 11 月十八届三中全会召开后,各地方政府加快了国企改革的步伐。各地方政府提出了国企改革过程中引入外资、民资、推进股权多元化经营等方式的改革细则3。随着改革细则的推动和落实,国企改革将再掀高潮。作为我国社会经济结构重要部分之一,国企的改革在未来可能带给国内资本市场重要的变动。国企成分的资产和重组活动将在很大程度上推动我国上市公司并购重组市场的发展。2013 年我国上市公司暂停 IPO 达一年之久,在 2013 年底,证监会发言人明确表示:“预计2014 年 1 月底,将有 50 家企业完成审批程序并陆续上市”4,也就是说 2014 年 A 股IPO 将重启。根据以往的经验,上市公司拥有较多资金并且交易方式灵活,因此在拓展市场及业务调整的需求下往往会是我国并购市场活跃的主体。随着这五十家企业的上市以及 IPO 的重启,我国并购交易的资金将更加充裕,活跃的主体也将增加。总的来说,在国企深化改革和新上市公司的推动下,2014 年以及未来,我国上市公司并购交易规模与金额将继续快速发展。

资产评估作为独立的第三方中介机构,为上市公司并购重组提供客观公允的价值参考,对保障并购重组双方的利益及促进并购重组交易的完成意义重大。2012 年10 月到 2013 年 9 月国内共发生 130 多个重大资产重组、发行股份购买资产以及吸收合并的项目,在这些项目中只有美的集团换股吸收合并美的电器、百大集团重大资产重组因为没有涉及到资产的定价而没有评估,其他的并购重组项目都是进行了资产评估的5,资产评估结论已经成为上市公司并购重组定价的主要依据。企业价值是上市公司并购重组中最主要的评估对象,对目标公司的企业价值评估是并购重组价值评估中最主要的形式。

目前我国评估实践中主要运用方法是成本法、市场法和收益法。其中收益法是从预期收益的角度看待评估对象的价值。从理论上,收益法更加符合并购重组活动中对目标企业价值的追求。2011 年发布的《资产评估准则——企业价值》规定:注册资产评估师应当结合企业的历史经营情况、未来收益可预测情况、所获取评估资料的充分性,恰当考虑收益法的适用性。该评估准则对收益法的未来收益、收益期限和折现率的确定也都进行了指导性的规定,但由于这些规定较为宽泛,在实际操作中仍存在着许多问题。

因此,我国上市公司并购重组企业价值评估收益法的选用和参数确定现实情况如何、存在什么问题、收益法参数确定在哪些方面可以进一步改进、怎样在实际操作中合理确定收益法参数,都值得进一步的研究。

1.2 文献研究综述

1.2.1 国外文献

企业价值评估理论一般被认为起源于二十世纪早期。1906-1907 年,艾尔文 费雪(Irving Fisher)提出的资本预算理论是现代企业价值评估理论的基础。1938 年,威廉姆斯博士在《投资价值理论》的文中第一次提出了“折现现金流量”的概念,为后来内在价值以及现金流折现模型的发展奠定了良好的基础。

企业价值评估理论在二十世纪五六十年代获得更进一步的发展。1959 年,戈登(Myron J. Gordon)利用威廉姆斯理论推导出来了固定股利增长率的公司股票价值模型,该模型成为一个在证券市场上对股票内在价值确定的主要方法。佛朗哥 莫迪格莱尼和默顿 米勒(1958,1961,1963)经过对投融资决策与企业价值之间的相关性进行深入分析后,发掘到投资者对风险的估计和选取对企业价值的高低起到决定性的作用,并阐述了经典的 MM 定理。但在此阶段,对收益资本化中预期收益确定和折现率的测算并没有深入的分析。折现现金流量法可操作性依然很低。

二十世纪七十年代 Fischer Black 和 Myron Scholes(1973)首次将期权理论应用到企业价值评估中。二十世纪八十年代,美国思腾思特管理咨询公司(Stern Stewart& Company)首次提出了 EVA 价值评估法。AL 埃巴(美国 Stern Stewart 公司的高级副总裁)(2001)详细地介绍了 EVA 成功地应用于制造业、服务业、银行业等许多企业。

进入 20 世纪末和本世纪初,外国学者纷纷在企业价值评估领域推出着作。主要是对企业价值评估方法的对比、探讨还有对具体操作方法的研究。蒂姆 科勒(1994)所着的《价值评估——公司价值的衡量与管理》一书,被认为是公司价值评估实务操作中的经典着作。其中作者详细论述了各类评估方法,并配有实际的案例作为参考。在着作最后还对于企业价值评估中遇到的一些难题,如高新技术企业价值评估、网络公司的价值评估、跨国价值评估、周期性行业价值评估和金融机构的价值评估中所遇到的困难做了详细分析,并提出了自己的建议和方法。该着作对实务操作具有非常大的参考价值。

费雷德 威斯通等(2003)主要对并购和重组条件下的公司价值评估的财务方法进行了分析研究,拥有广泛的影响。人们越来越认识到,对于公司的投资获利主要取决于公司在未来可能获得的收益。美国纽约大学商学院的阿斯沃思 达蒙德理教授在《价值评估》(2004)一书中对价值评估的各种评估方法,包括现金流量折现法、相对估价法和期权法进行了较细致地分析,而且探讨了各种方法在理论推导和实际应用中常常遇到的难题。这是企业价值评估方法讨论的一种典型代表,可以作为实际操作时各种评估模型的参考标准及依据。蒂姆 奥吉尔(2005)关注资本成本在评估实践中的应用,对资本成本定价模型中无风险利率和贝塔两个基本元素在实践中遇到的困难进行探讨。恩里克 R.阿扎克(2011)针对并购重组的估值,详细系统地研究了常用估值方法的运用,不仅对估值的方法给出了理论的推导解释,还针对并购重组实践中遇到的实际问题给出了解决的思路和方法。托马斯等(2012)介绍了世界上价值评估核心科目里许多优秀从业者的独特见解和估值技术的新发展,分析的内容更接近实物操作,问题更加具体。对我国评估实务具有重大借鉴意义。

1.2.2 国内文献

国内学者对并购重组企业价值及评估方法也进行了多方面的研究。

上市公司并购重组定价的研究主要有:程凤朝,刘家鹏(2011)运用模型分析和模拟计算的方法剖析了上市公司并购重组中的定价方法,通过论证推导出在上市公司股票定价方面及所购买资产价值的定价方面有可能存在的误差和人为操纵偏差。

最终在并购重组的定价机制方面给予了机制设计和政策方向的建议。此后程凤朝(2013)还通过对我国上市公司并购重组实务的总结与分析对我国上市公司企业价值评估和交易定价的关系进行了更加系统的分析。王竞达,瞿卫菁(2012)基于 2010、2011 年创业板公司并购的数据,从方法的选择、评估值差异率等角度对我国创业板并购价值评估和交易定价进行了研究,提出要关注置入置出资产评估价值的差异,加大监管力度等建议。

上市公司并购重组评估方法的研究主要有:崔杰(2008)运用自由现金流量折现法、经济附加值法等四种方法对一项并购案例进行评估,并对其评估结果进行分析对比,得出结论是现金流量折现法在企业整体价值评估中具有一定优势。岳公侠等(2011)对 2008-2010 三年我国上市公司公告的 250 多个重大重组事项所涉及企业价值评估样本进行了统计分析,总结了成本法、收益法、市场法的实际使用状况。高琳,鲁杰钢(2011)对 2008-2010 年我国上市公司公告的重大重组事项披露的收益法运用状况进行了分析。统计了收益预测、收益期限、折现率等在实务中的操作情况,并提出问题和初步建议。王竞达,刘辰(2011)对深证上市公司并购评估实践中评估方法的选择进行了比较分析,建议综合使用各种评估方法。刘鑫(2013)结合案例对比了目前在我国并购中目标企业价值评估所用方法的优缺点,发现目前对于协同效应的计量相对较弱,因此运用模糊综合评价方法对传统评估模型进行修正,从而对协同效应进行估值。

收益法参数确定的研究主要有:汪海粟(2005)认为 CAPM 是一个仍需要实证检验的模型。我国资本市场的发展历史尚短,稳定性等方面与成熟的欧美发达资本市场相比差距较大。因此,在我国资本市场数据的基础上运用 CAPM 模型时,评估人员应对模型的应用条件保持谨慎的态度,对其进行检验,此外最好能够同时使用其他的方法结合历史经验合理判断 CAPM 计算结果的有效性。高秀敏(2009)通过理论分析与数学分析相结合的方式,先对股权价值中折现率确定需要考虑的因素和指标进行界定以及数学公式上的度量,然后结合案例使用迭代法对折现率确定进行了改进分析。王少豪(2011)对迭代计算技术在企业价值评估中的使用总结了几种情况,并阐述了该方法应用的具体步骤,指出了迭代计算在 Excel 中可能出现的问题。

针对上市公司并购重组企业价值评估目标公司为非上市公司的情况,国内学者对我国企业价值评估流动性折扣调整进行了一定的研究:赵立新,刘萍等(2012)通过新股发行定价估算方式和对比非上市公司并购市盈率与上市公司市盈率这两种方式对我国各行业的流动性折扣进行了估算,初步判断截至 2011 年我国缺少流动性折扣率为 30%-35%。赵强(2011)6对股权分置改革对价研究,认为在评估非上市公司控股股权时,应考虑缺少流通折扣率约 17%,在评估非上市公司少数股权时,应考虑缺少流通折扣率约 30%。

1.2.3 国内外文献研究评述

纵览国内外文献我们发现,目前对于企业价值评估和收益法的研究比较丰富,但主要还是集中在理论上的分析。以我国评估实践数据为基础的实证研究较少且偏重于对资产评估与交易定价关系以及重大并购重组项目进行研究。由于收益法在运用过程中参数确定较为复杂、资料收集较难,在我国评估实践中的使用仍具有较多困难,并购重组中收益法的案例数量也相对较少。目前国内学者基于评估经验数据对收益法评估的研究仍比较薄弱。近几年,随着评估技术的不断完善,收益法在我国并购重组评估实践中也得到了一定的发展,收益法评估的案例逐渐丰富,运用情况也发生了一些改变。因此,本文结合国内上市公司并购重组的评估数据以及 A 股市场的历史数据,对我国上市公司并购重组企业价值评估中收益法评估的运用状况和出现问题进行了详细的分析,最后提出了相关的改进建议。

1.3 研究方法

第一,描述性统计分析。本文在收集整理上市公司披露的并购重组评估报告基础上,对我国上市公司并购重组收益法选用情况以及模型和参数确定现状等进行了描述性统计分析。

第二,数学分析方法。运用计量分析方法对现实市场指标和参数选择之间的关系进行研究,为收益法参数确定的改进提供实证依据。

本文所需要的评估报告和案例信息主要来源于深圳证券交易所、上海证券交易所、巨潮咨询等网站和国泰安CSMAR数据库。运用的软件主要有EXCEL和SPSS。

1.4 研究内容

本文主要分为五个部分。

第一部分为绪论。介绍了本文选题的背景和意义,对国内外在并购重组企业价值评估和收益法评估方面的研究进行了总结,并介绍本文研究的主要方法和内容。

第二部分为理论分析。对本文所研究的上市公司并购重组理论进行介绍、对价值评估在并购重组中的作用、并购中评估方法的选择以及收益法的基本模型和参数进行了理论上的分析。

第三部分对收益法选用状况进行了分析。以 2013 年深市主板并购重组案例为样本对收益法选用现状进行了描述性统计与实证分析。

第四部分对收益法的模型和参数确定进行了分析。以 2013 年深市主板并购重组案例为样本对收益法模型使用及参数确定进行了统计分析,其中,在折现率这一重要参数的确定分析中,还以2009-2013年我国A股主板及中小板数据为基础对CAPM模型进行了实证研究。

第五部分为问题分析与改进建议部分。结合之前的理论分析和现状实证分析,指出收益法现实操作中存在的问题并提出相应的改进建议。

1.5 研究的创新点

本文从收益法的选用和参数确定两个方面对上市公司并购重组企业价值收益法评估情况进行了研究。本文的创新之处主要在三个方面,第一,运用大样本,从行业、评估目的、企业性质、评估结果差异率等方面对收益法的运用进行比较分析。第二,对收益法参数确定方面的研究不仅基于评估实务数据对现状进行了描述性统计,而且结合我国证券市场上的历史数据对参数的确定方法进行了实证研究,从而为收益法的改进提供了实证依据。第三,根据我国评估实务数据的统计结果,对收益法存在问题进行梳理,并提出具有实操性的建议。