第二章商业徤康保险税收政策的经济学分析

2.1税收政策对商业健康保险需求的影响分析

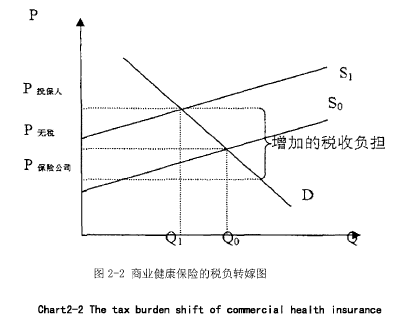

从经济学角度分析,税收政策作为一个重要的外生经济变量,主要从两个方面影响商业健康保险需求:一方面是通过影响商业健康保险的价格影响需求,即替代效应;另一方面是通过影响购买商业健康保险消费者的相对收入水平,通过收入的变化进而影响需求,即收入效应。

2.1.1替代效应

税收通过对保险商品课税,引起保险商品自身价格及其相对价格的变动,进而由相对价格的变化导致了保险商品需求量的变化,即形成了保险税收的替代效应。22如果增加了对商业健康保险的课税,将会改变商业健康保险与其他金融商品的相对价格,进而影响商业健康保险的实际收益率。若商业健康保险的实际收益率低于其他金融商品的实际收益率,在替代效应的作用下,消费者必然会选择实际收益率高的金融商品,即会导致商业健康保险的需求下降。同理,减少对商业健康保险的课税,将会刺激商业健康保险的需求。

2.1.2收入效应

保险商品价格的变动会引起消费者实际收入水平的变动,进而引起消费者对保险商品需求量的变动,即是保险税收的收入效应。23税收的增加,会导致购买商业健康保险的消费者的实际收入增长速度低于名义收入增长速度,甚至出现实际收入负增长的现象,而由于收入与需求呈正相关关系,必然会导致消费者对商业健康保险的需求量下降。

2.1. 3总效应

税收政策对商业健康保险的影响可以从替代效应和收入效应两个角度进行

2. 2税收政策对商业健康保险供给的影响分析

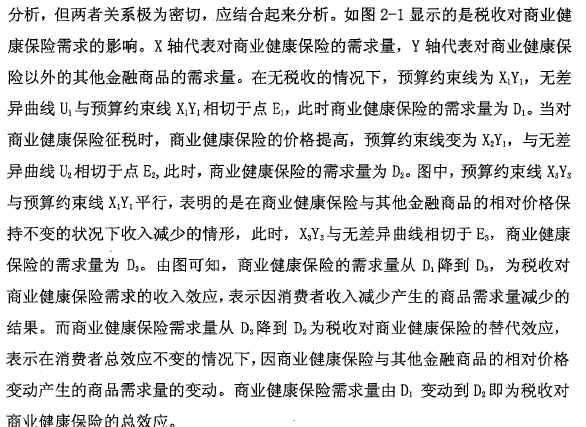

2. 2.1商业健康保险的税负转嫁

税负转嫁是指纳税人将自己所缴纳的税款转移给他人负担的过程,包括前转、后转、混转、税负资本化等方式,通过税负转嫁,纳税人可以补偿自己的税收负担。一般而言,供给弹性大、需求弹性小的商品税负易于转嫁;而供给弹性小、需求弹性大的商品税负不易转嫁。如图2-2所示,在不对商业健康保险征税的情况下,商业健康保险的价格为需求量为Q0.对商业健康保险征税后,供给曲线S0移动变为S1,此时,投保人购买商业健康保险的价格上升为P投保人,需求量降为Q1,P投保人 P 无税为商业健康保险公司转嫁给投保人的税收负担,而P X税P保险公司为商业健康保险公司所承担的收税负担,P投保人P 保险公司为征税后增加的总的税收负担。由此可见,增加对商业健康保险的税负,会导致商业健康保险的价格增加,也降低了商业健康保险的需求量。但是需要注意的是,在商业健康保险弹性较大的情况下,商业健康保险的税负较难向投保人转嫁,只会较大程度的增加保险公司的负担。

2.2. 2税收对保险公司经营的影响

经济学中,税负的转嫁程度与商品的需求弹性和供给弹性相关。商品的需求弹性是指商品的需求量对价格的升降所作出的反应程度,而供给弹性是指商品的供给量对价格变动所作出的反应程度。一般来说,商品的需求数量对价格变化越敏感,即需求弹性越大,税负转嫁就越困难;与此类似,商品的供给弹性越大,税负转嫁也越困难。也就是说,对保险公司的不同保险产品实行一致的税收政策,也可能由于不同保险产品的需求和供给的弹性不一致而产生不一样的效应。即税收政策对保险公司经营的影响还有关乎保险产品种类的差异。

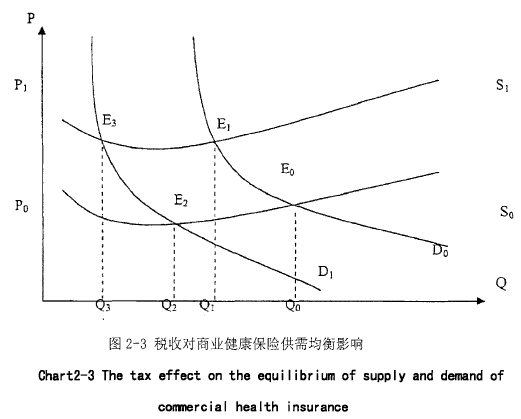

2.3税收政策对商业健康保险市场均衡的影响分析

税收可以影响商业健康保险的需求,也可以影响商业健康保险的供给,另外,税收也可以同时作用于商业健康保险的需求与供给来影响市场均衡状态。如图2-3,在不征税的情况下,商业健康保险的需求曲线为D0,供给曲线为S0,此时,市场均衡点为E0,商业健康保险的均衡价格为P0,均衡数量为Q0.对商业健康保险征税,其保险供给价格由P0上升至P1,供给曲线由S0上升至S1,,与需求曲线D0相交于E1,此时商业健康保险需求量为Q1,小于需求量Q0.由于对商业健康保险征税导致商业健康保险价格升高,进而影响了其需求,需求降低致使需求曲线由D0左移至D1, 与S.相交于E2,,此时均衡数量为Q2,Q3小于Q0.当供给和需求同时发生作用时,供给曲线S1与需求曲线Di相交于E3,均衡数量为Q3.Q3小于Q0、Q1、Q2中的任何一个,由此可见,税收对商业健康保险的总效应导致商业健康保险市场的均衡水平低于没有税收情况下的均衡水平。