第四章实证分析

4.1样本的选取

本文的研究样本以2012年在我国沪深两市的制造业上市国有企业和家族企业为基础,所有公司多元化数据和上市公司最终控制人性质均从上市公司年报中手工收集整理得出,其他数据来自锐思数据库。本文使用EViews6.0对数据进行分析、回归和检验。

本文中国有企业的定义按照《中国工业经济》期刊中李文贵和余明桂(2012) [74】的定义,以公司的最终控制人性质来进行确定,若公司的最终控制人是国有主体,那么将这个企业定义为国有企业。

并将家族企业根据复旦大学的张军博士(2009)的定义,必须符合如下5个条件:

(1)我们可以追踪到该上市公司的最终所有者,并且该最终所有者只能是自然人或某个家族;

(2)如果公司由某个自然人直接控股,则其与其家族成员所持有的股份必须累计是第一大股东;

(3)如果某个自然人或家族是通过其他的公司来间接持有上市公司股票的,那么这个中间公司一定要是上市公司的最大股东或者实际控股的股东;

(4)如果自然人或者家族都使用直接持股和间接持股这两种形式,则他们的累计控制权数必须能够使他们确保在公司最大股东的地位;

(5)控制上市公司的家族必须是公司核心经营业务的创立者。如果家族是通过“借壳上市”实现对上市公司控制的公司,那么该家族应该是为该公司注入新的核心业务的创立者。

(6)以上条件同时必须是在2012年12月31日的状态。

为了避免某些企业经营状况的变动影响到本研究的准确性,本文对选取的样本公司做了一些蹄选,筛选条件为:首先,筛选掉退市、主营业务收入、其他业务收入为零的企业;其次,蹄选掉进行了资产重组而改变了几乎所有原主营业务的企业;再次,蹄选掉被冠以ST、PT或者在2013年被冠以ST的企业;最后,筛选掉年报数据缺失,无法计算它的多元化程度的公司。通过上述筛选,本文所获取的样本为472家制造业上市公司(其中国有企业300家,家族企业172家)作为本文实证研究的样本。

4.2变量的选择与度量

4.2.1被解释变量-公司多元化

公司多元化有许多不同的度量方法,本文对这些方法的总结分析如下:

第一,业务计数法(Business Count Approach)。业务计数法也被称为行业数法,是按照美国的标准行业分类编码来计算出每个企业所运营的不同业务的数目,作为公司多元化经营程度的衡量值。最简单的一种业务计数法是考察一个企业在不同领域的业务单元数量。就美国的SIC行业分类标准来说,在四位SIC代码中,前两位数字代表的是行业中的大类,而后两位数字代表的则是这个行业的细分类别。例如有&位SIC代码?2013”,在这个数字中,“20”代表了食品和相关的产品类别,“201”代表的是肉制品类,《2013”代表的则是加工肉制品类。正因如此,使用此类方法来衡量公司多元化的时后,所需要解决的首要问题是采用几位SIC代码来区分不同的业务单元。这种方法的特征是客观、简单,但主要缺陷体现在不能够反映单个业务单元的贡献在整个公司中所占据的份额。

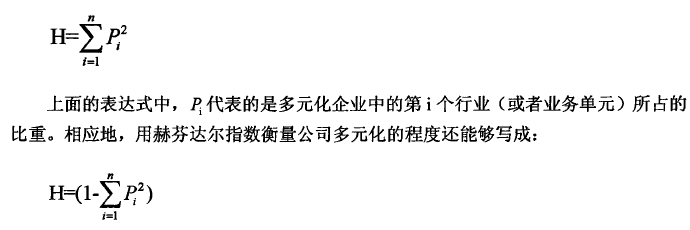

第二,赫芬达尔指数(赫芬达尔)。用赫芬达尔指数度量公司多元化fe营程度最先是由Beny (1971)提出的,这个指标最早是用来体现行业的集中程度,将其应用在衡量公司多元化经营程度方面,主要是方便突显出各个业务单元之间的相对重要性。赫芬达尔指数用于度量公司多元化经营程度的表达式为:

这种表示方法可以让赫芬达尔指数成为正向指数,即随着公司多元化程度的提高而增大。也就是说公司多元化的程度越高,赫芬达尔指数就越大。在一定的部门数目n下,赫芬达尔指数越大则表示公司多元化的程度越高,当赫芬达尔指数H=1时,企业就是单一业务的企业,而当公司所处的行业(业务单元)均匀分布时,赫芬达尔指数=l/n。

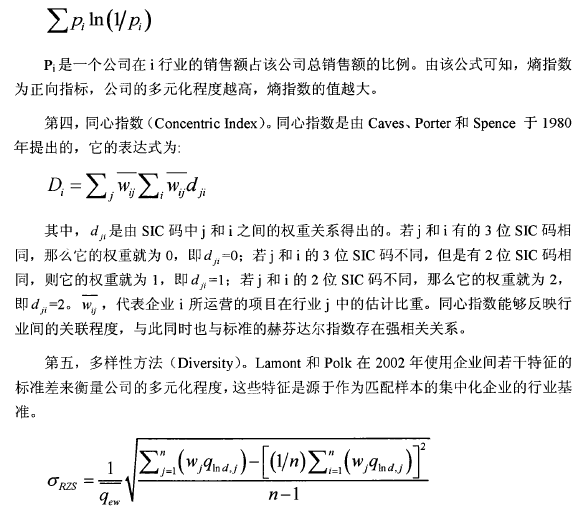

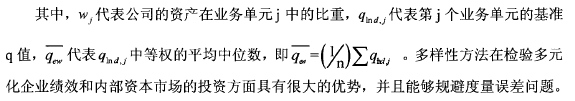

第三,熵指数(Entropy)。熵指数是由Jacquemin和Berry于1979年提出的,它能够反映公司多元化的三个基本特点:(1)这个企业涵盖了的不同行业的业务单元数量;(2)这个企业的总资产或总销售额在不同行业间的分布情况;(3)企业在不同行业之间的相关程度。熵指数的计算方法是

综上所述,在公司多元化经营的相关实证研究中,上述几种度量公司多元化程度的方法有着不同的优点和局限性。业务计数法的优点是简单直观,但这个指标无法考查企业经营所涉及领域的构成情况,以及不同领域之间的相关程度,使用时很容易高估多元化程度的实际情况。赫芬达尔指数和熵指数在某种程度上弥补了这个方法的缺陷,但是在选择哪种指标度量公司多元化程度方面,理论界还存在一些不同意见。用多样性方法和同心指数法度量公司多元化程度时的精确度比较高,但是由于它们的计算方法过于繁琐,使用起来很不方便。

所以,公司多元化程度指标的选取应该根据实际所要研究的背景与对象,按照研究的要求进行选择。本文基于对国内股票交易市场的有效性、国内上市公司的行业分布特征以及信息披露质量等多方面的综合考虑,选取了熵指数作为衡量公司多元化程度的指标。这种指数既考虑到了企业经营的区域范围,又考虑到了区域的规模分布,因此已经被广泛利用于公司多元化的衡量指标中。并被认为是最有效和可靠的评测指标之一 175]。

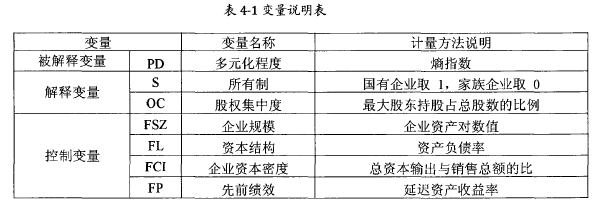

4.2.2解释变量-股权变量

本文讨论的是股权集中度与公司多元化的关系。股权集中度的衡量方法一般有最大股东的股权份额、前五大股东的股权份额、前十大股东的股权份额等。由于本文的研究对象为家族企业及国有企业,为确保所研究的股份为家族和国家所有,使得研究结论更加准确。本文使用Thomsen和Pedersen,2000年采用的方法,在文献中使用的方法,以最大股东所拥有的股权份额来度量股权集中度这个方法是在文献中最为广泛使用的。同时,为了对不同的企业性质进行区分,本文创建了虚拟变量来表示家族企业与国有企业。

为了检测股权份额对公司多元化的影响是如何被不同的股东类型所控制的,本文在股权集中度变量和股权性质变量中创建了互相作用的变量。在本文中,家族企业作为参照组与国有企业进行比较。家族股东是我国除了国有企业外最普遍存在的一种股东形式并推论为在动机和控制力方面与国有企业有着显着的区别。

4.2.3控制变量

按照公司多元化文献的习惯做法我们引入其他控制变量。我们控制公司的规模、杠杆率、资本密度(capital intensity)和先前绩效。

前人的研究发现规模经济、市场支配力和资源可用性与公司多元化活动正相关,由资产总额表7F。由于它存在偏度,我们使用总资产的对数来获取一个正太分布(LuandBeamish, 2004[76】)。

前人的研究认为公司的资产结构可能影响它的多元化战略。因此作为长期债务与普通股比值的杠杆率也是控制变量之一(Lim,Das and Das, 2009[77])。

资本密度是总资本输出与销售总额的比,为不同的生产技术、公司专业知识和公司从投资的资产中产生销售的能力差别所控制,已经被发现会影响公司追求多元化战略的能力(Hutzschenreuter and Groene,2009【78])。

加入先前绩效变量是因为公司先前若绩效较低,则更有可能在新的产品或新的地域市场中追寻有利可图的机遇(Campa and Kedia,2002l79])。同时,更加成功的公司更能够通过多元化提升他们的优势。

综上,本文涉及的变量如表4-1所示。

4.3模型的设定与预估

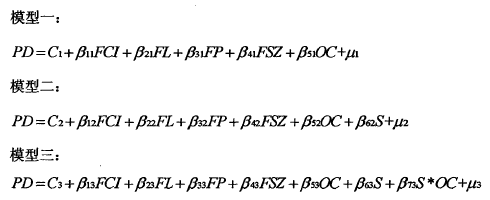

本文使用下属回归模型进行多元化回归分析:

模型中,PD表示公司多元化;FCI表示公司资本密度;FL表示公司杠杆率;FP表示公司先前绩效;FSZ表示公司规模;0C表示股权集中度;S是虚拟变量,当股权性质为国家时取值为1,当股权性质是家族时取值为0; S*OC是股权性质与股权集中度的交互项。

模型一延续了许多前人的研究方法,在没有区分不同类型股东的情况下计算股权集中度的影响,表明不论何种股东,他们的股权集中度对公司多元化的影晌是相同的。

模型二在模型一的基础上加入了虚拟变量以区分国有企业和家族企业,由于对国家取1,家族取0,所以参数具有如下含义:给定同等的资本密度、杠杆率、先前绩效、公司规模与股权集中度,是国有企业与家族企业的股权集中度之间在公司多元化上的差异。

模型三在模型二的基础上加入了企业股权性质与股权集中度的交互项,以考察企业股权性质与股权集中度是否具有交互作用。

4.4数据分析

4.4.1描述性统计分析

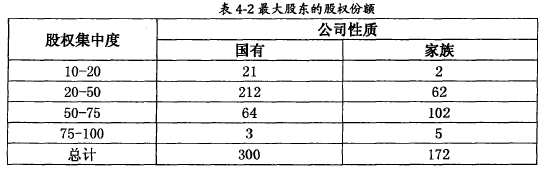

表4-2给出了样本中国家控股与家族控股企业的最大股东股权份额分布情况。这些数据表明股权集中度分布规律的区别依股东性质的变化而变化。相比于国有企业,家族公司则倾向于持有更多的股权。

4.4.2多元回归分析

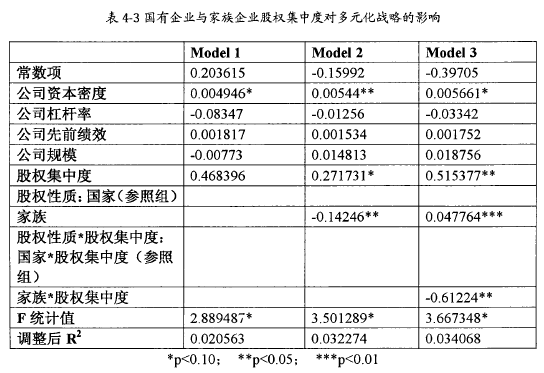

表4-3是多元回归的结果,从结果中我们可以看见调整后R2值很小,这意味着我们没有对影响公司多元化的几个因素进行解释,同时也意味着我们很难精确地估计回归系数,但是大样本容量可抵消较大的误差方差,在足够的数据下,即便我们没有控制许多无法观察的因素,也可以精确地估计偏效应。

模型一延续了许多前人的研究方法,并在没有区分不同类型股东的情况下计算股权集中度的影响,表明假设股权集中度与公司多元化对于所有的股东关系一致。股权与公司多元化决策之间的关系在统计学上对所有类型的多元化都无关紧要,与认为股权集中度和公司多元化程度无系统关联的研究结果相似。

在模型二中,本文通过引入虚拟变量来区分两种股东性质,国有企业作为参照组。由于虚拟变量的系数小于0,说明在其他因素相同的情况下国有企业的公司多元化程度总体上小于家族企业。这个模型的一个限制因素是股权集中度与公司多元化之间的关系被假设为对所有类型的股东拥有相同的斜率。

只有对股权使用一个更加差异化的方法才能发掘出公司多元化决策和股权的复杂关系。模型二已经表明国有企业与家族企业的公司多元化之间存在恒定差别,本文还想检验国有企业与家族企业中股权集中度对公司多元化的影响是否相同。在模型3中我们因此思考股权性质在股权集中度的影响下如何决定公司多元化决策。本文列入股东性质与股权的交互作用项。如果我们在模型三中代入S=0,我们就会发现,家族企业股权集中度的斜率为即0.515377。而对于国有企业,我们则代入S=l,于是其斜率是

即0.61224+0.515377=-0.0968630由于模型三相比于模型二增加了更有实质的解释力,因此可以看出,家族企业的股权集中度对公司多元化有着积极的影响,而国有企业的股权集中度对公司多元化有着消极的影响,验证了上述假设。

最后,本文利用赫分达尔指数代替熵指数重新计算了上述模型,并将100家活跃于其他领域的国有企业(67家)与家族(33家)企业列入计算,其结果均不变,验证了本研究的稳健性。