第五章企业战略性证券投资财务视角风险敞口变量的研究

根据作者在前文中的研究,企业战略性证券投资中的风险来源十分广泛,有些是来源于投资者的非理性行为、企业投资决策机制的不完善、投资人员专业素质缺乏等。其中一些风险敞口通过其概率分布可以发现其控制方法,并且这些风险敞口的概率分布是可知的;而另一些风险敞口的概率分布并不清楚,只能够通过制度性设计进行消除,本章将对概率分布可知的风险敞口进行主成分分析建模,通过建模结果来分析这些敞口的概率分布,以此得出控制此类风险敞口的方法。

5.1风险敞口的分类

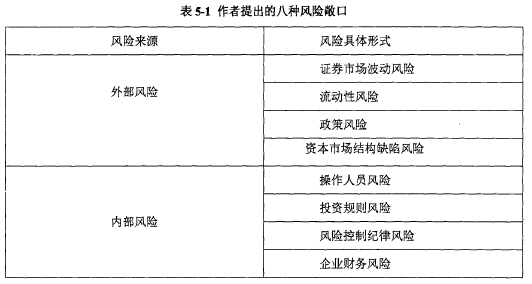

在对风险进行统计学建模之前,作者应当对各种风险敞口进行分类,以区别哪些种类的风险可以通过统计学模型来分析,而另一些类型的风险只能够进行制度性约束。在第四章中,作者列举了八种风险类型:

对以上的八种风险进行分析,作者认为体制层面的风险因素是无法进行控制的,这是我国整个证券市场的系统性风险,体制层面的风险不仅仅存在于证券市场,还能够深入地影响到我国国民经济的各个行业。但是除此之外,证券市场层面的风险则是企业可以选择的,企业可以基于自身的决策决定是否进入到证券市场中。综合看来,来自证券发行主体的内部风险和外部风险都是可以计量,并且可以根据风险控制模型的计算结果对证券进行选择的。那么来自企业的经营风险和信用风险,以及来自企业外部的证券市场风险、流动性风险等等如何衡量,又如何选择预测这些风险的指标,作者期望通过传统的财务风险管理指标对企业的经营风险和信用风险进行综合测评,测评中使用的主要统计学工具是主成分分析的方法。由于本文所建立的模型是风险敞口与企业对上市公司交易性证券投资的关系,因此是一种上市公司证券的风险预警模型,通过该模型投资主体将能够对某一个上市公司的投资风险进行预算,进而作出投资决策。

股票市场中,发行企业的经营状况是决定股价、股利的重要因素,也是投资者业绩的决定性因素。因此上市公司财务状况的好坏,直接关系到投资者的投资风险。本文所建立的预警模型,本质上将是通过对所投资企业的财务指标及其他的相关资料进行跟踪监控,从公幵的数据中发掘公司的经营状况。如果被投资的公司存在财务和经营状况恶化的情况,就会发出报警信号。也就是说本文中的“风险预警模型”是针对被投资公司财务运营状况的预警模型。

5.2多元判定模型

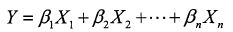

关于利用上市公司的财务指标衡量该公司证券风险的研究早已有之。早在上世纪60年代,美国的财务学家巴维尔就建立了单变量财务预警模型,巴维尔发现“现金流量/负债总额”以及资产收益率与企业的经营状况有着显着的相关关系,并且越到企业破产的日期,这两个指标与企业经营状况的相关关系就越明显。10在巴维尔之后,国内外学者主要针对多元线性判定模型进行了研宄。多元线性模型相比起单变量模型的优势在于能够将更多的财务数据纳入到模型中,使得对于企业经营状况的刻画变得更加全面,也就是方程中被纳入了更多的信息。多元线性判定模型的基本形式是:

其中,Y是衡量企业财务运营状况恶化程度的概率值,Y取值越大,企业出现财务恶化的概率就越大。XI,X2, …,?为不同的财务指标。这个方程成立的前提在于:企业的财务运营状况可以用财务指标的线性组合来描述。

这个理论显而易见是成立的,本文也不加论证直接应用。计算出的Y值如何来衡量被投资企业的财务风险?其关键在于定义Y的风险区间,例如在我国学者周首华(1996)的研究中,所选取的财务指标分别为:净营运资金与资产总额的比值、存留收益与资产总额的比值、净利润与折旧先求和再与负债总额的比值、股本的市价与负债账面值的比值以及净利润和折旧和利息先求和再与资产总额的比值。而在周首华所建立的模型中,Y的临界点为0.0274,如果一家企业的财务数据经过这个模型计算得出的Y值小于0.0274,那么这家公司的证券就被预测为有很大投资风险(公司将要破产),如果计算得出的Y值大于0.0274,则被认为该公司的证券不存在较大的投资风险(公司可以继续运营).

后来又有不同的学者对多元线性判定模型进行拓展,例如高培业(2000) I2、柴建利(2003) I3等。这些研究与周首华的研究在思路上基本类似,仅仅在指标选取上存在差异。在应用多元线性判定模型时有两点主义事项:第一,不同行业的公司应用该模型,获得的Y的临界值可能不同,这是由不同行业的生产经营特征决定的,例如与大部分行业不同,在沃尔玛等零售业企业中,现金在流动资产中的比例较少,大部分以存货的形式存在。第二,不同时期Y的临界值也需要调整,原因在于某一个行业在不同的生命周期所表现出的财务特征也是不同的。例如在21世纪初互联网行业上市公司的营业利润率很高,而目前互联网上市公司营业利润率己经下降到一个较低的水平,这是因为行业进入到成熟期之后,业内企业的盈利水平将下降到一个比较合理的水平。因此从以上的分析来看,多元线性判定模型的适用性较差,但是由于其结构简单,构造也较为简便,不需要高深的理论基础,因此在金融投资领域也有广泛的应用。企业投资部门的工作人员完全可以根据不同使其的市场数据对这个模型进行持续优化、调整,维持模型误判率在最低水平,并且在不同的行业建立不同的多元线性判定模型,从而提高模型的精确度。

5.3主成分分析

在进行建模之前,有必要介绍在建模中起到决定性作用的统计方法一主成分分析。主成分分析是指将多个变量通过线性变换以选择出较少个数变量的多元统计方法。在建模的准备阶段,为了更加全面地反映被投资企业的财务状况,往往选取大量的‘财务指标。根据统计学原理的确可以证明,增加自变量的确可以增强企业模型的解释能力,I4但是却会导致模型的自由度下降,削弱预测的精确度,因此必须采用主成分分析的方式对原始指标进行降维,实际上在很多学者的研究中也确实采用了主成分分析等降维方法,I5因此在本研宄的建模过程中,也将采用主成分分析的方法来简化数据结构。