第3章 我国建筑业营改增的财政收入影响测算

本章将利用投入产出表,根据行业核算账户法以及参考并结合胡怡建、李天祥(2011)和胡春(2013)所使用的方法,分别比较测算建筑业营改增后增值税税率为6%、11%、17%时,增值税的税基和收入总额,并对建筑业营业税改征增值税后对财政收入和行业税负的影响进行估算。

3.1 模拟估计方法旳选择

目前,各国学者用以估算增值税税基及收入的方法主要有三种:

(一)投入产出法

有些学者也将其称为最终消费法,是由美国学者西里里昂惕夫教授创立的,主要研究经济体系中各个部分之间投入与产出的相互依存关系。在增值税税基计算过程中,该方法通过核算政府、企业和居民三个经济体对商品和服务的消费,剔除小规模企业、免税产品和服务以及不纳税产品和服务对增值税税基的影响,最终估算出增值税的税基和最终的增值税收入总额。

直观地,投入产出法实际上就是将经济体中各个部门的投入和产出记录在一个纵横交错的二位表格一一投入产出表中,根据投入产出表建立估算模型,并计算出对应的消耗系数,进而进行经济预测和分析。

(二)加总国民经济收支账户法

该方法是指“通过建立国民经济范围内综合性账户及应用统计、会计和数学方法系统记录账户各个项目的收支以表明国民经济运行状况的方法” 。它“运用国民经济的相关数据估算加总的增值税税基及收入,即以国内生产总值为基础,通过对调整贸易收支、资本形成、免税行业、层叠效应、政府支出、最终私人消费支出和小规模企业的销售和购买而获得潜在的税基,进而乘以增值税税率获得潜在收入”。

(三)行业核算账户法

该方法也可以称为生产法,主要用于计算价值增加值。该方法先“从生产过程中创造的货物和服务价值入手,剔除生产过程屮投入的中间货物和服务价值” ,进而计算得出价值增加值。其中增加值等于总产出与中间投入之间的差额,计算出各个部门的增加值后,再将它们加总,进而得到生产法下的国内生产总值。

然而,根据学者们的研究,发现在使用上述三种方法分别对增值税的税基和收入总额进行测算后,三种方法的结果是一致的。但是考虑到数据的可获得性和本章研究的重点,即建筑业营改增后对财政收入的影响,此处本文采用行业核算账户法,利用我国可获得的投入产出表,测算出建筑业营改增后,其增值税的税基和收入,并通过分析建筑业“营改增”前应纳营业税税额、建筑业“营改增”后为其他行业提供服务增加抵扣的增值税进项税额、建筑业“营改增”后流转税增减导致企业所得税的增减额,测算出建筑业营改增对我国财政收入的影响。

3.2 相关制度的假定

本文在运用行业核算贱户法测算建筑业营改增对财政收入的影响之前,对建筑业营改增改革施行的相关制度,进行了假定。

假定5. 1:建筑业营改增后,其一般纳税人的增值税税率为6%、11%、17%,由于小规模纳税人占比较低,假定全部为一般纳税人。

尽管在2011年11月16日,财政部联合国家税务总局就在发布的《关于印发营业税改增值税试点方案的通知》(财税[2011]110号)中明确规定了 “建筑业原则上适用增值税一般计税方法,适用11%税率低档税率”。但为了更好地分析建筑业营改增后增值税税率变动对财政收入影响,证明11%税率的可行性,本章在模拟测算时增加了 6%这一档税率,并将增值税设定税率设置为三档6%、11%、 17%。

假定5. 2:建筑业营改增后,其增值税应纳税额为其销项税额和进项税额的差额。

假定5. 3:建筑业营改增后,其增值税应纳税所得额(税基)为其不含税的销售额,即为原营业税应纳税所得额/(1+3%)。

假定5. 4:建筑业营改增后,其购进的固定资产所产生的进项税额可以抵扣,即采用消费型增值税税基为计算进项税额的依据。

3.3样本数据的麟

由于我国的《中国投入产出表》每五年编制一次,且2012年的《中国投入产出表》还未出版,并考虑到数据的取得情况,本文用以测算建筑业营业税改征增值税后对财政收入,尤其是税收收入的影响的数据选取1997年、2000年、2002年、2005年、2007年和2010年的年度数据,共获得6个年度样本数据。该数据均来自各年的《中国统计年鉴》,2002年和2007年的《中国投入产出表》,以及2007年和2010年的《中国第三产业统计年鉴》。

3.4模拟估计公式

建筑业“营改增”导致的财政收入增减额⑤=建筑业“营改增”后应纳增值税税额建筑业“营改增”前应纳营业税税额②-建筑业“营改增”后为其他行业提供服务增加抵扣的增值税进项税额土建筑业“营改增”后流转税增减导致企业所得税的增减额其中:

建筑业“营改增”前应纳营业税税额=总产值X营业税税率3%建筑业“营改增”后应纳增值税税额=增值税销项税额-增值税进项税额①增值税销项税额=不含税总产值X设定增值税税率[6%、11%、17%]=总产值/(1+营业税税率3%) X设定增值税税率[6%、11%、17%]增值税进项税额=(建筑业中间投入服务-建筑业免税中间投入服务)/(1 +该中间服务对应的营业税税率)X设定增值税税率[6%、11%、17%]+(建筑业中间投入产品-对燃气、水生产和供应业产品的购买-建筑业免税中间投入产品)/(1+该中间产品对应的增值税税率)X该产品适用的增值税税率17%+燃气、水生产和供应业产品的购买/(1+燃气、水对应的增值税率13%) X 13%+固定资产投资数额/(1+固定资产抵扣税率17%) X 17%建筑业“营改增”后为其他行业提供服务增加抵扣的增值税进项税额=(为其他行业提供的产品或服务总额-为免税行业提供的产品或服务)/(11营业税税率3%) X设定增值税税率[6%、11%、17%]建筑业“营改增”后流转税增减导致企业所得税的增减额=建筑业“营改增”后流转税的增减额X企业所得税税率25%=(建筑业“营改增”后应纳增值税税额-建筑业“营改增”前应纳营业税税额-建筑业“营改增”后为其他行业提供服务增加抵扣的增值税进项税额)X企业所得税税率25%3.5 模拟估算过程和要点。

本文根据各年的《中国统计年鉴》,2002年和2007年的《中国投入产出表》以及2007年和2010年的《中国第三产业统计年鉴》模拟估算了建筑业“营改增”前应纳营业税税额,建筑业“营改增”后应纳增值税税额、为其他行业提供服务增加抵扣的增值税进项税额和流转税增减导致企业所得税的增减额,进而估算出建筑业“营改增”导致的财政收入增减额,以反映建筑业“营改增”对我国财政收入的影响情况。

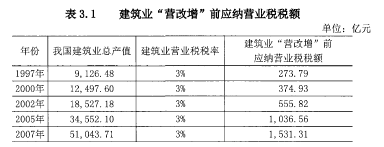

3. 5. 1计算建筑业“营改增”前应纳营业税税额

从表3.1可以看出,建筑业“营改增”前,其营业税的计算是基于投入产出表中税前建筑业总产值的,因此,根据公式①,将投入产出表中各年的建筑业总产值乘以建筑业适用的营业税税率3%,计算得出建筑业“营改增”前应纳营业税税额。计算建筑业“营改增”前应纳营业税税额时的税基是投入产出表中的“建筑业总产值”项目,并将其乘以建筑业营业税适用税率3%计算出理论上的营业税。

3. 5. 2计算建筑业“营改增”后应纳增值税税额

(一)根据公式,计算建筑业营改增以后增值税的销项税额。计算建筑业“营改增”后应纳增值税销项税额时的增值税应税销售收入为投入产山表中不含税的“建筑业总产值”,即将建筑业总产值除以(1+3%)计算出不含税税基后,分别乘以此处设定的增值税税率6%、11%、17%,估算出建筑业营改增以后增值税的销项税额。

(二)根据公式,计算建筑业营改增以后增值税的进项税额。在计算建筑业的进项税额时要做几部分扣除:

1.扣除建筑业中间投入服务总额中对免税中间服务的投入。将扣除在以后的差额乘以(1+建筑业适用的营业税税率3%),再分别乘以设定的增值税税率6%、11%、17%,计算出中间投入服务可以抵扣的进项税额。

2.扣除建筑业中间投入产品总额中对免税中间产品的投入,但考虑到建筑业对燃气、水生产和供应业产品的购买和对固定资产的投资数额的进项税额抵扣税率有特殊性,因此也将这两项从建筑业中间投入产品总额中扣除,按同样的方法进行不含税化之后,分别乘以设定的增值税税率6%、11%、17%,计算出中间投入产品可以抵扣的进项税额。

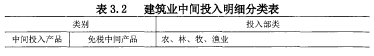

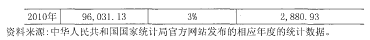

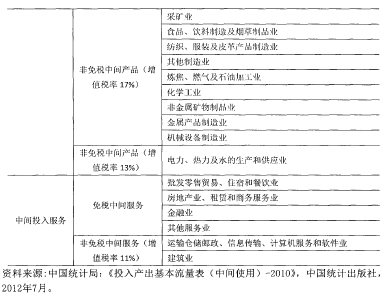

具体地,根据《投入产出基本流量表(中间使用)》,中间使用主要来自17个不同的部门类,本文将这17个不同的部门分为两大类即中间投入产品和中间投入服务,其中:中间投入产品又分为免税中间产品,增值税率为17%的非免税中间产品,增值税率为13%的非免税中间产品,详见表3. 2,。尽管外购交通运输业服务的进项税额抵扣税率为7%,而本文没有将交通运输业单独列出,主要是考虑到数据的可获得性。接着按照这个分类对中间投入的数额进行分类汇总,在进行相应的扣除和计算,具体计算结果见表3. 3。

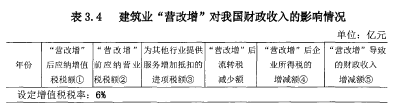

如表3. 3所示,计算得公式中1997年、2000年、2002年、2005年、2007年、2010年的(建筑业中间投入服务-建筑业免税中间投入服务)数额分别为647. 41 亿元、1552. 35 亿元、1309. 84 亿元、3282. 30 亿元、6274. 80 亿元和12111. 07亿元;(建筑业中间投入产品-对燃气、水生产和供应业产品的购买-建筑业免税中间投入产品)数额分别为10,076. 05亿元、11,781. 10亿元、14,022. 95 亿元、21,559. 65 亿元、37, 075. 04 亿元和 55,783. 64 亿元;燃气、水生产和供应业产品的购买金额分别为121. 96亿元、242. 67亿元、628.47亿元、850. 46亿元和800. 20亿元;固定资产投资数额为《中国第三产业统计年鉴》中“设备工器具购置”数额,分别为35. 31亿元、68. 16亿元、105.67亿元、203. 96亿元、316. 2亿元和610. 4亿元(此处根据2007年与2010年的数据,利用几何增长率,估算出1997年、2002年与2005年的数额)。据此,按照进项税额计算公式计算出在不同设定的增值税税率条件下,各年建筑业企业若缴纳增值税可以抵扣的进项税额。

3.将建筑业对燃气、水生产和供应业产品的购买金额除以(1+燃气、水生产和供应业适用的增值税税率13%)计算出不含税金额之后,乘以其适用税率13%,计算出购买燃气、水生产和供应业产品可以抵扣的进项税额。

4.将对固定资产的投资数额除以(1+固定资产进项税额抵扣适用的增值税税率17%)计算出不含税金额之后,乘以其适用税率17%,计算出外购固定资产可以抵扣的进项税额。

5.最后,按照上述所示的进项税额公式,将前4步计算得出的结果进行汇总,得出建筑业营改增以后可以抵扣增值税的进项税额。

(三)将销项税额减去进项税额,其差额即为建筑业“营改增”后应纳增值税税额。

3. 5. 3计算为其他行业提供服务增加抵扣的增值税进项税额

同样地,按照上文的思路,本文此处将该17个部门分为两大类即为不缴纳增值税行业和应缴纳增值税行业,其中:不缴纳增值税行业分为免征增值税行业(农、林、牧、渔业)和应纳营业税行业(批发零售贸易、住宿和餐饮业,房地产业、租赁和商务服务业,金融业,其他服务业)。因此,根据公式③,(为其他行业提供的产品或服务总额-为免税行业提供的产品或服务)金额分别为262. 63亿元、367. H亿元、324. 42亿元、791. 96亿元、894. 76亿元和1636. 3亿元。据此,计算出建筑业“营改增”后为其他行业提供服务增加抵扣的增值税进项税额,具体金额详见表3. 4。

3. 5. 4计算建筑业“营改增”后流转税增减导致企业所得税的增减额

根据上述的计算,可以将我国1997年、2000年、2002年、2005年、2007年、2010年建筑业“营改增”后应纳增值税税额减i建筑业“营改增”前应纳营业税税额再减去为其他行业提供服务增加抵扣的增值税进项税额得出让筑业“营改增”后流转税的增减额,再将其乘以企业所得税税率25%,则得到建筑业“营改增”后流转税增减导致企业所得税的增减额,具体金额详见表3. 4。

3.5.5模拟估算结果分析

我们根据1997年、2000年、2002年、2005年、2007年、2010年全国投入产出表模拟计算了建筑业“营改增”前应纳营业税税额,建筑业“营改增”后应纳增值税税额、为其他行业提供服务增加抵扣的增值税进项税额、流转税增减导致企业所得税的增减额,在此基础上,计算出建筑业“营改增”对我国财政收入的影响数额。

根据表3. 4的数据,以2010年为例,从总体看,2010年建筑业营改增以后,当税率设置为6%、11%时对我国财政收入为直接的减少作用,而当税率设置为17%时,我国财政收入不减反增。按照设定的增值税税率6%、11%和17%,财政收入增减额分别为-7, 975. 97亿元、-3,005. 07亿元和2,960. 00亿元。而我国2010年财政收入为83,101. 51亿元,财政收入增减额占当年财政收入的比值分别为9. 60% (减少比),3. 62% (减少比)和3. 56% (增加比)。

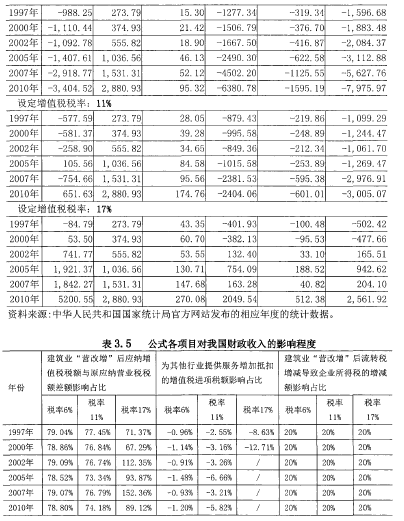

分项看,2010年按照当年建筑业总产值模拟出来的改革前应纳营业税税额为2,880. 93亿元。而若进行营改增改革后,当税率设定为6%时,由于可以抵扣为购买中间投入服务和产品,燃气、水生产和供应业产品和固定资产时所发生的进项税额,且该进项税额数额巨大,使得建筑业企业当年的销项税额小于进项税额,因此估算出来的这六年建筑业应纳增值税税额为负数,且数额较大,其应纳的增值税税额均为0,留待下期抵扣的增值税税额为3,404. 52亿元,与改革前应纳营业税税额相比,直接导致我国财政收入分别减少了6285. 45亿元,占建筑业“营改增”导致的财政收入减少总额的78.80%,占比很大。

若设定的增值税税率为11%时,由于销项税额的增加,致使销项税额超过可以抵扣的进项税额,则当年应纳的增值税税额为651. 63亿元,与改革前应纳营业税税额相比,直接导致我国财政收入减少了 2229. 30亿元,占建筑业“营改增”导致的财政收入减少总额的74. 18%,占比很大。

若设定的增值税税率为17%时,由于增值税率大幅提高,导致销项税额也同步大幅增加,致使销项税额超过可以抵扣的进项税额,则当年应纳的增值税税额为5,519. 01亿元,与改革前应纳营业税税额相比,直接导致我国财政收入增加了 2638. 08亿元,而建筑业“营改增”导致的财政收入增加总额2,960.00亿元,可以看出,此时所有增加的财政收入基本上都源自于增值税税率的提尚。

另外,考虑到建筑业营改增之后,对其他应纳增值税的行业购买建筑业的产品和服务时就能相应抵扣这一环节的进项税额,因此建筑业“营改增”后,按照设定的增值税税率6%、11%和17%,其为其他应纳行业提供服务增加抵扣的增值税进项税额分别为95. 32亿元、174. 76亿元和270. 08亿元,分别占建筑业“营改增”导致的财政收入增减总额的-1. 20%、-5. 82%和9, 12%。

更进一步地,考虑到建筑业营改增后,其应纳的流转税总额发生了变化,会在一定程度上影响其当年应纳的企业所得税,其中企业所得税率为25%。则按照设定的增值税税率6%、11%和17%,建筑业“营改增”后流转税增减导致企业所得税的增减额分别为-1595. 19亿元、-601. 01亿元和592. 00亿元,均大约占建筑业“营改增”导致的财政收入减少总额的20%左右。其他年份公式各个项目对财政收入影响占比情况见表3. 5。

特别地,由表3. 4可知,当增值税税率设定为17%时,从2002起,建筑业营改增反而增加了我国的财政收入,与我们进行建筑业营改增以降低建筑业企业税负的初衷不相符,因此,在考虑公式各个项目对财政收入影响占比时,没有将其列入。

综上所得,通过分析这六年的全国投入产出表数据,我们发现,对建筑业行业进行营改增改革时,当设定税率为6%和11%时,起到了较为明显的减少财政收入,降低企业税负的作用,其中税率为6%时的效果更为明显。然而,若将增值税税率设定为17%时,营改增改革反而会增加政府的财政收入,在一定程度上提高企业的整体税负,与我国改革的初衷和任务相悖。因此,可以说建筑业营改增改革最终将对我国财政收入起到多大的影响、对我国建筑业行业税负能达到多少减小效应,主要取决与增值税的税率设计,应将建筑业营改增改革的增值税率设定在较低水平。尽管从数据分析上以6%最优,但是考虑当前我国地方财政收入主要依靠营业税,若按6%的税率征收增值税势必极大地削弱了地方政府获取财政收入的能力,不利于国家的安定和发展,因此,为了保证地方政府财政收入基本稳定,建议采用11%的增值税税率。

3.6 财政收入影响因素分析

根据上述针对建筑业营改增对财政收入影响的实证分析,我们可以看出,建筑业营改增宄竟能对我国财政收入产生怎样的、多大的影响主要取决于几点:首先是营改增改革设定的增值税税率、建筑业行业的增值率、中间投入中产品和服务的结构等。

3.6.1税率设定因素

改革设定的增值税率与财政收入成正相关。即提高增值税税率将增加建筑业企业应纳的增值税税额,从而提高财政收入。

3.6.2中间投入结构因素

根据上述分析,对建筑业来说,中间投入主要分为中间投入服务和中间投入产品。而中间投入服务和产品的结构,尤其是中间投入服务中免税服务,主要指购买仍属于营业税纳税范围的服务,所占的比例与进项税额抵扣数额反相关,与最终应缴纳的增值税税额正相关,与财政收入正相关。也就是说,如果建筑业在中间投入中,购买仍属于营业税纳税范围的服务占整体中间投入很大的比重,则这部分无法抵扣进项税额的中间投入将降低进项税额数额,增加最终应缴纳的增值税,进而增加财政收入。

3.6.3设备投资数额因素

很明显,固定资产投资中的设备投资可以抵扣进项税额,因此,设备投资数额与财政收入存在反相关,即建筑业企业的固定资产投资数额越大,其能够抵扣的进项税额越多,应纳的增值税税额减少,那么财政收入也相应减少。