第 3 章 汽车制造企业纳税筹划环境分析

汽车制造企业在国民经济法中发挥着重要作用,对汽车制造企业纳税筹划环境进行研究,需要明确汽车制造企业的特点和优势,分析汽车制造企业的涉税情况和纳税筹划情况,分析汽车制造企业现阶段纳税筹划存在的问题,并在此基础上,研究汽车制造企业的纳税筹划环境。

3.1 汽车制造企业概述

众所周知,汽车是“改变世界的机器”,汽车是国民经济的“发动机”,汽车制造业是资金密集型和技术密集型行业,同时也是规模经济行业,具有涉及面广、关联度高、拉动内需的作用,是国民经济重要支柱产业。

3.1.1 汽车制造企业特点

(1)汽车制造企业是技术密集型企业与其他产品相比,汽车对技术的要求很高,每辆汽车都是当代高新技术的结晶。汽车行业是应用机器人、数控机床、自动生产线最大的产业,现代轿车也运用了大量的新材料、新工艺、新设备和电子技术。汽车行业不但与钢铁、冶金、橡胶、石化、塑料、玻璃、机械、电子、纺织等产业休戚与共,而且延伸到商业、维修服务业、保险业、运输业和公路建筑等行业。进入 21 世纪,节能、环保、安全等方面的追求进一步加强了汽车产业的技术密集特性,拥有强大研发力量具有研发核心技术的汽车制造企业就能够在汽车行业竞争中处于有利地位。

(2)汽车制造企业是规模经济和资金密集型企业汽车制造企业具有显着规模经济的特征。企业大量采用先进的生产技术、自动化流水生产线,随着生产规模的扩大,当汽车产量达到一定程度时,每辆汽车产成品的平均成本会明显下降。然而,我国的汽车制造业的总体规模很大,但单一企业的规模却很小,许多企业生产规模迅速扩大,达到最小规模经济的汽车制造企业数量在不断增加。

汽车制造企业又是资金密集型企业[40].汽车生产企业需要大量的资金,前期需要建设厂房,大量购置、安装调试生产设备,引进或者研发先进的技术,对工作人员进行培训,这些都需要投入巨额资金。同时,随着技术的进步和市场需求的变化,汽车制造企业还要对更新生产设备、组织人员培训、对技术进行更新换代,投入的资本将会成倍增长。

3.1.2 汽车制造企业发展现状

我国汽车制造企业取得了巨大进步,汽车行业集中度不断提高,规模经济的优势初步显现;另外,生产技术不断提高,各种类型的汽车整车及其零部件生产体系已经形成,增强了汽车制造企业的生产能力,我国已经成为汽车生产大国[41].2013 年我国汽车产销量达到 2100 万辆,再创历史新高,连续五年蝉联世界第一。

但是,汽车制造企业面临着自主研发能力弱、缺少核心技术支撑、生产结构不合理、管理制度不完善等问题,而且,在能源日益紧张、环境保护和城市交通压力不断增大的情况下,汽车市场需求增速放缓。在能源紧张以及环境保护压力的影响下,绿色和低碳的观念日益深入人心,刺激着汽车产业不断研发新技术,开发更加节能环保的新产品。

如果我国汽车行业能够率先取得节能环保技术上的突破,不仅可以打破我国汽车行业发展瓶颈,还可以成为世界汽车生产强国,为全世界的可持续发展做出贡献。

3.2 汽车制造企业涉税现状

随着我国汽车产销量的增加,与汽车相关的各项税费收入总额也不断上涨,分析汽车制造企业涉税情况,并对汽车行业的整体税负的高低进行比较分析,对研究汽车制造企业纳税筹划来说很有必要。

3.2.1 汽车制造企业涉及的主要税费

我国汽车制造企业涉及的税种有增值税、消费税、营业税、企业所得税、个人所得税、城建税、房产税、印花税、城镇土地使用税、土地增值税、车辆购置税、车船税、耕地占用税、契税等,各税种占汽车制造业总税额的比重如下表所示:由上表可知,汽车制造企业涉及的主要税种有增值税、消费税和企业所得税。

(1)增值税我国增值税暂行条例规定:“所有汽车产品(包含进口汽车)的增值税税率均为 17%,小规模纳税人增值税税率统一调至 3%.”自从 2009 年我国增值税转型以来,使得设备、工具类固定资产投资额较大的汽车行业将获得较大的增值税抵扣税额,降低增值税负担,同时与之相关的城市维护建设税、教育费附加费相应减少,减轻汽车制造企业的税收成本,提高盈利水平。从而使得汽车制造企业能腾出更多的资金用于技术创新和设备更新,有利于刺激企业改进技术,采用先进设备,提高创新能力和市场竞争力,从而促进整个社会的产业改造和产业升级,优化产业结构,将对汽车行业产生持久的正面刺激。

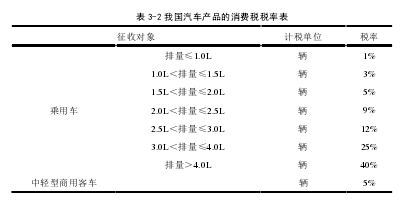

(2)消费税根据《中华人民共和国消费税暂行条例》规定,小汽车(乘用车和中轻型商用客车)和摩托车应缴纳消费税,各车型的消费税税率如下:【1】

2009 年的消费税改革,在一定程度上抑制了大排量汽车的生产和消费,鼓励小排量汽车的生产消费,有助于汽车产业结构的调整;另外,对混合动力等具有节能、环保特点的汽车制造业给予了税收优惠政策,为节能、环保汽车制造企业带来了发展机遇。

(3)企业所得税企业所得税是指对中华人民共和国境内的企业和其他取得收入的组织,以其生产经营所得为课税对象所征收的一种所得税。

由于汽车制造企业所得税涉及范围广、金额高,企业所得税是汽车制造企业税负的主要组成部分,而且由于政府政策导向和市场的原因,汽车制造企业的利润变化波动很大,所得税税负的变化也很大。

3.2.2 “营改增”对汽车制造企业的影响

经过多年的准备,我国于 2012 年 1 月 1 日,首先在上海对交通运输业和部分现代服务业开展营税改征增值税试点;2012 年 8 月 1 日,改革试点范围扩大到 11 省;2013年 8 月 1 日起,将交通运输业和部分现代服务业的试点在全国范围内推开;从 2014 年 1月 1 日起,将铁路运输和邮政服务业纳入营业税改征增值税试点,至此交通运输业已全部纳入“营改增”范围。

在营业税改征增值税的背景下,直接受益的是服务业,但对制造业也产生了重要的“溢出”效应,汽车制造企业也受到了较大影响。

首先,可抵扣进项税额增加。在“营改增”以前,汽车制造企业销售货物或者购进货物时委托运输企业承运货物,按运费发票金额的 7%抵扣进项税,而“营改增”以后,汽车制造企业可抵扣的进项税由 7%提高到 11%,因为汽车制造企业购进原材料和销售数量较大,故减税效果明显[42].除此之外,企业投入的广告费用如果能够取得文化创意服务业的增值税专用发票,可也以抵扣进项税。而且,汽车制造企业可以增加抵扣进口技术服务的进项税,根据(财税【2013】106 号)附件 2 的规定:“原增值税一般纳税人接受境外单位或者个人提供的应税服务,按照规定应当扣缴增值税的,准予从销项税额中抵扣的进项税额为从税务机关或者代理人取得的解缴税款的税收缴款凭证上注明的增值税额”,该政策极大推动了汽车企业的技术创新。

其次,减轻汽车研发机构税收负担。受营业税改征增值税的影响,原来征收营业税的技术转让、技术开发业务和与之相关的技术咨询、技术服务业务取得的收入改征增值税。根据《财政部、国家税务总局关于在全国开展交通运输业和部分现代服务业营业税改征增值税试点税收政策的通知》(财税【2013】106 号)中的附件 1《营业税改征增值税试点实施办法》规定,试点纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务免征增值税[43].

3.2.3 税负的整体情况

税负水平具体表现为税负人在一定时期内所际负担的实物税数额或货币税金额。对汽车制造业整体税负水平进行分析,有利于汽车制造企业认识自身税负水平,了解纳税筹划必要性;从国家角度来讲,有利于为国家制定或调整汽车制造业税收政策提供依据。

下面就从不同行业间的横向比较来分析汽车制造业的税负情况。

企业的总税额包含流转税、企业所得税以及其他各税,其中,流转税包括了增值税、消费税和营业税,其他各税包含了城建税、房产税、印花税、城镇土地使用税、土地增值税、车辆购置税、车船税、耕地占用税、契税等。所以,AETR(平均实际税率)=总税额(流转税额+企业所得税+其他各税)÷利润总额。下面就将汽车制造业的 AETR与另外 34 个行业的 AETR 进行比较,来分析汽车制造业税负水平,我国第二产业不同行业实际税率表如下表所示:从上表可以看出我国汽车制造业 2012 年的平均实际税率高达 52%,在所列 35 个行业中排第 11 名,税负水平是比较高的。而且在表中排名靠前的行业多是高额利润的行业,具有垄断性质的行业,国家对垄断性质行业的征税力度很大。