第 6 章 案例分析

6.1 案例背景

X 汽车集团成立于 2001 年,是一家大型汽车股份制企业集团,旗下拥有众多生产基地和和分子公司。集团公司主要业务是设计制造与销售整车及零部件,具有完整的研发和生产体系。X 集团下设 A 小汽车公司、C 新动力汽车公司两个子公司,其中 A 公司和 C 公司经营状况良好,盈利能力较强。X 汽车集团及所属子公司涉及到的整车及零部件销售增值税、消费税和企业所得税。

X 汽车集团已与国外的 HQ 汽车公司进行合作,引进 HQ 公司的绿色新能源技术,在国内研制和生产绿色环保的新能源汽车,为国内的消费者提供更好的产品和服务。

6.2 X 汽车企业集团纳税筹划分析

通过对 X 汽车集团以财务管理筹资活动、投资活动和生产经营活动为线索,对汽车企业集团进行具体纳税筹划进行研究,探讨 X 汽车集团进行纳税筹划取得的成果。

6.2.1 筹资活动的纳税筹划

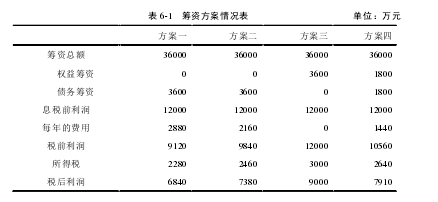

X 汽车集团为了经营发展需要,需要筹集资金 3.6 亿元,预计 X 汽车集团下一期利润为一亿两千万,企业所得税率为 25%.X 汽车集团拟定了以下四种方案。

方案一:向银行借款 3.6 亿元,借款年利率 8%;方案二:发行 5 年前企业债券,利率 5%,预计发行费用 1800 万元;方案三:采取公开发行股票方式,发行股票 3600 万股,计划每股价格 10 元,向社会筹集资金 3.6 亿元;方案四:向银行借款 1.8 亿元,以发行股票方式筹集资金 1.8 亿元。

方案一中,向银行借款的利息为每年 2880 万元;方案二中,发行费用 1800 万可以按期摊销,每年摊销 360 万元,债券利息 1800 万元,每年费用 2160 万元;方案四中每年费用为 1440 万元。

四种方案的具体计算详见表 6-1.

通过计算可以看出,采取不同方案应缴纳的企业所得税和税后利润是不同的。一般来说,当降低税负和税后利润最大化出现矛盾的时候,不应以应缴纳的税额最小化为目标,而是应以税后利润最大化为节税的目标,避免狭隘地进行税收筹划。因此,X 企业集团应该选取方案三,即采取发行股票的方式筹集所需的资金。【1】

6.2.2 投资活动的纳税筹划

6.2.2.1 组织形式的选择

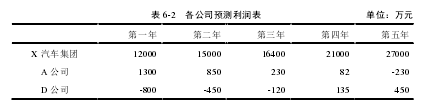

X 汽车企业集团为了满足巨大的市场需求,计划投资 2000 万元新成立一家小汽车公司 D,但具体设立分公司还是子公司尚未确定,X 汽车集团及其子公司 A 公司所得税税率均为 25%.经预测,X 汽车集团、A 公司和 D 公司未来 5 年利润如表 6-2 所示:【2】

X 汽车集团有三种创建 C 公司的方法可供选择:

方案一:将 D 公司作为 X 汽车集团公司的分公司

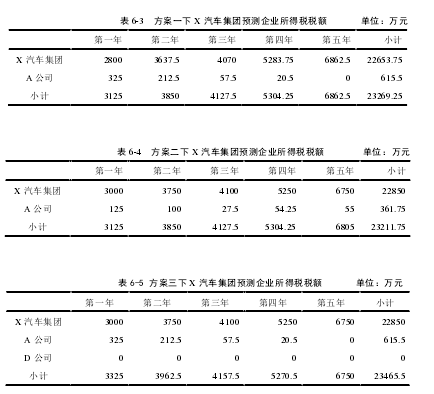

因为采取了分公司的组织形式,不具有独立法人资格,按照企业所得税法规定,分公司和总公司的利润合并计算,新创立的 D 公司的前期亏损可以用 X 汽车集团的利润弥补,这种情况下,预计 X 汽车集团未来 5 年应缴纳企业所得税总额如表 6-3 所示,X汽车集团应纳企业所得税 23269.25 万元。

方案二:将 D 公司作为 A 公司的分公司

在该方案下,D 公司的亏损可以由 A 公司的利润弥补,那么,预计 X 汽车集团未来 5 年应缴纳企业所得税总额如表 6-4 所示,X 汽车集团应纳企业所得税 23211.75 万元。方案三:将 D 公司设立为 X 汽车集团的子公司该情况下,D 公司为独立核算纳税主体,不能与 X 汽车集团或者 A 公司合并纳税,他的前期亏损只能用以后年度实现的利润弥补。在这种情况下,预计 X 汽车集团未来 5年应缴纳企业所得税总额如表 6-5 所示,X 汽车集团应纳企业所得税 23465.5 万元。【3】

从集团利益最大化角度考虑,通过比较可知,选择方案二,即将 D 公司设立为 A公司的分公司,与 A 公司合并计税,可以最大限度的降低 X 汽车集团的整体税负。

6.2.2.2 研发高新技术纳税筹划

X 汽车集团与 HQ 汽车公司合作研发绿色新能源技术,计划在两年内投资 2600 万元进行发动机专项研发,预计第一年的技术开研发用为 1600 万元,技术转让所得为 450万元,第二年的技术开发费用为 1000 万元,技术转让所得为 1200 万元。在不设立研发部门的情况下,X 汽车集团这两年的税前利润分别为 12000 万元、15000 万元。由于对单位从事技术转让所取得的收入免征增值税,所以下面仅就企业所得税进行筹划。

方案一:X 汽车集团内部成立技术研发部第一年发生的技术开发费用为 1600 万元,则可税前扣除额为 1600×(1+50%)=2400万元;由于技术转让所得为 450 万元,小于企业所得税法规定的临界点 500 万元,故转让所得免征企业所得税。因此 X 汽车集团应缴纳企业所得税为(12000?2400)×25%=2400(万元)。

第二年发生的技术研发费用为 1000 万元,则可税前扣除额为 1000×(1+50%)=1500(万元);由于技术转让所得为 1200 万元,企业所得税法规定居民企业技术转让所得超过 500 万元的部分,减半征收企业所得税。因此 X 汽车集团应缴纳企业所得税为(15000?1500+350)×25%=3462.5(万元)。

这两个年度 X 汽车集团共缴纳企业所得税应为 2400+3462.5=5862.5(万元)。

方案二:成立独立的全资子公司 E 作为研发机构1)E 研发公司处于免税期

此时 E 研发公司无需缴纳企业所得税。由于 X 汽车集团第一年需缴纳的企业所得税为 12000×25%=3000(万元);第二年需缴纳的企业所得税为 15000×25%=3750(万元)。所以这两个年度 X 汽车集团共缴纳企业所得税应为 3000+3750=6750(万元)。

2)E 研发公司处于非免税期

在 E 研发公司成立的第一年,技术转让所得为 450 万元,免征企业所得税。在 E 研发公司成立的第二年,技术转让所得为 1200 万元,如果 E 研发公司为一般企业,其应缴纳企业所得税为(1200?500)×25%×50%=87.5(万元);如果 E 研发公司被认定为高新技术企业,其应缴纳企业所得税为(1200?500)×15%×50%=52.5(万元)。

所以若 E 研发公司为一般企业,这两个年度 X 汽车集团共缴纳企业所得税应为6750+87.5=6837.5(万元);若 E 研发公司被认定为高新技术企业,这两个年度 X 汽车集团共缴纳企业所得税应为 6750+52.5=6802.5(万元)。

通过上述分析可以看出,方案一可以为集团带来至少 940 万元的节税利益,所以 X汽车集团应选择在公司内部成立技术研发部。

6.2.3 生产经营活动的纳税筹划

6.2.3.1 销售方式选择纳税筹划

(1)预估折扣率纳税筹划X 汽车集团为了鼓励汽车经销商,给予经销商的优惠折扣政策如下:年销售整车 600辆以上,给予每辆汽车 500 元的折扣,年销售量在 600 辆到 1500 辆的,给予每辆汽车700 元的折扣,年销售量在 1000 元以上的,给予每辆汽车 1000 元的折扣。假定汽车价格为 5 万元,该经销商 2012 年销售汽车 500 辆,2013 年销售汽车 700 辆。

因为 X 集团不能知道经销商的实际销量,那么正常情况下,在 2013 年年底,需要支付给经销商折扣金额为 49(700×0.07)万元,该部分折扣金额不能冲减销售收入,需要正常缴纳企业所得税 12.25(49×25%)万元。

如果 X 集团预估折扣率为每辆 500 元,那么,在 2013 年可以扣减的销售收入为 25(500×0.05)万元,可以扣减的企业所得税 6.25(25×25%)万元。

通过预估折扣率,可以使 X 集团获得所得税收益 6.25 万元。

(2)结算方式纳税筹划X 汽车集团与 2012 年底与客户签订了价值 8000 万元的汽车销售合同,以往该客户都要去采用托收承付的结算方式支付货款。由于 X 集团已经和该客户交易多次,认为该客户的具有相当的实力和信誉,因此,X 集团要求将结算方式更改为分期收款。销售合同中约定,在 X 集团将汽车发出后,客户支付 30%的购货款,也就是 2400 万的货款,剩余的 5600 万尾款在 2013 年的前两个月每个月支付 2800 万元。假定 X 公司该笔销售业务的利润率是 8%.