3 收益法在创业板文化传媒企业并购价值评估中的应用现状分析

3.1 创业板文化传媒企业并购总体概况.

本文研究是以深圳证券交易所网站上搜集的创业板文化传媒企业并购交易事件和评估报告或其他相关报告作为样本。选取样本的标准为:评估报告或其他相关报告披露日期为 2013 年 12 月 31 日以前。

目前,有 6 家文化传媒企业在深圳证券交易所创业板上市,分别是华谊兄弟传媒股份有限公司(下文简称为“华谊兄弟”)、浙江华策影视股份有限公司(下文简称为“华策影视”)、天舟文化股份有限公司(下文简称为“天舟文化”)、北京光线传媒股份有限公司(下文简称为“光线传媒”)、北京华录百纳影视股份有限公司(下文简称为“华录百纳”)和上海新文化传媒集团股份有限公司(下文简称为“新文化”)。截止至 2013 年 12 月 31 日,共发生并购交易事件 10 宗。

华谊兄弟发生并购交易事件 4 宗,分别为 2010 年 5 月 15 日披露的收购北京华谊兄弟音乐有限公司(下文简称为“华谊音乐”)51%股东部分权益价值,其资产评估价值为 3,366 万元;2010 年 6 月 8 日披露的收购北京华谊兄弟音乐有限公司(下文简称为“华谊音乐”)49%股东部分权益价值,其资产评估价值为 2,920.40 万元;2010年 12 月 8 日披露的收购北京华谊巨人信息技术有限公司(下文简称为“华谊巨人”)51%股东部分权益价值,其资产评估价值为 6,983.10 万元;2013 年 9 月 3 日披露的收购广州银汉科技有限公司(下文简称为“银汉科技”)50.88%股东部分权益价值,其资产评估价值为 67,516.30 万元。

华策影视发生并购交易事件 3 宗,分别为 2011 年 5 月 31 日披露的收购西安佳韵社数字娱乐发行有限公司(下文简称为“西安佳韵社”)55%股东部分权益价值,其资产评估价值为 14,190.00 万元;2013 年 3 月 7 日披露的收购海宁华凡星之影视文化传播有限公司(下文简称为“海宁华凡”)60%股东部分权益价值,其资产评估价值为 1,795.00 万元;2013 年 7 月 30 日披露的收购上海克顿文化传媒有限公司(下文简称为“克顿传媒”)股东全部权益价值,其资产评估价值为 165,248.36 万元。

天舟文化发生并购交易事件 1 宗,为 2013 年 8 月 27 日披露的收购北京神奇时代网络有限公司(下文简称为“神奇时代”)股东全部权益价值,其资产评估价值为125,413.31 万元。

光线传媒发生并购交易事件 2 宗,分别为 2012 年 10 月 23 日披露的收购金华长风信息技术有限公司(下文简称为“金华长风”)32%股东部分权益价值,其资产评估价值 7,516.80 万元;2013 年 10 月 29 日披露的收购新丽传媒股份有限公司(下文简称为“新丽传媒”)27.642%股东部分权益价值,未披露其资产评估价值。

3.2 创业板文化传媒企业并购价值评估方法的选择

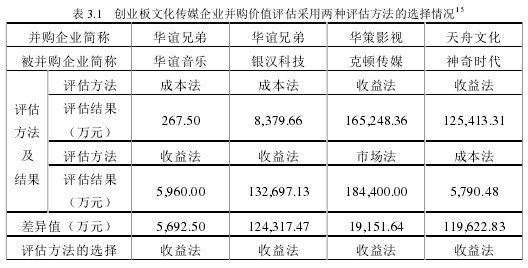

文化传媒企业并购价值评估方法包括市场法、成本法和收益法三种基本方法。有规定明确表示,如果以资产评估结果作为定价依据的,原则上应当采取两种或两种以上的评估方法确定结果,但是在创业板文化传媒企业并购交易事件的评估报告或其他相关报告中显示,并不是所有评估都遵循了这一规定。

截止至 2013 年 12 月 31 日,在已发生的 10 宗交易事件中,除光线传媒收购新丽传媒未披露其评估方法外,另有 5 宗交易事件只采用一种评估方法,分别是华谊兄弟收购华谊音乐(51%股权部分)采用的市场法,评估结果为 3,366 万元;华谊兄弟收购华谊巨人采用的市场法,评估结果为 6,983.10 万元;华策影视收购西安佳韵社采用的市场法,评估结果为 14,190.00 万元;华策影视收购海宁华凡采用的市场法,评估结果为 1,795.00 万元;光线传媒收购金华长风采用的市场法,评估结果为 7,516.80万元。另有 4 宗交易事件采用两种评估方法,具体评估方法的选择情况如表 3.1 所示。

华谊兄弟收购华谊音乐(49%股权部分)采用的是成本法和收益法,评估结果分别为 267.50 万元和 5,960.00 万元,两者相差 5,692.50 万元,并最终采用收益法评估结果 5,960.00 万元作为华谊音乐股东全部权益的评估值;华谊兄弟收购银汉科技采用的是成本法和收益法两种评估方法,评估结果分别为8,379.66万元和132,697.13万元,两者相差 124,317.47 万元,并最终采用收益法评估结果 132,697.13 万元作为银汉科技股东全部权益的评估值;华策影视收购克顿传媒采用的是收益法和市场法两种评估方法,评估结果分别为 165,248.36 万元和 184,400.00 万元,两者相差 19,151.64 万元,并最终采用收益法评估结果 165,248.36 万元作为克顿传媒股东全部权益的评估值;天舟文化收购神奇时代采用的是收益法和成本法两种方法,评估结果分别为 125,413.31万元和 5,790.48 万元,两者相差 119,622.83 万元,并最终采用收益法评估结果125,413.31 万元作为神奇时代股东全部权益的评估值。

通过对创业板文化传媒企业并购价值评估采用两种评估方法的 4 宗交易事件的分析,得出这些交易事件采用的两种不同的评估方法分别为,收益法和市场法,或收益法和成本法,但最终都选择了收益法作为最终的评估结果。

华策影视收购克顿传媒采用的是收益法和市场法,在评估方法选择过程中,评估人员将收益法作为可以合理准确地对企业的未来收益和相应的风险做出评估的方法,通过全面的评估以保证股东的权益。评估过程中对企业所有资产以及负债的利用情况进行了充分的考虑,包括企业资产以及负债在使用过程中是否起到了与其价值相对应的作用。然而市场法对企业所具有的价值的评判根据是市场表现以及未来预期,并且在使用市场法进行价值计算的过程中,由于资本市场的波动、非客观因素以及对可比对现象的理解的匮乏,致使其参数的选用不确定性较高。结合以上因素进行分析可知使用收益法所得到的评估结果可以更加准确地体现出股东的所有权益的价值。

华谊兄弟收购华谊音乐(49%股权部分),华谊兄弟收购银汉科技,以及天舟文化收购神奇时代采用的是收益法和成本法,在评估方法选择过程中,评估人员认为收益法结合了评估目标企业的未来收益,能够体现包括目标企业所拥有的商誉、品牌、市场以及客户资源、人力资源、管理团队、独特管理模式以及管理方式等无形资产的整体获取收益的能力。然而成本法仅仅考虑了如何进行单项资产的再取得,即仅仅体现评估目标企业所能重建的市场价值,无法体现其账外无形资产所具有的核心价值。

因此,根据评估目的并与所能取得的评估数据及资料等相结合,使用收益法进行企业评估能够得到更加客观且与一般市场原则相符的评估结果。

3.3 创业板文化传媒企业收益法基本参数的确定

收益法的基本思路是,通过估测被评估企业的未来预期收益,再进行折现后的现值,以此来判断被评估企业的价值。基本公式是:

在收益法的评估过程中涉及到三个基本参数,即收益额、收益期限和折现率。

对收益额的确定,即对企业现金流的预测,根据被并购企业的历史收益水平和未来年度公司经营计划,预测营业收入、净利润和自由现金流,并以此来确定未来年度增长幅度。

对收益期限的确定,通常认为被并购企业经营正常,不存在必然终止的条件,假设其收益期限为无限期,并采用分段法对企业的收益额进行预测,通常以五年作为分割点较为适宜,第一段为未来五年之内,第二段为未来五年之后。

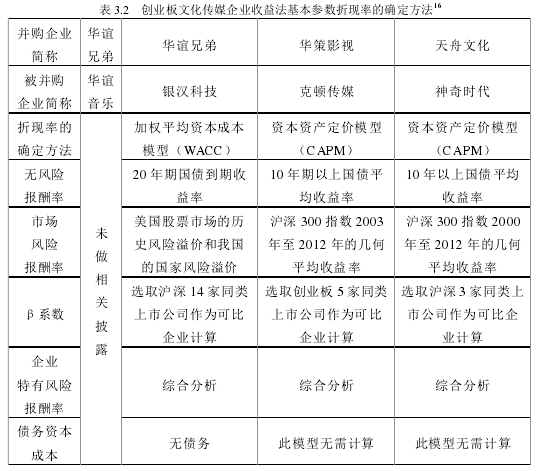

对折现率的确定,通常采用资本资产定价模型(CAPM),模型中需要确定无风险报酬率、市场风险报酬率、β系数和企业特有风险报酬率,也有采用加权平均资本成本(WACC),模型中还需要确定债务资本成本。本文将创业板文化传媒企业收益法基本参数折现率的确定方法列示如表 3.2 所示。在选择收益法进行评估的 4 宗交易事件中,华谊兄弟收购银汉科技,华策影视收购克顿传媒,以及天舟文化收购神奇时代 3 宗交易事件的评估报告或其他相关报告披露了收益法基本参数折现率的确定方法,而华谊兄弟收购华谊兄弟(49%股权部分)的评估报告或其他相关报告并未做相关披露。

从已披露的数据可以看出,无风险报酬率、市场风险报酬率和β系数的确定方法都存在一定差异。对于无风险报酬率的确定方法,华谊兄弟收购银汉科技采用 20 年期国债到期收益率,而华策影视收购克顿传媒,以及天舟文化收购神奇时代都是采用10 年期以上国债平均收益率。对于市场风险报酬率的确定方法,华谊兄弟收购银汉科技采用美国股票市场的历史风险溢价和我国的国家风险溢价综合确定,而华策影视收购克顿传媒,以及天舟文化收购神奇时代都是采用沪深 300 指数的几何平均收益率,但是在年限选取上有所不同,华策影视收购克顿传媒的评估选取 2003 年至 2012 年近10 年的收益率进行几何平均,而天舟文化收购神奇时代的评估选取 2000 年至 2012年近 13 年的收益率进行几何平均。对于β系数的确定方法,都是通过选取同类上市公司作为可比企业确定,其中华谊兄弟收购银汉科技选取沪深 14 家同类上市公司作为可比企业计算,而华策影视收购克顿传媒选取创业板 5 家同类上市公司作为可比企业计算,而天舟文化收购神奇时代选取沪深 3 家同类上市公司作为可比企业计算。

3.4 文化传媒企业并购价值评估方法存在的问题

3.4.1 评估方法选择问题

目前的资产评估活动对评估方法的选择与应用是比较规范的,然而仍然存在不够科学规范的评估行为。其中一种情况即为在同时具备选择多种评估方法的条件下仍然只选择使用其中一种方法,而且并不说明其他方法不适用的原因,缺失严谨性。还有一种情况是采用多种评估方法进行评估,在最终评估结果的选取方面比较草率,通常直接选择其中一种方法的结果作为最终评估结果,并没有进行综合的分析。

近些年来,收益法由于其在并购价值评估中的适用性而愈发得到应用,然而对于在并购过程中被评估企业的历史收益及其发展前景均不乐观,且其未来收益无法被准确预测时,仍有一部分案例使用了收益法对被评估企业进行了评估,且评估结果较为乐观,却无实证或可令人信服的明确推论。

此外,还存在一种情况,即评估人员在选择评估方法时考虑委托方的需求,有目的性地进行评估方法的选择,使评估结果向有利于委托方的方向发展。

3.4.2 收益法基本参数确定问题

文化传媒企业收益法基本参数的确定存在一定的问题,在一些并购案例中,使用收益法进行评估时对其参数的确定具有较高的主观或客观随意性,使选择收益法所获得的评估结果与使用成本法所获得的评估结果相比具有非常明显的差异性。

使用收益法进行评估时,涉及到诸多因素,包括对被评估企业未来现金流、折现率以及收益期的预测,而其中对企业未来现金流的预测又涉及到对企业收入、成本以及增长率的预测,在对被评估企业的未来收入进行预测时,仅以历史数据作为依据,对目标企业的未来销售、价格、成本等情况进行预测,会出现被评估企业的未来收益与当前净利润差异巨大却无法说明原因的情况。

另外在折现率的实际预测过程中,由于评估人员在不同的评估活动中对于所用评估方法中所选取的数据参照的随意性较高,并且由于折现率群聚效应的存在,使各评估活动中所使用的折现率多数处于一定范围内,不能体现出不同行业、企业的特异性,也无法反映出不同评估目标的风险差异性。

3.5 完善文化传媒企业并购价值评估方法的建议

3.5.1 明确并优化评估方法

评估人员在参与评估活动时,应科学、严谨地考虑各种评估方法的适用性,选择其中一种评估方法进行使用时,需要对其他评估方法的非适用性进行思考、论证。当所处评估活动中具有两种或者两种以上的评估方法可以使用时,评估人员应该对不同评估方法的适用性特点与实际评估环境以及不同的评估结果进行比较,应避免直接并且仅仅使用其中一种方法完成评估活动,应通过比较得知在哪一种评估方法以及评估假设下所获得的评估结果更加合理,并将其中客观依据更为充分以及对评估目标企业的价值考虑更为充足的评估结果作为评估活动的评估值。

不同的评估方法具有差异性适用范围,在使用过程中应与所处行业的特点相结合,并根据预期中的收益、供求、贡献以及替代等原则进行调整以选择合适的评估方法。

此外,由于评估方法差异性的存在,评估人员应选择两种或更多种评估方法进行综合比较,总结分析使用不同评估方法所产生的差异及原因,进而选择客观依据完备且对企业价值有充分考虑的评估结果作为评估的最终结果。通过对多种评估方法进行综合使用,可以使评估结果更加接近于实际情况,即反映评估对象所真正具有的价值。

3.5.2 科学规范参数确定方法

在使用收益法进行价值评估预测未来企业收益时,针对数据缺失的情况,应重点把握预测依据的充分性以及联系性。被评估企业所处经济环境及区域的经济状况,以及产品、工艺、市场等是评估关键所在,并且在分析过程中要与被评估企业相联系,另外再与企业实际的生产与经营情况相结合,对评估企业的财务数据进行分析。在对企业进行评估时,可首先判断企业是否进入了稳定发展期,稳定期企业的评估数据较容易获取及预测,而非稳定期的企业收益尚不稳定,因此现金流量处于不稳定状态,基于此,评估人员应对预测未来收益的方法进行改进与优化。

此外,评估人员可以结合自身评估实践经验提出适用性以及准确性更高的评估方法。在评估活动日益增加的过程中,越来越多的学者及评估人员对现有的评估方法进行研究或者论证,并且针对评估对象的不同特点,提出了针对性及适用性更强的改进及调整收益法模型的修正方法及模型,与之相应地通过实际案例进行分析以证明了修正模型的适用性。在评估实践过程中,评估人员也可以通过不同的方法对评估结果进行校验以及分析,以使评估结果更加趋于合理。