第 4 章 风险信息披露报告案例分析

4.1 风险信息披露报告案例分析

4.1.1 风险管理信息披露总体排名分析

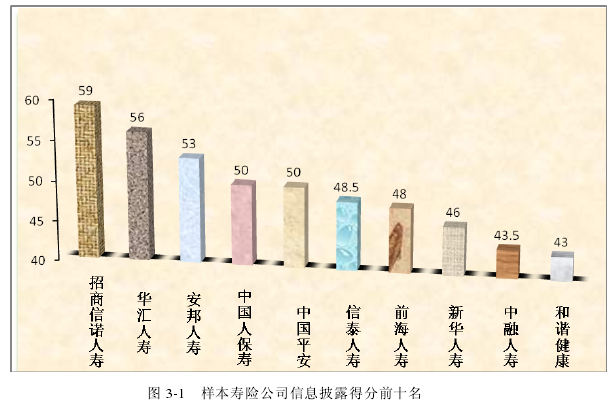

本文经过对 56 家寿险公司年度报告风险管理信息披露情况进行详细分析与统计,在此基础上进行量化得出前 10 家公司排名。在此需要注意本文假定各寿险公司对本公司各类风险进行了适度且详细披露,认为在其撰写风险管理信息报告时是谨慎负责而全面的。

本文得出的结论认为在风险的识别与披露方面,通过分析我们可以发现前十位中除中国人保寿险、中国平安、新华人寿外七家公司均为中小型寿险公司,这可能是出人意料的。

第一种合理的解释为,许多大型公司在披露没有适当的披露该公司面临的《人身保险公司全面风险管理实施指引》中各种风险,如中国人寿排名 19 位就是因为该公司没有披露操作风险、声誉风险及风险战略执行情况,但是在其年度报告披露后不到 1 个月就爆发了严重影响其声誉风险的 14 亿元招待费用问题。

第二个原因就是在风险信息披露过程中,部分公司存在敷衍了事的可能性(态度不端正,风险管理意识差),如中英人寿(55 位)在风险识别的过程中仅识别信用风险、操作风险、偿付能力风险和渠道风险,在其披露的操作风险中全部信息如下:

“2012 年公司客户、运营、财务、信息技术等各项运营领域整体状况良好,各项工作正常开展,公司在客户、运营、财务、信息技术营运等各领域均制定有详细的制度流程进行风险管控,并通过相关 KPI 进行工作考核,从整体上看管理情况良好未出现重大运营管理风险”

类似的风险识别情况再现阶段公司风险信息报告中非常常见,这些披露的信息中,几乎没有关于对风险的认真识别,没有详细的风险指标情况,具体的相关风险限额等等也没有,只是在总体上大致判断没有风险。与其说是进行风险信息披露,不如说是在为本公司财务及风险情况进行粉饰,所以具有对风险进行积极识别的态度至关重要。至于对缝隙披露中语焉不详的原因可能是披露真实信息可能对导致市场投资者对公司未来前景的怀疑,进而影响公司声誉及未来的经营活动。

第三个原因是风险管理指标缺乏,无法详细具体的认识公司所面临的准确风险。在风险信息披露过程中,能够做到对风险进行详细划分,并列出较为详细的风险指标是风险识别中的重要环节。经过对 56 家样本公司进行仔细分析后,本文认为部分公司在风险识别中对风险的类别划分工作做的较少,不能全面反映公司面临的风险。

第四个原因风险量化程度低,例如利率风险是寿险公司面临的重要市场风险之一,大部分公司会对利率进行敏感性分析、压力测试等,但在进行风险信息披露是 56 家样本公司中 40 家披露进行了敏感性分析、压力测试,但却只有 26 家详细披露了其量化结果,这使风险信息使用者不能获得有效信息。

4.1.2 单一风险识别典型案例分析

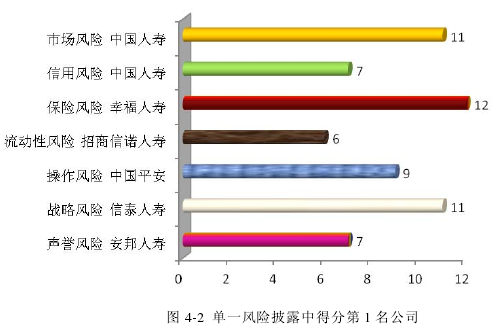

上图显示了在七个单项风险中风险信息披露得分最高的 7 家寿险公司,它们的共同特点就是在每种大类风险险细分出更为详细全面的二级风险且披露风险暴露情况,并设定丰富而详细的风险监测指标建立风险预警、风险限额及应对方案。这些公司另一个重要特点就是披露各类市场风险的压力测试、情景测试的具体结果,风险量化具体工作较为全面。

虽然有些寿险公司总体得分或许不高,但是在这些单项风险中却表现很好。中国人寿在市场风险和信用风险中得分最高的原因在于其对二级风险的划分十分全面严谨,且风险量化情况较其他公司全面详实,对应重要风险都安排了良好的应对方案。

4.1.3 不同类型寿险公司分析

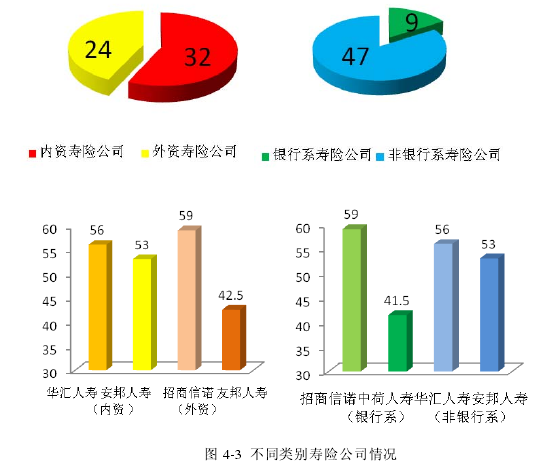

上图反映了寿险公司按股东情况分成的两种类型公司:按股东是否有外资公司分为内资寿险公司和外资寿险公司;按是否是银行股东主导公司经营分为银行系公司和非银行系公司。其中内资寿险公司得分前两名为华汇人寿和安邦人寿;外资寿险公司前两名则是招商信诺人寿和友邦人寿。银行系寿险公司前两名分别是招商信诺人寿和中荷人寿;非银行系公司前两位是华汇人寿和安邦人寿。

上表表反映了不同类别寿险公司风险管理信息年报在本文评分情况。表中值得注意的有以下两点:在内资寿险公司与外资寿险公司的对比中,内资公司平均得分来看要高于外资公司;银行系寿险公司和非银行系寿险公司的分差别不明显。

第一点与人们普遍对外资保险公司的风险管理水平较高的认知有一定差距。一般合资寿险公司由于与外资寿险公司在发达国家市场上经营良好也风险管理水平高被引入内地,一方面满足外资寿险公司开拓市场的要求,另一方面也能借此提高公司风险管理水平。外资寿险公司得分较低,虽不能直接确定其风险管理水平差,但却可以认为其在风险信息披露时主动性较差,而外部监管要求较少,从而导致整体看外资寿险公司平均得分远低于内资寿险公司。第二点说明保险公司的股东里是否含有银行,对公司的风险管理总体水平来说并没有显着的区别。

4.2 风险管理信息披露形式

风险管理信息的披露形式是展现公司风险的外在表现,形式是否简洁易懂,分的清主次轻重,对风险信息的整体把握、重点把握有一定的影响。本节将具体探讨几家公司风险信息报告形式

第一种形式:

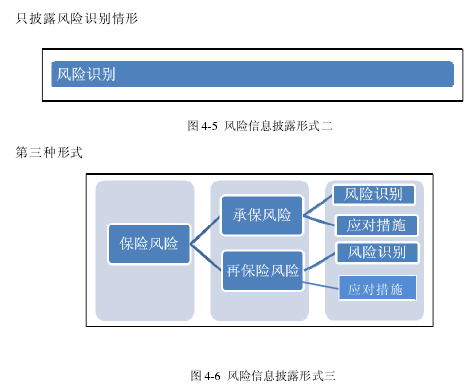

在风险的披露中,绝大部分寿险公司采用上图所示的形式,例如中国人寿在其保险风险信息披露过程中就采用此种形式。这种披露形式较为简洁分为两个部分,第一部分为某类具体风险的识别与评价,包括对风险的具体细分。第二部分则从总体上提出对这类风险的应对策略。虽然看起来较为简洁,但是这种方式会导致信息使用者无从区别那种风险可能是未来公司将要面临的主要风险,在针对风险的应对措施上也不能一一对应。当然还有少数公司只披露风险识别情况,形式如下:

第三种形式则是在大类风险下细分识别小类风险,提出应对措施,这样在披露过程中风险与措施相对应。虽然小类风险与措施相对应较为清晰,但是如果小类风险较多则会导致风险披露形式较为混乱。

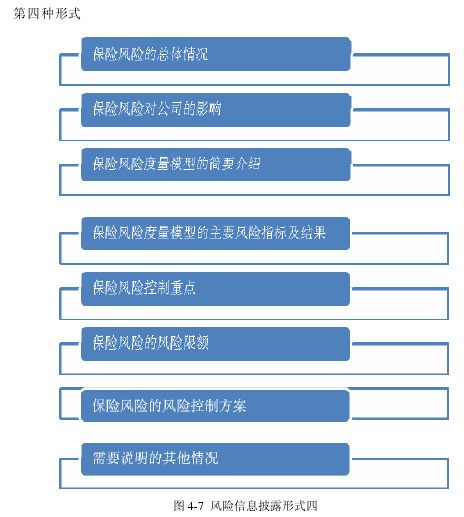

第四种形式对每种风险分为七个步骤进行披露,这些步骤涵盖了每类风险的总体情况、该类风险对公司的影响、相关模型、主要风险指标及结果、风险控制重点、风险限额及控制方案等信息,内容全面、条例清晰、主次分明,在风险信息的披露过程中能够使信息使用者最大程度的了解公司风险。中国人民人寿保险等公司采用这种披露方式,值得其他寿险公司借鉴。