第 3 章 并购重组税种分析

企业在并购重组过程中对并购对象的选择,并购对象评估,并购完成后企业的战略方向等均需要结合税收成本进行考虑。不同的重组方案及税务处理所导致的税收成本对企业的影响可能存在天壤之别。但节约税收成本既不是短期收益的行为,也不是追求最少的税款而进行违法交易可以实现的。其作为一个专业命题,极大的作用于并购重组的执行过程,甚至于直接影响并购重组的成败。企业并购重组囊括多个税种,诸如涉及产权货物交易的增值税、股权转让资产转让的营业税、涉及权属转移的契税和土地增值税、取得收益后产生税负的企业所得税和个人所得税、签订合同或发生产权转移等的印花税等等。论文着重介绍前面五个税种,在这五个税种中,又以企业所得税最为纷繁复杂、晦涩难懂。

3.1 增值税

2011 年,为了应对资本市场上日趋增加的并购重组案例和解惑重组中有关增值税问题,国家税务总局发布﹝2011﹞第 13 号文。该公告也明确指出:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税8.

虽然在国家税务总局发布 2011 年 13 号文之前,业内也有不少学者认为合并或分立等方式涉及的货物转让不应该缴纳增值税,但由于没有正式文件的出台,加上国税局曾经出台的﹝2009﹞585 号文中,对大连金牛股份涉及的整体转让企业产权的行为征收增值税的影响下,纳税人在实际操作还是遵循 2009 年 585 号文。至 2011 年,企业并购重组中是否缴纳增值税也有了官方权威定论,使得纳税人在具体操作过程中有例可循,有法可依。但该公告并未明确如何处理转让方在免税转让的情况下存在留抵税额的情况。

因此,如何处理企业并购行为中的增值税留抵税额的问题成为公众关注的焦点。紧随其后,国家税务总局发布 2012 年第 55 号文。该文从政策上明确指出尚未抵扣的进项税额可以结转至其他增值税一般纳税人(即并购重组后的新纳税人)。但满足该行为应注意如下关键词:资产负债的转移是“全部”“一并”,税务登记被“注销”等。该文为实务中执行进行税务的留抵提供方向,但在实务中,留抵税额是否结转仍可能对资产估值产生影响,并进而影响重组价格。

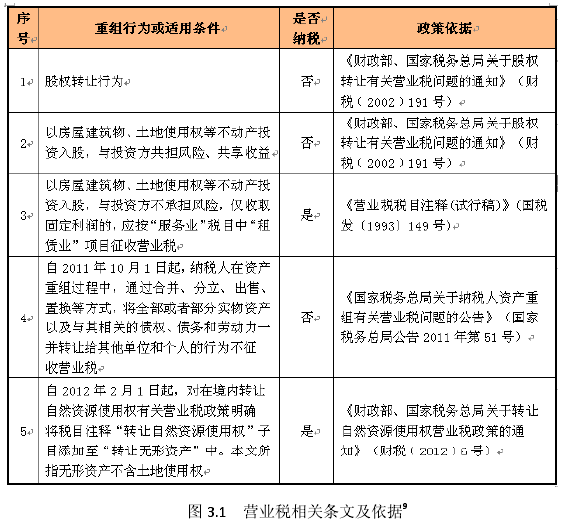

3.2 营业税

在 2011 年第 51 号公告发布之前,不征收营业税的前提条件是“全部”产权的转让,必须是“全部”,少一部分都不可以。2011 年 51 号出台之后,条件变得宽松了。只要是与实物资产及相关联的债权、负债和劳动力一并转让即可。其实质不仅仅指资产的转让,更是一项业务的转让,同时在完成之后必须从事和原来业务相关的营业,且不能够马上转让这些资产。这点和国家税务总局于 2011年发布的第 13 号文是类似的。

3.3 土地增值税

现阶段,我国的土地增值税税率采用超率累进制,实行四级分级计税。土地增值税税率与增值率成正比,纳税额与税率成正比。产生该类税收必要的条件有两个,一是纳税人发生了转让的行为,权属发生了变更;二是纳税人取得了相应的收入。鉴于并购重组中,经常发生土地、房屋建筑物等转让的行为,且其土地增值税的负担较大。1995 年,国家税务总局公布财税字﹝1995﹞48 号文,该文主要对土地增值税的转让中的一些具体问题进行规定和解释。其中:并购重组中,若存在被兼并企业将房地产转让到兼并企业中的行为,暂免征土增税10.

但也不是意味着在所有的并购重组中的土地增值税都是减免的。2006 年,国家税务总局国家号发布的财税﹝2006﹞21 号文中将土增税的若干问题进行细化,其明确指出:如果投资方或被投资方中有一方从事房地产开发的,其投资行为不适用财税字〔1995〕048 号第一条暂免征收土地增值税的规定。简言之,就是房地产企业投资或者接受房地产企业的投资的不享受土地增值税的减免。

特别需要注意的事,在并购重组中涉及到土地权属变更的问题。鉴于 2000年左右出现的能源集团与能源投资分别将其持有的钦州公司的股份转让,钦州公司 100%的股权的转让形式主要为土地及其附着物。若按股权转让的方式,该行为就不应该征收土地增值税。但 2000 年 9 月 5 日,国家税务总局曾因为该典型案例向广西壮族自治区地方税务局出具国税函﹝2000﹞687 号,该回复明确指出能源集团和能源投资所转让的股权鉴于其主要的为土地使用权、地上建筑物及附着物的表现形式,因此能源集团和能源投资必须依法缴纳土地增值税。

3.4 契税

契税的征税对象是产权承受人,征税范围包括土地使用权的出售赠予交换等涉及权属发生转移的行为。企业并购重组中,权属的转移必不可少,这种产权转移也需要缴纳契税吗2012 年,国家出台的政策中明确指出公司在进行股权转让、合并、分立等行为免征契税。

3.5 企业所得税

3.5.1 并购重组中企业所得税发展

企业所得税在整个并购重组的税种中占据极其重要的地位,也由于其本身的专业性和难理解性,多年来国家相继出台一系列与之相适应的税收政策,但在实务执行过程中,业内仍然存在一些不同的看法。

随着现代企业制度的建立和资本市场的发展,中国并购重组中企业所得税制规则从 1997 年开始在不断的完善。

2008 年以前,中国内资和外资企业的并购重组适用的是不同的规则。1997年,中国第一次发布关于外资企业并购企业的企业所得税规则。这些通知给予外资企业并购重组极大的支持,尤其给予外资企业并购重组中税收的安排留下极大的空间,导致现阶段许多外资企业并购重组仍追寻早前发布的条款而难以适应最新的规定。这些通知包括国税函发﹝1997﹞207 号、国税发﹝2000﹞49 号、国税发﹝2003﹞60 号等。不过这些文件目前均已废止。

1998 年到 2000 年 6 月之间,国家税务总局陆续发布相关企业所得税规则。由于 1998 年尚属首次,规则制定较为不成熟,留下许多让纳税人自由发挥的“空间”.这一阶段发布的规则主要包括国家税务总局发布的有关所得税业务的规定的国税发﹝1998﹞97 号,企业所得税中对固定资产评估增值折旧处理的国税函﹝1999﹞574 号。2000 年 6 月,针对并购重组,国家再次出台股权投资业务中关于所得税的通知(国税函﹝2000﹞118 号)、合并分立业务涉税(国税函﹝2000﹞119 号)、执行<企业会计制度>有关所得税(国税发﹝2003﹞45 号)等。但截至目前,本段所述的文件均已废止。