四、兰州国泰房地产开发有限公司财务诊断分析

财务分析是利用特定的分析体系和指标对企业单项或整体财务状况进行计算、分析和比较,对解决企业关键性问题具有突出作用。通过前面对兰州国泰房地产幵发有限公司基本情况介绍可以发现,目前公司的经营情况在恶化,企业所面临和承担的风险在加剧。本章将通过对专项财务分析和综合分析,寻找造成目前财务困境的具体成因。

(一)现金流量分析

“资金”是房地产开发企业的血液,房地产企业的财务威胁主要来自于两个方面:其一,长期亏损,收不抵支;其二,资金链断裂、资不抵债。通过对现金流量的分析,可以切实把握企业的获取现金的能力、偿还债务的能力以及资金周转情况。

1、现金流量结构分析

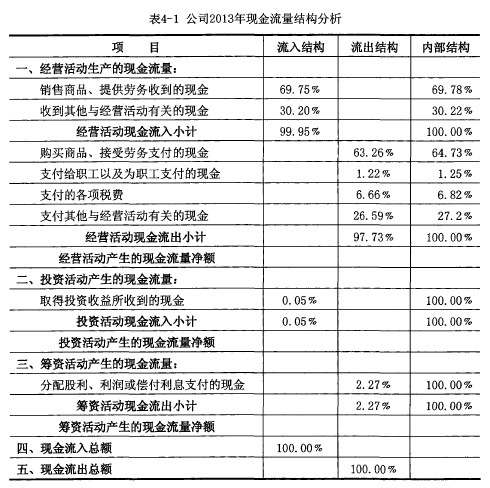

公司2009年至2013年现金流量情况从表4-1可以看到,2013年现金流入总量为6217万元,经营活动现金流入量和投资活动现金流入量所占比重分别为99. 95%和0.05%,筹资活动未发生现金流入;现金流出总量为6821. 88万元,经营活动现金流出量和筹资活动现金流出量所占比重分别为97. 73%和2. 27%,投资活动未发生现金流出。在现金流入方面,经营活动现金流入中,销售商品、提供劳务收到的现金占69. 78%,收到其他与经营活动有关的现金占30. 22%;取得投资收益所收到的现金占投资活动现金流入的100%。现金流出方面,经营活动现金流出中,经营活动购买商品、接受劳务支付的现金占63. 26%,支付给?U:以及为职工支付的现金占1.22%,支付的各项税费占6. 66%,支付其他与经营活动有关的现金占26. 59%;分配股利、利润或偿付利息支付的现金占筹资活动现金流出的100%。从2013年现金流量结构分析可以发现,公司现金流量主要是由经营活动产生的。说明公司经营单一,缺少投资和筹资。

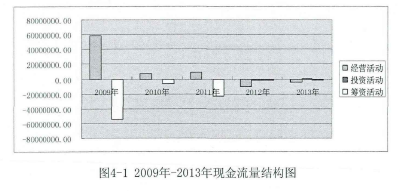

从图4-1中公司2009年至2013年现金流量净额变化趋势情况来看,公司现金流量呈现“前高后低”的趋势,2009年公司现金流量发生额较大,说明公司生产经营较为活跃,2013年现金流量趋近于零轴,表明公司业务开展停滞不前,结合帐面资金情况可以发现,现阶段公司资金缺短。

公司经营活动现金流所占比重一直较大,但从2012年开始,公司经营活动现金净流量开始出现负值,说明公司资金趋于紧张。公司投资活动现金流量变化不明显,表明投资意愿不强,2013年投资活动产生净流入,也反映了公司对资金的迫切需求。从筹资活动方面,2009年至2011年较为活跃,这一时期公司筹资活动活跃且数额较大,但2012年和2013年筹资金额没有发生明显变化,表明公司在筹资方面可能存在困难。

2、现金流量趋势分析

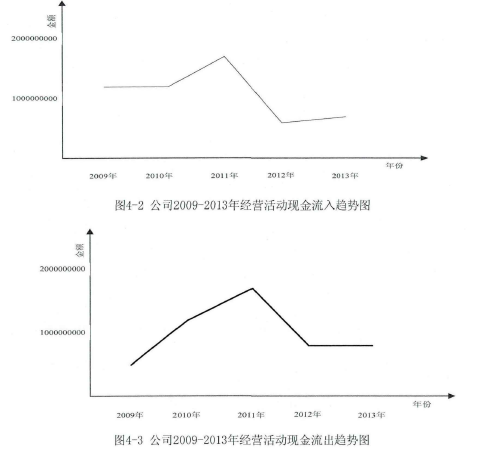

从公司现金流量结构分析可以看出,国泰公司现金流量主体是经营活动,经营活动流量占现金流量总体的90% ,下面将主要对公司2009-2013年经营活动现金流量变化趋势加以分析,公司2009-2013年现金流入、现金流出趋势如图4-2和4-3所不:

通过图4-2和4-3可以看出,公司近五年来现金流入和流出的趋势大体一致,近三年来呈现下滑态势,说明公司业务妻缩,生产经营放缓。2012年为经营活动现金流的最低点,表明资金紧张的情况较为严重。

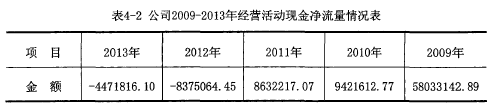

通过表4-2可以发现,公司的经营状况不佳,2012年和2013年的净流量为持续流出状态,资金回笼的能力较差,经营业务持续萎缩。

3、现金流量比率分析

(1)销售现金比率

企业获取现金的能力可以通过销售现金比率反映,其计算公式为:

销售现金比率=经营活动现金净流量/主营业务收入国泰公司2013年销售现金比率为-5.15,三年平均值为-2. 05,根据大智慧官网数据中心显示2013年房地产行业上市公司销售现金比率均值为-45.19,公司指标优于行业平均值,销售现金比率其实也反映了企业销售收入的变现能力。公司2011-2013年销售现金比率如表4-3所示:

(2)经营活动产生现金流量增长率

经营活动产生现金流量增长率反映了企业经营活动的状态,其计算公式为:

经营活动产生现金流量增长率=(本期经营活动现金净流量-上期经营活动现金净流量)/上期经营活动现金净流量X 100%国泰公司2013年经营活动现金流量增长率为-45. 89%,近三年平均值为-76. 20%,根据大智慧官网(www. gw. com. cn)数据中心显示房地产行业上市公司销售现金比率均值为-174. 58%,公司2013年和三年平均值略好于行业平均值,该比率为负数表明企业的经营成本在增加。公司2011-2013年经营活动现金流量增长率如表4-4所示:

(3)主营业务现金比率

主营业务现金比率反映了企业当期收入的变现能力,其计算公式为:

主营业务现金比率=当期销售商品、提供劳务收到的现金/主营业务收入X100%公司2013年主营业务现金比率为-522. 08%,近三年平均值为-208.10%,根据大智慧官网数据中心显示房地产行业上市公司销售现金比率均值为-6755. 71%,公司2013年和三年平均值大大高于行业平均值,该比率为正数表明当期收入的变现能力较强。2011-2013年主营业务现金比率如表4-54所示:

通过现金流量比率分析可以看出,公司获取现金的能力比较强,这可能得益于公司的产品特性以及国家有关制度法规的支持,同时也提醒公司关注经营成本的上升。

(二)偿债能力分析

偿债能力是指企业偿还各种债务的能力。通过了解企业偿债能力的变化情况,可以掌握企业的财务状况、风险程度,帮助企业预测筹资前景。下面将通过流动比率、速动比率、现金流量比率、资产负债率四个指标来对国泰公司的长、短期偿债能力进行分析。

1、流动比率

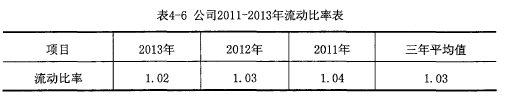

流动比率是衡量企业短期偿债能力的指标,其计算公式如下:流动比率=流动资产/流动负债公司2013年流动比率为1.02,小于公认的安全值2,但略高于1,说明公司营运资金基本满足日常经营需要,可以暂时抵挡经营活动发生的意外风险,举债的安全边际还比较高。流动比率三年平均值为1.03,基本没有变化,说明公司资产结构稳定。公司2011-2013年流动比率情况如表4-6所示:

2、速动比率

速动比率相比于流动比率,扣除了流动性相对较弱的存货和预付帐款等项目,可以更好地反映企业的短期偿债能力。其计算公式如下:

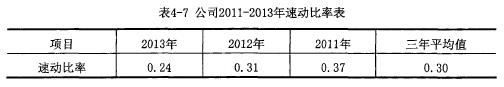

速动比率=速动资产/流动负债公司2013年速动比率为0.25,近三年平均值也小于公认的安全值1,并呈现出逐年下滑的趋势。在公司流动比率基本保持不变的情况下,速动比率的下降,说明公司的帐面流动资金在减少,而存货在流动资产中占有较大比例,可能会影响公司的短期偿债能力,同时也提醒公司关注存货质量,防范存货变现时可能带来的风险。公司2011-2013年速动比率情况如表4-7所示:

3、现金流量比率

现金流量比率可以准确地反映企业的直接偿付能力,其计算公式如下:

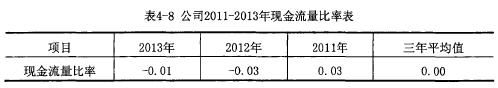

现金流量比率=经营活动现金净流量/流动负债公司2013年的现金流量比率为-0.01,小于公认的安全值0.2,该指标接近于0,说明公司的短期偿债能力较弱,在通过外部筹资时,需要考虑借入长期资金,避免公司出现资金紧张的问题。公司2011-2013年现金流量比率情况如表4-8所示:

4、资产负债率

资产负债率是综合反映企业偿债能力的指标,其计算公式如下:

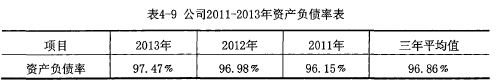

资产负债率=负债总额/资产总额2013年公司资产负债率为97. 47%,接近于公认的安全值100%,近三年资产负债基本持平。结合资产负债表中各明细项目的情况来看,公司当期并未发生借款,预示着公司的盈利能力有可能不足,股东权益部分增长缓慢,公司可以适当地考虑通过举债获取更大的财物杠杆收益。国泰公司2011-2013年资产负债率情况如表4-9所示:

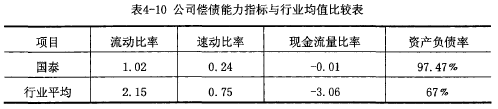

5、与行业水平比较情况

将公司偿债能力指标与2013年的行业平均水平比较可以发现,公司的偿债能力弱于行业平均水平,短期偿债能力偏弱,长期偿债能力具有一定的保障性,公司可以制定资金计划,通过财务杠杆融入长期资金促进和保障公司发展。公司2013年度偿债能力指标与行业平均指标的比较如表4-10所示:

(三)盈利能力分析

盈利能力是指企业获取利润的能力。通过衡量企业业绩,可以发现经营管理中的问题。盈利能力越强,说明企业更具活力,发展前景更好。下面将通过销售净利率、销售毛利率以及净资产收益率来判断国泰公司的盈利能力。

1、销售净利率

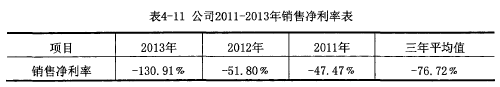

销售净利率可以主要是反映每单位营业收入所带来的净利润额,其计算公式如下:销售净利率=净利润/营业收入公司2013年的销售净利率为-130. 91 %,比2012年-51. 80%出现了较大幅度的下降。公司近三年销售净利率平均值为-76.12%。表明公司销售收入产生利润的能力在持续下滑,且幅度较大,公司经营业务的获利水平不高。公司2011-2013年销售净利率情况如表4-11所示:

2、销售毛利率

销售毛利率是反映企业竞争力的重要指标,其计算公式如下:

销售毛利率=(营业收入一营业成本)/营业收入公司2013年销售毛利率为42.13%,近三年平均值为39. 27%。销售毛利率水平较高,说明公司产品在市场中盈利性较好,公司提升业绩的基础不错。公司2011-2013年资产负债销售毛利率情况如表4-12所示:

3、净资产收益率

净资产收益率是反映企业资本经营盈利能力的基本指标,其计算公式如下:净资产收益率=净利润/年末股东权益公司2013年净资产收益率为-10. 27%,近三年的平均值为-9. 53%,表明盈利下滑,公司处于亏损状况。公司2011-2013年净资产收益率情况如表4-13所示:

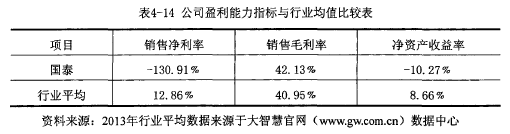

4、与行业水平比较情况

通过与2013年行业平均水平比较可以发现,公司销售毛利率同行业平均水平相当,但销售净利率和净资产收益率较差,说明公司营业活动获利水平较高,但是公司的利润质量较差,销售收入对公司净利润贡献很小,公司在经营管理环节上还存在问题,结合2013年公司的销售期间费用率为179. 77%情况来看,公司目前费用消耗过大,应注重成本费用控制,提高净利润。

公司2013年盈利能力指标与行业平均指标之间的比较如表4-14所示:

(四)营运能力分析

营运能力主要是考察企业资产流动性和利用效率,帮助企业衡量经营状况和经济效益。下面将通过应收帐款周转率、存货周转率、流动资产周转率、总资产周转率对公司营运能力进行评判。

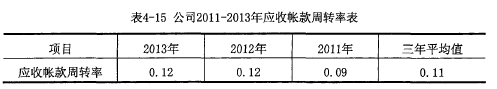

1、应收帐款周转率

应收帐款周转率是说明企业应收帐款转换为现金平均次数,反映的是应收帐款的流动性和质量,其计算公式如下:

应收帐款周转率=销售净额/平均应收帐款余额应收帐款属于风险较大的流动性资产,公司2013年应收帐款周转率为0. 12,近三年平均值为0.11,从三年内情况来看,略有波动。公司2011-2013年应收帐款周转率如表4-15所示:

2、存货周转率

存货周转率是用来反映企业存货规模和管理效率的指标,其计算公式如下-存货周转率=销售成本/平均存货存货是流动资产中流动最差的部分,而且持有存货存在损失风险。存货周转率可以粗略的衡量存货的管理效率。周转率偏高,说明企业存货占用资金水平过低或频繁发生缺货;周转率偏低,有可能意味着资金占用过大或存货存在损失或P&值的可能。公司2013年存货周转率为0.01,近三年水平基本持平。公司2011-2013年存货周转率如表4-16所示:

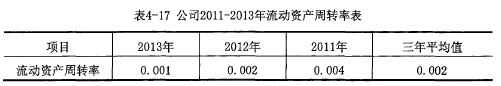

3、流动资产周转率

流动资产周转率反映了流动资产的使用效率,其计算公式如下:

流动资产周转率=销售净额/平均流动资产公司2013年流动资产周转率为0.001,近三年平均值为0. 002。流动资产的流动性较差。公司2011-2013年流动资产周转率如表4-17所示:

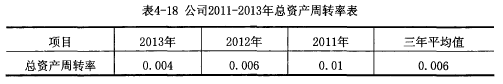

4、总资产周转率

总资产周转率是指企业的速动资产与流动负债的比率,其计算公式如下:

总资产周转率=销售净额/平均总资产公司2013年总资产周转率为0.004,近三年平均值为0. 006。总资产的流动性较差。公司2011-2013年总资产周转率如表4-18所示:

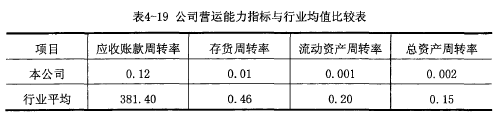

5、与行业平均水平比较情况

通过与2013年行业平均水平比较可以发现,公司的营运能力很低,资产的流动性和收益性都不好,各项指标数据接近于零值,显示公司资产几乎处于静止状态。结合资产负债表可以发现,公司的主要资产是应收款和存货,这两项资产周转缓慢可能导致出现资产损失。

公司2013年度营运能力指标与行业平均指标之间的比较如表4-19所示:

(五)发展能力分析

发展能力是企业盈利能力、营运能力、偿债能力的综合体现。发展能力反映了企业目标和财务目标。

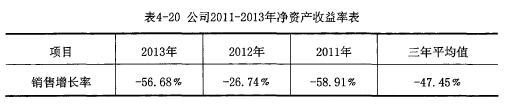

1、销售増长率

销售增长率是用来分析企业成长性的重要指标,是衡量企业经营状况、预测企业未来业务拓展能力的重要标志,其计算公式如下:

销售增长率=(本年营业收入一上年营业收入)/上年销售收入公司2013年销售增长率为-56. 68%,近三年平均值为-47. 75%。公司销售持续下滑。公司2011-2013年销售增长率情况如表4-20所示:

2、净利润增长率

净利润增长率是衡量企业资产营运与管理业绩的重要指标,其计算公式如下:

净利润增长率=(本年净利润一上年净利润)/上年净利润公司2013年净利润增长率为-9. 47%,近三年平均值为-41. 41%,公司亏损情况较为严重。公司2011-2013年净利润增长率情况如表4-21所示:

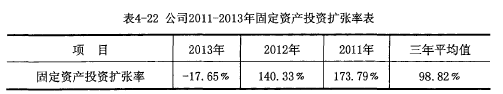

3、固定资产投资扩张率

固定资产投资扩张率反映了固定资产投资的扩张程度,其计算公式如下:

固定资产投资扩张率=(本年固定资产总额一上年固定资产总额)/上年固定资产总额公司2013年固定资产扩张率为-17. 65%,近三年平均值为79. 09%。由于公司固定资产总额不大,当年的固定资产采购会引起该指标大幅波动,所以2013年和三年平均值出现较大差异。公司2011-2013年固定资产投资扩张率情况如表4-22所示:

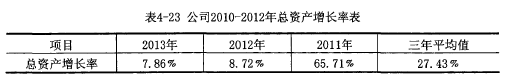

4、总资产増长率

总资产增长率反映的是企业资产规模的扩张情况,其计算公式如下:

总资产增长率=本年总资产增长额/年初资产总额公司2013年总资产增长率为7.86 近三年平均值为27. 71%,从三年指标来看,公司增长规模有放缓的趋势。公司2011-2013年总资产增长率情况如表4-23所示:

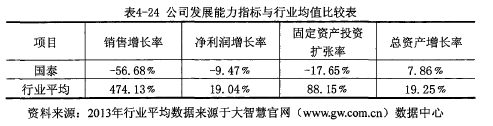

5、与行业平均水平比较情况

通过与2013年行业平均水平比较可以看出,公司的发展能力欠佳,销售增长率和净利润增长率均出现负增长,预示着公司股东权益在逐年减少,企业的资本积累也在放缓,公司承担的风险会越来越大。2013年度发展能力指标与行业平均指标如表4-24所示:

(六)综合分析

前文从公司现金流量、偿债能力、盈利能力、营运能力和发展能力等方面对企业财务状况和经营业绩进行了分析比较,但是这种分析是基于某一特定角度出发,就企业某一方面的活动做出分析,不足以全面评价企业的总体财务状况和财务成效,不能就此对企业的总体状况和经营业绩的相关性得出综合结论。为了弥补财务分析的这一不足,有必要在财务能力单项分析的基础上,将有关指标按其内在关联性综合起来进行综合分析。下面将通过Z计分模型和帕利普分析体系对公司财务指标进行综合分析。

1、Z计分模型分析

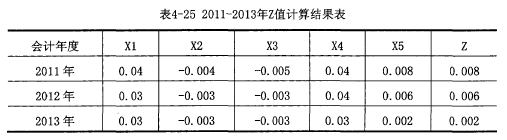

Z计分模型是由美国的爱德华?阿尔曼于1968年在其《财务比率、判断分析和企业破产预测》一文中提出的,是一种通过多变量模式来预测企业财务危机的方法。其计算公式为:2=0. 012X1+0. 014X2+0. 033X3+0. 006X4+0. 999X5式中:Z为财务状况恶化的判别值;Xl=营运资本/期末总资产;X2=企业收存收益/总资产;X3=息税前利润/平均总资产;X4=权益市值/期末总负债;X5=销售收入/平均总资产。

当Z值<1. 8时,表明企业有可能在不远的将来发生财务危机;当Z值>2. 675时,表明企业的财务状况正常;当Z值在1.81和2 .675之间时为不确定区域,表明企业财务状况不稳定。

Z计分模型在预测企业破产时准确率比较高,但国内外企业的实际情况存在很大差别。另外,模型中n项以营运资金判断企业偿债能力,可能存在误差;X3项中息税前利润在我国与在西方所指并不是同一概念;X4项中的权益市值波动性较大,对Z值得计算可能造成偏差。

国泰公司2011年至2013年的Z值计算结果如表4-25所示:

通过以上计算可以发现,n值在下降,说明公司的流动性在降低;:X2为负值说明公司的留存收益在减少;X3为负值说明公司在持续亏损,财务状况恶化;X4说明公司有可能存在负债帐面价值增加,股东权益减少的情况;X5说明公司的收入在减少,发生财务危机的可能性在增加,公司面临着巨大地破产风险。

2、帕利普分析体系分析

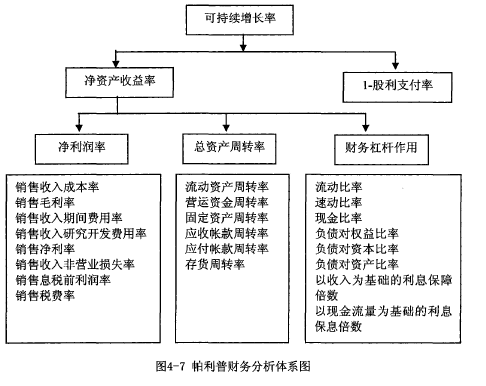

帕利普分析体系是美国哈佛大学教授帕利普对杜邦财务分析体系进行变形、补充后发展起来的。其原理是将所要分析指标层层展开,便于探究财务指标发生变化的根本原因。其体系框架如图4-7所示:

帕利普分析体系的优势在于:首先,它是由杜邦财务分析体系演变而来,既继承了杜邦分析体系的优点,同时也对其进行了完善和补充;其次,它是以企业可持续增长率为中心展开的分析体系,强调企业的资金利用和盈利能力评价,将企业的盈利能力、偿债能力、资产规模以及资金使用效率结合起来,这些指标也是预测企业财务失败的重要指标;最后,它可以进行指标间的纵向比较,比Z计分模型更为灵活。其局限性在于:第一、没有提出各项指标对于财务失败的影响权重;第二、没有考虑外部环境对企业财务失败的影响。

国泰公司2011年至2013年的可持续增长率计算结果如表4-26所示:

1、2011-2012年可持续增长率变化情况分析根据2011年报表数据计算得出2012年公司可持续增长率为-10.17%,即2012年营业收入的实际增长率应该等于可持续增长率-10. 17%,而公司2012年营业收入的实际增长率为-26. 74%,公司的实际增长率低于可持续增长率,说明该年度公司增长缓慢。

釆用连环替代法分析净利润率、总资产周转率、权益乘数以及留存收益对可持续增长率的影响程度:

①按照2012年净利率计算2011年可持续增长率为=-0.518X0. 01X23. 22X 1=-0.1202,净利润率变动的影响=-0.1202- (-0.1017) =-0.0185;②按照2012年总资产周转率计算1011年可持续增长率为=-0.438X0.006X23. 22X 1=-0. 061,总资产周转率变动的影响=-()? 061- (-0. 1017) =0. 0407;③按照2012年权益乘数计算1011年可持续增长率为=_0.438 X 0. 01 X27. 55X 1=-0.1206,权益乘数变动的影响=-0.1206- (-0.1017) =-0.0189;④留存收益未出现变动。

通过计算结果可以知道,净利润率使可持续增长率下降了 1.85%,总资产周转率使可持续增长率上升了4. 07%,权益乘数使可持续增长率下降了 1. 89%。

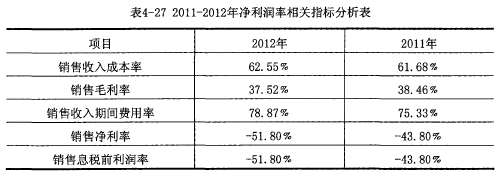

2011年和2012年影响公司净利润率相关指标如表4-27所示:

通过表4-27可以看出,引起净利润下降的原因在于:该年度销售毛利率下降,而销售收入成本率和销售期间费用率上升。

2011年和2012年影响公司财务杠杆作用的相关指标如表4-28所示:

通过表4-28可以看出,影响公司财务杠杆的主要因素是公司资产的流动性下降以及负债的增加。

2、2012-2013年可持续増长率变化情况分析:

根据2012年报表数据计算得出2013年公司可持续增长率为-8. 56%,即2012年营业收入的实际增长率应该等于可持续增长率-8. 56%,而公司2012年营业收入的实际增长率为-56. 68%,公司的实际增长率还是低于可持续增长率。

釆用同样的方法对净利润率、总资产周转率、权益乘数以及留存收益对可持续增长率的影响程度进行分析-①按照2013年净利率计算2012年可持续增长率为=-1.3092X 0.006 X27. 55X 1=-0. 2164,净利润率变动的影响=-0. 2164- (-0. 0856) =-0. 1308;②按照2012年总资产周转率计算1011年可持续增长率为=-0.518X0.004X27. 55 X 1=-0. 057,总资产周转率变动的影响=-0. 057- (-0. 0856) =0. 0286;③按照2012年权益乘数计算1011年可持续增长率为=-0. 518 X 0. 006 X32. 68X 1=-0.1015,权益乘数变动的影响1015- (-0.0856) =-0.0159。

通过计算结果可以知道,净利润率使可持续增长率下降了 13. 08%,总资产周转率使可持续增长率上升了2. 86%,权益乘数使可持续增长率下降了 1. 59%。

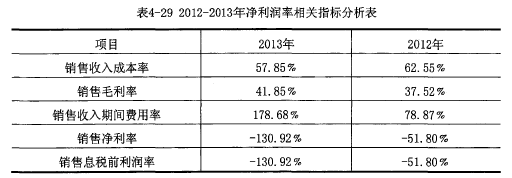

2012年和2013年影响公司净利润率相关指标如表4-29所示:

通过表4-29可以看出,引起净利润下降的原因在于销售期间费用率的大幅上升。

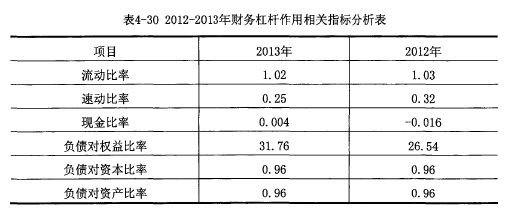

2012年和2013年影响公司财务杠杆作用的相关指标如表4-30所示:

通过表4-30可以看出,影响公司财务杠杆的主要因素还是公司资产的流动性下降以及负债的增加。

通过以上分析可以发现,目前影响公司发展缓慢的主要原因在于在公司销售收入下降时,没有加强资产流动性的管理、合理地控制期间费用以及调整资本结构。