第 4 章 城投债券一级市场信用风险影响因素的实证分析

4.1 模型设定

4.1.1 模型基本思路

用选取的样本数据,计算城投债券样本一级市场发行利率和发行当期无风险收益率的信用利差,并初步确定一级发行时影响信用利差的风险因子,利用相关分析和逐步回归法进行筛选,确定显着的信用风险影响因子,再用多元线性回归模型确定出信用风险显着影响因子的权重。最后对将模型计算结果和实际投资情况进行比较和分析,并进行模型的有效性检验。

根据本论文选定的城投债样本,找出样本个券发行当天的收益率曲线,然后在收益率曲线上确定与样本个券期限对应的国债收益率水平。

样本个券信用利差 Spread=发行票面利率-国债即期收益率样本个券的信用利差为整个模型的应变量 Y。

4.1.2 模型分析的假设

由于以下信用利差分析是按照线性回归的方差分析框架进行的。所以假设样本数据需满足以下条件:

(1)同一个城投债信用风险影响因子的数据,不存在时间序列上自相关。

(2)不同的城投债信用风险影响因子不存在相关性,没有多重共线性。

(3)城投债信用风险影响因子不受信用利差的影响。

(4)模型的随机误差项是一个期望值或平均值为 0 的随机变量;对于影响因子的所有观测值,随机误差项有相同的方差,没有异方差。

虽然真实样本数据可能不严格满足以上假设,但是本文为了得到更好的得出实证计算结果,并简化模型计算过程,假设所有样本数据均满足以上条件,如果出现严重背离以上条件的样本数据,则剔除出统计样本中。

4.1.3 风险因子的初步确定

本文按照四个方面来分别寻找影响城投债信用利差的影响因子,这四个方面分别是:企业自身的财务数据、地方政府财政实力、债项及其条款、宏观经济影响。除地方政府财政实力外,其他三个方面也是普通产业类信用债券信用风险的分析框架。由于城投信用风险的特殊性,所以需要加上地方政府实力。实际投资中,投资者也更加看重城投所在地方政府的财政实力,将其作为城投债信用风险测度的重要指标。

在企业财务指标中,一般在资产负债表以及利润表中选取代表公司总规模的数据,如:公司总资产、主营业务收入等影响因子。而偿债能力的代表指标则选取已获利息倍数(EBIT/财务费用)、资产负债率(总负债/总资产),这二个指标也是判断债券中长期偿债能力最重要的指标。现金流指标中选取经营性现金流净额,因为一般企业以经营性现金流作为其偿债的来源,筹资类现金流对于城投平台公司而言,本质上属于借新债还老债的模式。同时,选取代表公司营运能力的总资产周转率和代表公司盈利能力的净资产收益率(ROE)、EBITDA,以此表示公司资产运营能力和资产盈利能力的影响因子。本文按照城投债发行时在招募说明书中公布的财务数据作为判断一级市场信用利差的依据,因为投资者往往是主要根据前一个财年的财务数据情况或者前三年的平均值作为财务判断的依据,由于模型数据简化的需要,本文选取前一财年经过审计的年报数据为财务数据来源。

在地方政府实力方面,从三类指标来考察。分别是:地区的经济发展实力,地区的一般预算收入,地区的债务余额。在负债指标中,将其分为负债余额、GDP 负债比、财政收入负债比三个指标进行分析。由于地方经济数据的不透明,本文采用政府公开公布的数据,将一切来自于非公开市场的数据剔除。因为对于公开市场的投资者来说,所谓的内部数据并不是面向所有投资者的,其数据来源的真实性和持续性也存在不确定性。以上三类数据基本上都来自于财政部和统计局按季度和年度公布的公开数据。本文按照省份进行分类,选取 2011 年年底国家财政部和统计局公布的各省市数据作为数据来源。

在债项方面,以四个指标作为因子。分别是:外部增信、发行规模、发行期限、债务募集用途。首先,外部增信对信用债的风险影响较大,可以提高所发债券的债项信用等级。使其高于其发债主体的信用等级。其次,该城投债的发行规模直接影响了投资者对于这个债券在二级市场活跃程度和流动性的判断。而发行期限的长短影响违约的期权价值。如果发行期限越长,未来的不确定性越大,投资者将要求更加高的信用利差。最后对于城投来说,债务募集用途是比较特殊的,这点有别于一般的产业债,投资者往往会通过考察债务用途来判断,地方政府对于该发债融资平台的支持力度以及该平台在当地行政序列中的重要程度,并由此来判断其违约的可能性。在宏观经济方面,以 5 个宏观经济各方面指标作为风险影响因子,分别是:

城投债发行当月 CPI 同比数据、发行当月发电量数据、发行当月 M2 同比增速、发行当月中采 PMI 数值、发行当日的 R007(银行间 7 天回购利率)加权平均价格。这五个数据分别代表宏观经济的通胀水平、真实工业开工水平、货币市场资金供给、实体经济景气程度、市场无风险收益率水平。

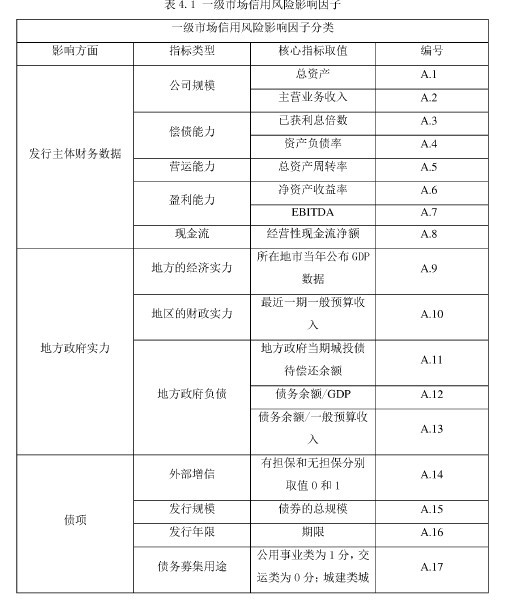

编号和指标分类如下表:【表4.1】

4.1.4 风险因子筛选——相关分析

用Excel将城投债的发行信用利差数据和四个方面中的每个指标做一一对应关系。并进行匹配。可以得到四组 22 个与城投债利差匹配的数列。然后先对这四组 22 一个指标进行相关分析,剔除在统计上不显着的影响因子,将剩下的显着影响因子放入多元回归模型中进行单变量回归分析。

(1)发行主体财务与城投债信用利差相关分析信用利差 Y~(A1,A2,A3,A4,A5,A7,A8)总体相关性图表见附件表 4.2【表4.2】

从上表的相关分析来看,总资产、主营业务收入、资产负债率、总资产周转率、EBITDA 呈现和利差明显的负相关性(为了减少数据统计中的异方差问题,总资产数据和主营业务数据采用了取自然对数的方法,且在指标取值上也发现取对数后的数据相关性更明显。)其他财务指标显示的相关性较差。代表公司规模的总资产的相关性最强。其次是代表长期偿债能力的资产负债率。由于 EBITDA和主营业务收入的相关性达到了 0.91,呈现明显的共线性,所以将 EBITDA 剔除。

(2)地方财政实力与城投债信用利差相关分析信用利差 Y~(A9,A10,A11,A12,A13)【表4.3】

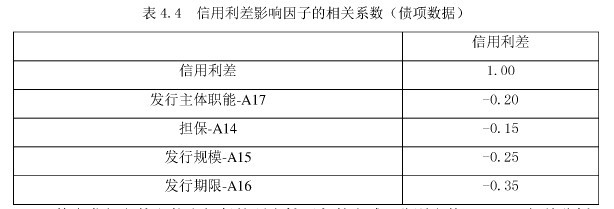

为了减少异方差问题,所在省一般预算收入、GDP 和债务余额数据均选取自然对数数据。债务余额/GDP 比显着的具有负相关性。其次是一般预算收入和债务余额。其他数据显着性不强。所以选取一般预算收入和债务/GDP 作为地方政府财力的指标。(3)债项指标与城投债信用利差相关分析信用利差 Y~(A14,A15,A16,A17)【表4.4】

其中发行主体职能和担保按照定性回归的方式,分别取值-1,0,1。相关分析的结果显示四个因子对利差都有明显的负相关作用,其中发行期限造成的影响最大。

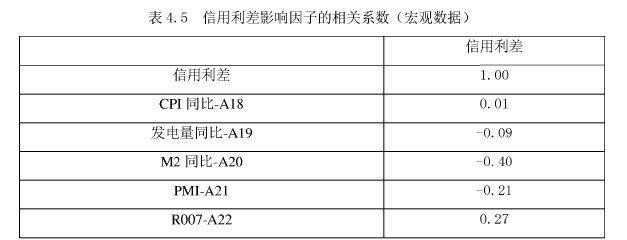

(4)宏观经济与城投债信用利差相关分析信用利差 Y~(A18,A19,A20,A21,A22)【表4.5】

从上述相关分析来看,M2 同比增速和 PMI 的当月值和城投债信用利差具有显着的负相关性。而发行当天的 7 日回购利率和利差具有显着的正相关性。

4.1.5 风险因子筛选——单变量回归分析

由于本文的样本容量较大,所以使用相关系数选取的风险因子未必在统计上显着的和信用利差线性相关。需要使用单变量回归分析的方法,对 22 个指标的显着性进行比较和检验,本文采用 P-value 检验信用风险因子的显着性水平。置信度为 5%。

原假设 H0:信用利差和某风险因子不具有显着相关性备择假设 H1:信用利差和该风险因子具有显着相关性当 P-value 小于 0.05 时,则拒绝原假设 H0。

本文使用 EXCEL 直接计算出各个因子的显着性排序并计算 P-value。

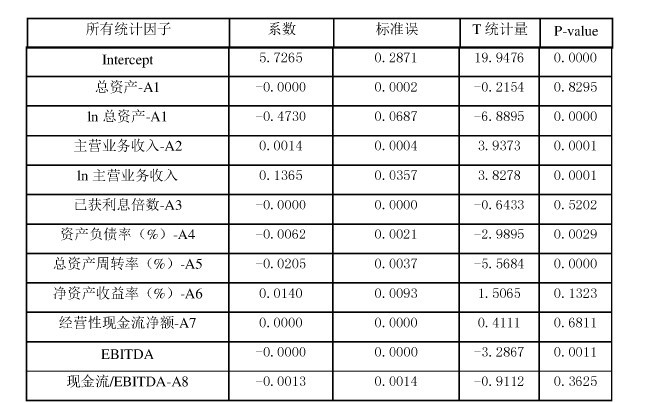

(1)财务数据——回归分析【表4.7】

检验的结果和使用相关分析初筛结果一致,选择 ln 总资产(显着性最强)、总资产周转率%(显着性第二)、ln 主营业务收入(显着性第三)、资产负债率%(显着性第四)。其他风险因子在统计上不具有显着性。所以剔除出模型需要计算的信用风险影响因子范围。

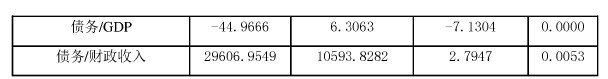

(2)地方财政实力——回归分析【表4.8】

经过检验,债务/GDP、ln 一般预算收入、ln GDP 和 ln 债务在统计上,显着的和信用利差呈现负相关性。

(3)债项——回归分析【表4.9】

经过检验,债项的四个方面:发行期限、发行规模、发行主体职能均在统计上显着和信用利差负相关。

(4)宏观经济——回归分析【表4.10】

经过检验,5 个指标均在统计上和信用利差具有相关性。但是在检验过程中发现通胀因子的相关性的显着性较高,所以将其重新纳入初筛的风险因子中。而PMI 数据的标准差较小,其所代表的信息量没有通胀因子大,将其剔除出初筛的风险因子范围之中。

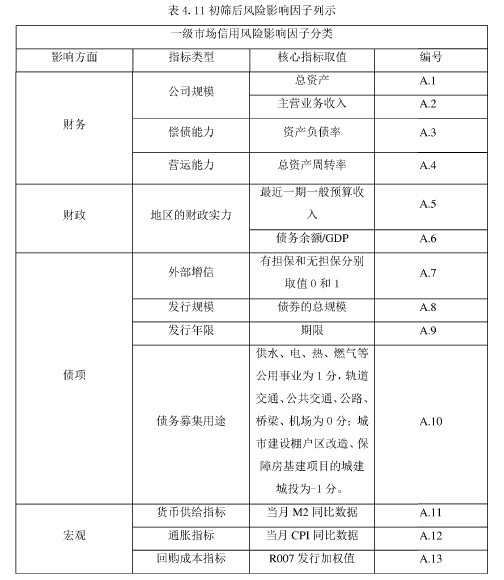

根据上文中相关分析和检验,得出以下初筛后的风险影响因子:【表4.11】

4.2 入选因子的分析和解释

(1)发行主体的财务数据

在财务数据中,公司总规模是最显着的相关的因子,样本统计数据显示的二个指标——总资产规模和主营业务收入都呈现出较强的相关性。这个符合投资实务中的一般认识,在城投债的投资过程中,规模越大的融资平台发行人,往往是当地最重要的投融资平台,地方政府相应的注入资产也是最多的,利用该平台进行投融资活动也是最多的,这些使得投资者更加偏好于资产规模大,主营业务活跃且庞大的城投债发行人。同时资产规模大的平台往往也是行政级别较高的融资平台,更加容易获得地方政府的财政支持。而作为公司长期偿债能力的指标,资产负债率也得到了投资者的关注,它对于城投债信用利差的影响程度在财务指标中排列第二。说明投资者对于高负债(包含公开市场发行债券和银行贷款等长期债务)的融资平台要求了更高的风险对价。这点也符合投资实务中对于城投债风险的认识。

有别于产业债的投资,城投债发行主体的财务分析中,投资者并不在意企业自身的盈利能力和息税前收入对于利息支出的保护。从以上相关分析和单变量回归分析中可以看出,城投债的信用利差和利息保护倍数、净资产收益率的相关性较弱。这和城投平台的真实经营情况和定位有关,城投平台作为地方政府公益性的筹资平台,其收入大部分来自于地方政府相关基建和营运项目,这些项目往往盈利性较差,所以投资者在投资过程中,并没有过多的关注发行主体的盈利能力和利息保护能力。同时,有别于投资界对于城投债的信用分析,现金流对信用利差的解释能力并没有显示出很强的相关性。根据以上相关分析,在城投债的信用分析过程中,经营性现金流净额仅可作为辅助指标加以参考。

(2)地方财政实力

城投债区别于产业债信用分析的一个重要的点在于地方政府财力的分析。由于城投债产生的特殊背景以及其自身较差的盈利能力,城投债发行主体所在的地方政府财政实力直接决定了城投债未来的偿债情况。从相关分析及其检验可以发现,投资者更加关注于债务规模和地方经济发展的平衡发展,如果单单经济总量大,不足以打消投资者对信用风险的担忧。所以债务/GDP 比是地方政府信用风险重要的指标,其比债务/一般预算收入比更加显着对信用利差有影响。

债务/一般预算收入未能体现出对于信用利差的较强相关性,因为 1)一般预算收入的数据较难获得;2)投资者在实务中更加关心发债主体所在行政级别地方政府的一般预算收入(比如某个城投债是地市级融资平台,那投资者比较倾向于比较该地市的一般预算收入,而不是省级的。),并以此来判断该城投债的信用风险,而不是笼统使用的省一级的一般预算收入。(本文样本中,均采用的是省一级年度一般预算收入。)

(3)债项

债项的四个方面,期限、发行规模、担保和募集资金用途均表现出较强的相关性。这符合城投债投资实务上的信用分析过程。在城投债投资过程中,发行期限代表了债券的存续期限,时间越长意味着未来发行主体违约风险的不确定性增大。

发行规模代表了债券的流通规模,同时,也意味着市场上更多机构投资者能够给与该债券授信,更大群体的机构投资者能够参与投资该债券,使其流动性变好。由于国内投资者普遍存在债券“大而不倒”的想法,所以发行规模大债券被认为发债主体实力强,信用风险略小。

有别于一般的认识,城投债募集资金的用途对于信用利差表现出较强的显着性。原因在于本文将城投债区分为公用事业类、城建基建类和交通建设类。这三类城投债自身盈利能力差距较大。公用事业类城投自给自足能力强,偿债资金来自于自身经营的占比大。交通建设类城投盈利能力次之,但由于交通建设类城投和政府签署 BT 协议较多,且建成后的利润也比较有确定性。而城建基建类的城投债基本上以地方政府土地财政来维系,对地方政府补贴收入依赖性大,其也是城投债中信用风险最大的一类。

同时,有别于产业债的投资,相对于其他三个债项要素,城投债的担保与否对城投债信用利差的影响较小。原因在于一般需要担保提高债项评级的债券,其主体资质往往较差,信用风险也高于主体资质较好的城投平台公司,投资者也会相应的对此要求更高的风险溢价。同时,城建基建类城投债一般采用土地质押或者应收账款质押的方式进行担保,而土地和应收账款的实际价值较难评估,也影响了机构投资者对于担保效用的评估。

(4)宏观经济

宏观经济对于信用利差的影响较为显着。尤其是与货币市场关联度最大的 7日回购利率价格水平和当月 M2 投放同比增速。而代表宏观经济的开工和景气程度的发电量数据和 PMI 数据和利差的相关性较货币数据来讲,相对影响小。CPI的数据在统计上相关性显着性较强,但是相关系数不大。以上分析中得出的宏观经济数据和信用利差的关系符合一般投资者对于债券价值的认识。

4.3 模型估计

4.3.1 模型回归过程

根据以上初筛后的 13 个风险因子,进一步建立信用利差——风险因子多元线性回归模型。并基于模型对未来信用利差的变化进行预测。

在信用利差——风险因子的多元线性回归模型建立过程中,本文使用逐步回归的方法。逐步回归的基本思想是:对全部风险因子按其对信用利差 Y 影响程度大小(偏回归平方的大小),从大到小地依次逐个地引入回归方程,并随时对回归方程当时所含的全部变量进行检验,看其是否仍然显着,如不显着就将其剔除,知道回归方程中所含的所有变量对信用利差 Y 的作用都显着是,才考虑引入新的变量。再在剩下的未选因子中,选出对信用利差 Y 作用最大者,检验其显着性,显着着,引入方程,不显着,则不引入。直到最后再没有显着因子可以引入,也没有不显着的变量需要剔除为止。

使用 Excel PHstat 插件,利用 stepwise regression 对城投债信用利差与 13 组信用风险影响因子样本数据进行多元回归。

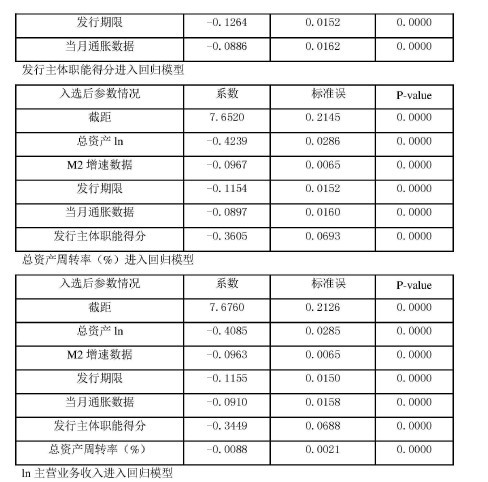

结果如下:【表4.12】

回归的结果显示:在 13 个风险因子中,7 个风险因子对城投债的信用利差具有显着性的影响——ln 总资产,M2 增速数据,发行期限,当月通胀数据,发行主体职能,总资产周转率(%),ln 主营业务收入,而其他的因子在统计上和一级发行利率的信用利差之间的显着性不强,利用逐步回归法予以排除。

同时,使用 F 检验也显示,该多元线性回归模型至少有一个因子和城投债的信用利差有显着的相关性。多元线性回归模型成立。

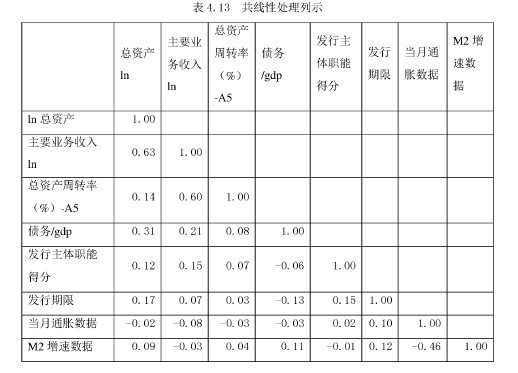

4.3.2 共线性检验和处理

根据以上利用逐步回归筛选出来的结果,检查这 7 个风险因子的共线性问题,发现 ln 主营业务收入、ln 总资产以及 ln 总资产周转率的相关性都超过了 0.5。

为了避免检验因子的共线性,所以将 ln 主营业务收入剔除出显着影响的风险因子范围。同时,为了更好的体现模型的代表性,将债务/GDP 数据加入多元回归模型中。该因子代表地方政府财力的影响,和其他四个方面相对独立,也是城投债重要的考察方面,样本数据的代表性强,并且该因子和其他入选多元回归的风险因子的相关性较低,独立性强。【表4.13】

4.3.3 模型结果及其解释

根据以上逐步回归和共线性处理的结果,得出以下 7 个风险因子。这 7 个风险因子是影响信用利差变化最主要的指标,也是测度城投债信用风险最显着的 7个因子。【4.14】

本文将根据这 7 个因子,使用多元回归模型,回归出信用利差——风险因子的多元回归模型。模型如下:【4.15】

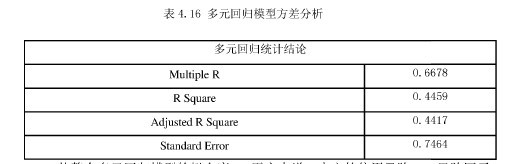

从上图中的P-value可以看出,7个风险因子均对信用风险具有显着的影响。【4.16】

从整个多元回归模型的拟合度 R 平方来说,本文的信用风险——风险因子模型能够解释接近 50%的利差变化。

就单个指标而言,当月货币发行量指标 M2 对城投债一级发行影响最大,该指标对整个模型的解释力度为 0.19,说明城投债利差本质上是由债市大环境所影响,受单个企业个体信用风险影响较小。第二个重要影响因素是企业总资产的因素,解释力度为 0.15,说明投资者在投资城投债的过程中,十分看重企业的规模大小,而不是企业的盈利能力或者资产利用情况,企业的规模大小决定了企业所在平台受到地方政府的重视程度以及评级的高低。而发行期限拥有 0.07 的解释力度,它代表债项,由此较大影响了投资者对于城投债信用风险的看法,长端的债由于具有更大的信用风险不确定性,所以被要求了更高的信用利差。值得注意的是,发行主体职能也被成功的选入了主要因素中,并拥有 0.03 的解释力度,说明该因素已经逐渐得到机构投资者的重视,在城投债的信用分析过程中,投资者开始关注发行主体的职能带来的信用风险差异和偿债来源的不同,以及其抵抗外部风险的能力。有别于常规的认识,代表发行人所在地区财政实力的指标——债务 GDP 比并没有显着的表现出较强的解释力度,仅占 0.01 的解释度,一方面,说明投资者在投资过程中出于政府信用和“零违约”的思维惯性,忽略了对于地区信用风险差异的区分,另一方面也说明大地区(省份)的财务数据并不是投资者信用分析中的主要考虑因素,投资者更多的会考察平台所在地区和所在行政等级的财政实力情况。【4.17】

4.3.4 模型结果的有效性验证

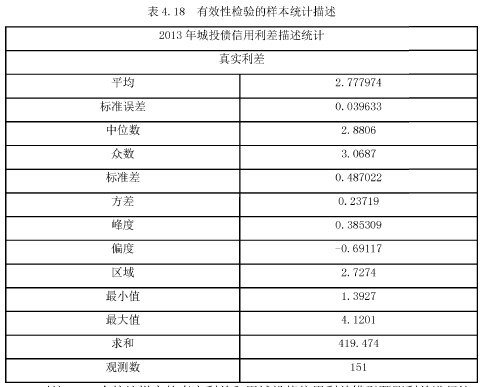

为了对以上公式进行有效性验证,选取 2013 年上半年新发行的一级市场债券为样本进行验证。有效性检验的城投债券样本数据也按照本论文前文所确定的口径进行选择。截止 2013 年 6 月,符合条件的城投债一级市场样本共计为 151个。【4.18】

对这 151 个统计样本的真实利差和用城投债信用利差模型预测利差进行比较,并进行平均值的成对二样本分析 T 检验进行检验,假设置信度α为 0.05。得出以下结论:【4.19-20】

无论是单尾还是双尾检验,得出的概率均远远小于 0.05。说明真实利差和预测利差有较大的必然联系。经过检验,该多元线性回归模型具有有效性。在应用上,可以一定程度上帮助投资者预测未来的城投债信用利差的走势,从而判断城投债个券或者整体的信用风险变化情况。