4.2 中国房地产投资与经济增长的相互关系实证分析

4.2.1 实证分析方法及指标选取的说明。

本文使用 Eviews 5.0,搜集整理中国 2001 年 1 月-2014 年 5 月全国房地产市场与经济增长数据,经过计量分析考察房地产投资(REI)与经济增长(GDP)之间的互动关系。

根据建模的需要,为了保证线性模型的合理性,首先需要分析国内生产总值和房地产投资额之间的相关性,可以通过计算两者之间的相关系数以及绘制两者之间的散点图进行分析。

经计算,两者之间的相关关系:相关系数为 0.99,接近于 1,具有极高的正相关关系,两边取对数,绘制散点图。

查看时间序列 lnREI 与 lnGDP 散点图,两者存在较强的相关关系。但是由于是年度数据,时间序列长度较短,因此本文选取月度数据开始计量分析。

本文使用的数据为中国 2001 年 1 月-2014 年 5 月的全国房地产市场与经济增长数据,GDP、固定资产投资、房地产开发投资、货币供应量(M1)、CPI基础数据来自各年国家统计年鉴。

在模型中,选取代表国内生产总值 GDP 作为被解释变量,选择房地产投资额(REI)作为被解释变量。由于上文分析固定资产投资额(FI)是我国经济增长的重要影响因素,而货币供应量(M1)在经济中的地位十分明显,所以引入模型,提高模型的准确性,作为内生变量。GDP 当月值由基础数据经过插值法所得。固定资产投资、房地产开发投资当月值由当期累计值(亿元)整理计算而来,CPI 调整为以 2001 年 1 月为基期的序列。经过 CPI 将 GDP、固定资产投资、房地产开发投资、货币供应量(M1)换算为实际变量。

4.2.2 单位根检验研究。

为了防止虚假回归,本文利用扩展的迪基-富勒(Augmented Dickey-Fuller,简称 ADF)检验方法来检验数据的时间序列特征,ADF 平稳性检验回归方程如下。同时采用 Fisher-PP 检验方法验证检验结果。

从检验结果可以发现,水平值方程不平稳,一阶差分的 ADF 检验结果也不平稳,所有变量二阶差分为平稳序列。

4.2.3 协整检验研究。

由单位根检验得,所有变量二阶差分为平稳序列,但因为因变量与解释变量之间关系密切,为了防止伪回归,还须进行协整检验。

本文采用 JJ 检验法对相关变量(lnREI,lnM1, lnGDP)进行协整检验,是基于模型回归系数的检验。JJ 检验法是基于 VAR .

房地产投资等因素的不确定性使得要构造一个用来描述 GDP,货币供应量和固定资产投资之间的结构化模型。

根据上面的分析,构造一个度量房地产投资规模的 VAR 模型,引入 M1作为 VAR 模型的外生变量。

结果表明 lnREI、lnFI 和 lnGDP 之间存在着长期的协整关系,可以进行的基于长期协整关系的误差修正模型的实证分析,进一步证明房地产投资与经济增长之间的具体数量关系。

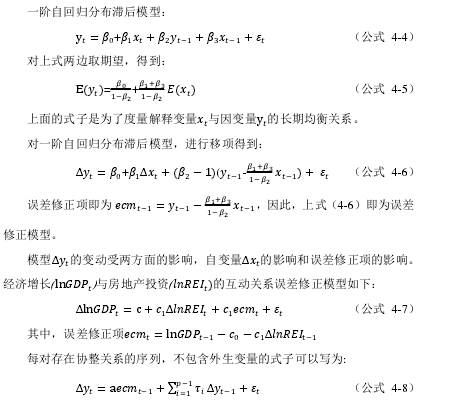

4.2.4基于误差修正模型的实证分析。

根据协整检验中的无约束条件的 VAR 模型的协整方程,即误差修正项,估计误差修正模型(Vector Error Correction Model,VEC)。

【公式1】

误差修正项的系数a反映了偏离调整到长期均衡状态的速度。而滞后项DYt-i的系数则是反映各变量的短期波动对△Y.的影响。

采用Eviews软件,V EC模型结果显示t统计量并不都显著,但是VEC模型中的3个方程的拟合优度较高,AIC准则和SC准则为一11和一9,都比较小。

VEC 模型方程 1 中 lnREI 与其各滞后项的关系并不显著,但与 lnY 存在着密切的关系,也就是说房地产投资与 GDP 增长关系密切,房地产投资与经济增长之间存在着正的相关关系,经济增长一定程度上促进了房地产投资的增长,宏观经济形势对于房地产投资的影响较为重要;而固定资产和房地产投资远期关系较为显著。

在方程 2 中,房地产投资的增加对固定资产产生负的相关关系,这可能和房地产投资的过快增长,会对其他固定资产的投资造成挤出效应;固定资产投资与其自身滞后项有负相关关系,固定资产的投资增长过快,造成国家采取相应的经济政策抑制投资过快增长。

方程3显示,房地产投资对经济增长作用并不明显。由表中系数可以看出,货币的过快增长对房地产投资影响显著。

显示误差修正的协整关系零均值线代表了房地产投资,经济增长之间的长期均衡稳定关系,可以看出在第50个样本左右,也就是3-4年左右时间,2004 年-2005 年误差修正项的绝对者比较大,表明该时期短期波动偏离长期均衡关系比较大,但很快误差修正项又回到了长期均衡稳定状态,表明这些时期波动偏离长期均衡关系的幅度比较小。同时误差修正项存在着周期波动,表明均衡关系随着经济形势周期变动。另外表 4-6 中误差修正项对方程 1 和方程 3显著影响,即房地产投资,经济增长受其短期波动中偏离其长期均衡关系的影响。

4.2.5中国房地产投资与 GDP 的脉冲响应分析。

脉冲响应分析数据采用国家统计局网站已有的 2000-2013 年房地产投资额的全部统计数据。

首先对经过 CPI 换算后的数据进行单位根检验(ADF):经过检验,序列 lnY 和 lnREI 的二阶差分序列为平稳序列。基于此首先建立房地产投资与经济增长的 VAR 模型,根据 AIC 和 SC 最小准则,滞后长度设定为 2.

脉冲响应函数是用来衡量随机扰动项对内生变量的影响,对于模型中的随机扰动项称之为新息,如果新息在 t 时刻出现变化,产生冲剂,将使得变量的当前值发生改变,扰动影响的扩散会引起模型中所有内生变量的一连串连锁反应。本文采用 Eviews 计算房地产投资与经济增长的脉冲响应函数值,由于 GDP和 REI 数值过大,故取对数对进行 ADF 检验,两序列为二阶单整,用二阶差分对数数据进行脉冲响应(图 4-6)。

分析 GDP 对自身的扰动响应,从第一幅图中可以看出,GDP 对其自身的一个标准差新息立即做出了响应,在第一期时候,这种响应大约在 6 左右,之后对这种冲击的影响下降,在 1.6 期左右,GDP 对自身的响应为 0.随后对于自身的响应逐渐增大但方向为负。在第 3 期时,响应为 0,之后这种对于自身的冲击影响逐渐增大,方向为正,在过了大约 1 期之后,冲击的扰动影响又逐渐减小直至为 0,之后影响增大,方向为负。从 GDP 对自身的响应来看,存在周期性波动,影响直至 10 期以后,也就是 10 年,GDP 的变动才趋于 0.GDP响应函数趋于 0,是因为 VAR 方程式平稳的。

从第 2 幅图中可以看到,GDP 没有对房地产投资 REI 的扰动立即做出响应,第一期的响应大约在标准差新息出现的 0.25(3 个月)期后,之后 GDP对房地产投资 REI 的响应保持在较低水平,趋于 0.这表明房地产投资的变动对 GDP 的变动没有产生过大的冲击作用。

从图 3 中,看出房地产投资 REI 对于来自 GDP 的扰动立即做出了响应,这种响应大约在 4 左右,但是在第一期中,响应的影响迅速变小,直至在约 0.5期(半年)后变为 0.之后 GDP 对房地产投资的扰动增加,方向为负,在第二期负的影响达到最大约 6 左右。在第三期 GDP 的扰动对房地产投资的影响变为 0,之后又呈现正的影响。房地产投资对 GDP 扰动响应处于周期波动状态,总体来讲响应程度逐渐减弱,在第 9 期趋于 0.房地产投资对 GDP 的变动产生的反馈处于周期波动状态。

在图 4 中,房地产投资对其自身的一个标准差新息立即做出了响应,这种响应大约在 2 左右,随后响应逐渐减弱,在 0.5 期(半年)后,房地产投资响应函数趋于 0.之后房地产投资对自身的响应逐渐增强,但方向为负,在经历了一个波动以后,响应随着时间的持续在第 4 期趋于 0.

脉冲响应函数的结果表明,房地产投资的变动在短时间内不会对经济增长造成影响。经济增长对于房地产投资在短期内具有正向的促进作用,长远来看这种影响处于周期波动状态。