2在上市公司价值评估收益法的应用情况

2.1估值方法应用的总体情况

当前的证券,投资领域对于企业价值评估有三种基本方法,或称为三种评估途径,即收收益法,市场法与资产基础法,每种基本方法都包含多种具体评估方法。由于使用方,称呼习惯等的不同,常见的现金流折现法,公司法,并购案例法,交易法,剩余法等等都是具体评估方法,但本质上均可归纳为上述三种方法。

收益法根据使用的折现口径不同,可以分为现金流折现,利润折现,股权现金流折现,企业现金流折现等;市场法根据可对比对象的不同分为上市公司比较法和交揚案例比较法;资产基础法也称成本加合法,企业的各单项资产分别采用适当的方法估值后进行加总。三种基本评估方法在目前上市公司并购重组中均有不同程度的应用。

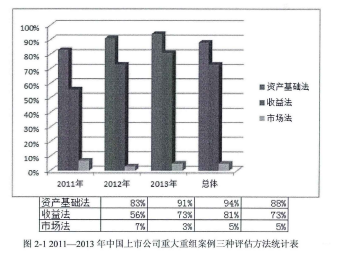

统计数据显示(见图2-1),2011 -2013年中国上市公司重大重组案例中,企业价值评估方法以资产基础法和收益法应用最为广泛,应用比例分别达到88%和73%;市场评估正得到逐步尝试,三年整体应用比例约为5%.

在评估结论的选用中,收益法评估结果作为评估结论的比例也很可观,约为23%,但三种方法中仍以资产基础法评估结果作为评估结论的比例最高,达到74%,市场法比例约为2%(见图2-2).

由于以资产基础法结果作为企业整体价值最终评估结论的案例中,存在部分企业整体采用资产基础法而其主要资产以收益法,市场法等非成本途径确定评估价值的情况,经对该类样本翻别,调整后收益法和市场法评估结果作为评估结果的比例有所上升:收益途径为35%,市场途径5%,而成本途径将为52% (见图2-3)。在上市公司并购重组中,非成本途径的估值思路地位正逐步提升。

2.2收益法的特点

企业价值评估中的收益法,其经济学基础是预期效用理论:一个企业,其价值是其所能获取的未来收益的现值,折现过程中使用的折现率反映了投资该企业获得收益相对应的风险,即对于投资者来讲,企业价值的根本在于企业未来所能够产生的预期收益或得到该收益的风险程度。

选择收益法进行企业价值评估,前提是被评估企业可持续经营,且其未来收益和风险能合理量化。通常处于成长期和成熟期的企业容场满足上述要求,可以考虑采用收益法进行估值。而对于身处困境中的企业、收益具有不规则周期特点的企业、拥有较多闲置资产的企业、经营状况不稳定以及风险难以合理衡量的企业,收益法运用具有较大的不确定性。与资产基础法相比,收益法克服了资产基础法将组成企业的要素资产单独考虑带来的弊端,计算过程采用了大量直接反映企业盈利能力的参数,其评估结果综合了企业资产总量、资本结构、行业前景,管理水平,组织效率,人力资源,商誉等一系列的衡量要素,相对全面的体现了企业的整体素质。

收益法的优缺点,优点:(1)计算简便,结果科学。(2)在投资决策中易为买卖双方所接受。(3)可以鉴证无形资产的价格。2.缺点:(1)在技术方面,难度大,不确定,主观性强:预期收益额和折现率的确定难度大,受主观性因素和不确定性因素的影响比较大;(2)使用范围有限制,以下三种状况不能使用收益法:A无独立收益能力;B不是连续性收益;C达不到一定的收益水平2.3收益法应用的发展趋势。

2.3.1 估值方法应用的多元化

近年来,中国上市公司并购重组企业价值评估中,估值方法应用呈现出明显的多元化发展特点。这是多种因素共同影响的结果。第一,资产市场有对多种方法进行价值判断的需求。不同方法从不同角度判断重组标的资产的价值,也给投资人、监管方更多的角度看待一项并购重组的影响结果;第二,中国资本市场向成熟化发展,为估值行业提供充分、即时的交易信息,相比其他领域的价值估计资本市场的信息最公开、最充分;第三,我国估值行业已经摆脱了从计划经济转型期单纯重视成本途径的状态,无论是理论研究还是评估实践都迅速赶上欧美发达国家,并开始引领国际评估潮流;第四,中国经济的独特发展姿态,为中国的资本市场注人了活力,为企业并购重组的估值提供了类型丰富、市场广阔的实践空间。

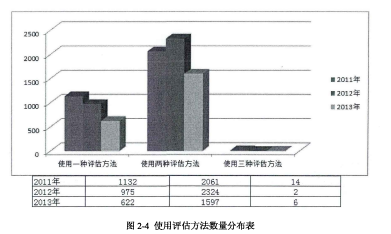

实证统计分析表明,对于同一标的资产,同时运用多种方法估值的趋势明显。

以2011- 2013年的中国上市公司重大资产重组为例,仅采用一种评估方法对企业进行价值评估的比例逐年降低,分别为35. 30%、29. 54%和27.96%;同时采用两种方法进行价值评估的比例则逐年上升,分别为64.27%、70.40%和71.78%;同时采用三种评估方法的情况在个别案例中也时有出现(见图2 - 4 )。

此外,以资产基础法为主导的估值格局正在被打破,收益法在上市公司并购重组中正在被大量采用,市场法估值也得到有益尝试。2013年上市公司重大资产重组中,收益法作为最终评估结论采用方法的比例达到36%.考虑资产基础法真实估值途径调整后,收益途径评估结果作为最终评估结论比例更是达到48%,已超过当年成本途径评估结果作为估值结论45%的比例。调整后市场法评估结果作为最终评估结论的比例也达到了 4%.

同时运用多种评估方法对同一企业进行价值评估以获得多角度的价值衡量是全面科学衡量企业价值的重要手段,是满足相关交场方价值参考需求的需要。不同的评估方法从不同的角度对资产价值进行衡量,通过对比和分析不同方法下的评估结论为相关方提供全方位的价值尺度和定价依据,更加有利于对核心价值驱动因素的挖掘,有助于最终合理价格决策的制定。

2.3.2 不同估值结论处理的审慎化

估值方法应用的多元化带来了对于同一标的资产可能面临不同估值结果的局面。在独立第三方估值结论作为定价主要依据的情况下,最终估值结论的选择直接关系着最终定价的科学性与合理性。因此,无论是监管部门的审核过程,还是评估准则的要求,都把在不同方法评估结果中得到评估结论的过程和分析放在重要位置。如《资产评估准则--企业价值》中专门有一条,要求“注册资产评估师对同一评估对象采用多种评估方法时,应当对各种初步评估结论进行分析,结合评估目的、不同评估方法使用数据的质量和数量,采用定性或者定量分析方式形成最终评估结论”,并在报告披露“对初步评估结论进行分析,形成最终评估结论的过程。”实际上是要求评估师对于得出评估结论的过程符合逻辑、判断必须谨慎。

方法多元化的估值需要对不同方法估值结果进行分析与处理,合理确定最终评估结论。这不仅是因为上市公司相关估值要兼顾中小投资人利益,也要考虑国有资产监管、上市公司的社会责任、维护资本市场稳定发展等社会功能的需要。以审慎的态度、科学的方法处理不同方法形成估值结论将是上市公司并购重组估值的“点睛”工作。中国上市公司并购重组估值实务中,估值结论的选择呈现明显的审慎态势。

以77%比例同时采用两种评估方法的重组标的为例,评估师在对评估对象特点、所采用的两种方法对于当次评估目的的适用性、方法应用过程中参数选取的可靠性、估值结果对于部分参数的敏感性等综合分析基础上,将其中一个评估结果推荐为最终估值结论。而且,由于不同重组项目背景不同,个别案例中,评估师需要考虑的因素更多,如交易方案、对价资产定价方式等。可以说,在多个估值结果基础上,推荐一个相对而言最为合理的估值结论既是对前期全部估值工作的科学总结,更是对多种估值方法同时采用工作方式的升华,只有有了合理的估值结论推荐,多元化的估值方式才能最大程度地发挥作用。