第 3 章 营业税改征增值税政策效果评价指标体系构建。

3.1 构建“营改增”政策效果评价指标体系的目的与框架。

3.1.1 构建“营改增”政策效果评价指标体系的目的。

税收政策效果评价的目的,是想运用经济数据来说明政策执行情况,反映风险,提供预警。通过数据采集运用,指标体系能客观、及时、准确地评价不同地区、不同税务机关或不同时期的税收政策执行情况。我们也可以检测指标结果,顺着评价指标系统来寻找影响税收政策效果的各因素,能对出现不良效应的税收政策提出具体的改进方案,来提高税收政策效果,达到税收政策的预期有效。

经济决定税收,税收的收入规模、增长速度、收入结构等都随着经济运行环境的变化而变化。经济作为税收政策的大环境,其主要指国家经济规模、发展速度、经济结构以及经济体制现状等内容。税收也反作用于经济,税收政策的执行对经济大环境中的各个因素均可产生冲击,每一项税收政策的推行均有其经济诱因,如营业税改征增值税,是结构性减税的一项具体政策,为了调节产业结构,推动经济结构升级,加快经济健康快速发展等[24].

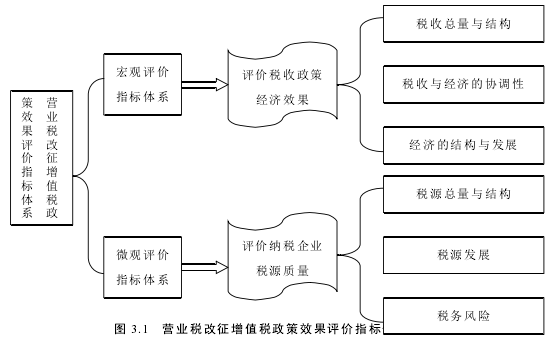

营业税改征增值税政策效果评价指标体系也是基于经济与税收相互关系密切,设置了宏观、微观两个层次的指标体系,层次间评析侧重点各异的立体指标体系。营业税改征增值税政策效果评价指标体系是为了来评价“营改增”试点的效果,总结此政策试点的经验与不足,降低政策推广的风险,提出政策继续实行的改进建议等。当然,我国处于高速发展中,新税收政策的提出不断,每一项政策的初期施行阶段均有较高风险,如何来发现风险,追查风险源,修正政策执行路径,此指标体系构建思路也有一定的借鉴意义。指标体系的构建框架需要围绕指标体系的目的来构建,下面通过宏观、微观两个层次来评析营业税改征增值税政策效果。

3.1.2 营业税改征增值税政策效果宏观评价指标构架。

税收政策的宏观目标是实现经济的高速健康发展,同时满足政府的需求。因而,税收政策在保证国家职能有效发挥的前提下,促进国民经济的持续发展,保持税收收入与国民经济的同步协调增长,体现了“国家利益主义”.宏观层面的评价指标的内容侧重于税收经济大环境,也就是说其最终建立的综合评价指标体系要能对税收政策的环境情况做出评价,即税收经济效果评价。本文宏观指标体系将从税收总量与结构、税收与经济的协调性以及经济总量与结构三类评价要素来设计具体的评价指标来体现税收政策征管的宏观目标。

3.1.3 营业税改征增值税政策效果微观评价指标构架。

税收政策对微观主体(纳税人)的基本期许是健康发展,扩展税源。在经济与税收的关系中,每个微观主体既是税收的载体,也是经济(税源)的载体,当且仅当税源发展了,税收政策才能通过征管来实现。微观层面的评价指标的内容为纳税企业的税源质量,也就是最终建立的综合评价指标体系要能对企业(特别是重点税源企业)的税源质量情况做出评价。微观层次将从纳税企业的税源总量及结构、税源发展以及税务风险三类评价要素来设计具体的评价指标。

营业税改征增值税的试点初期,影响的主要经济主体为试点范围内的企业与行业,通过流转税的变动来影响税源,因而,在微观指标中重点突出流转税税收风险及政策试点行业(部分服务业和交通运输业)的税源发展情况等。

3.2 营业税改征增值税政策效果评价指标的筛选与解释。

从理论上讲,在任何待筛选指标集中,难免会有某些指标之间相关性较高,某些指标对评价结果的贡献度不大等问题。要全面、合理、准确地刻画税收政策效果,我们在遵循前文所述的筛选原则的同时,还要着重强调一下两项原则以最终选定指标。

第一,选用的指标应具有明确的经济含义,能够比较全面地反映所对应因素分析的主要方面,并对效果产生影响。

第二,选用的指标应能够敏感地反映税收政策执行效果的变化,确保动态分析可比性。现将宏观、微观指标分别用代码 H、W 表示。

3.2.1 宏观评价指标筛选与解释。

税收具有收入职能和调节职能,如果有其他职能,那也是派生的,从而使税收既是收入手段又是调节手段。税收政策是政府为了实现某一经济社会目标或为了解决某些经济运行中出现的问题时,税收主要起着调节手段作用。至于收入手段,通过税收的定义已经予以表达。

在子系统--宏观指标的定位是整个经济体系,评价税收经济大环境,这也是营业税改征增值税的外部大环境,即税收政策的经济效果。效果评价的参照依据为当前税收大政策:结构性减税。本文据税收与经济的关系,评价重心放在营业税改征增值税的大政策环境--结构性减税上,期待税收与经济协调发展作为宏观指标体系的探讨目标,在满足综合指标的筛选原则上,我们选取了三个方面的二级指标来反映税收政策大环境情况,具体指标的设计如下:

H1:税收总量与结构。

此类指标主要评价税收的收入职能,在当前征管水平下,税收的总量与结构的发展情况,税收其收入职能的总体概况。在结构性减税政策下,税收征管效果如何,其最直观的表现是税收的规模与结构发展对税收政策的体现,因而,在此对税收的总量与结构进行评价。

H1.1:税收增长率=(当年税收总额-上年税收总额) /上年税收总额×100%

税收增长率可表达税收总量的发展速度,以速度为指数来评价总量发展水平。在算出平均年度增长水平,进行国际比较,寻求合理发展路径。

H1.2:VAT 占比率= VAT 总额/当年税收总额×100%

H1.3:VAT 增长率=(当年 VAT 总额-上年 VAT 总额)/上年 VAT 总额×100%

我国流转税收入占税收收入的比重较大,是整个税制改革过程中最主要、最关键的部分。流转税体现的政策目标为:公平、中性、透明、普遍。中国税制中包含的流转税有增值税、消费税、营业税,其中增值税(Value Added Taxing 简写为 VAT)在历年的税收中占绝大比重,能凸显流转税税收政策目标,而“营改增”的推行更印证了这一观点。在此,以抓主要矛盾的原则,将增值税作为流转税的代表,来体现税收结构的变动,以其占比率和增长率两者来综合反映。

当 VAT 占比率与 VAT 增长率变动超过一定的范围时,说明存在某些特殊因素在影响宏观经济的流转税,可能是正常的政策经济因素,如增值税转型,金融危机等,也可能是不正常因素,需进行进一步分析。

H1.4:CIT 占比率=所得税总额/当年税收总额×100%

H1.5:CIT 增长率=(当年 CIT 总额-上年 CIT 总额)/上年 CIT 总额×100%

流转税与所得税为我国的两大主体税种,多年来,流转税收入在整体税收中的比率一直遥遥领先。鉴于国际发展经验,所得税的占比将随经济发展而增长,还有我国近年的税制改革方向,减税政策也主要体现在流转税方面,我们设想:

流转税占比率缓慢递减,而所得税占比率逐渐上升,则认为税收收入的结构是趋良的。指标体系中,以企业所得税(Cooperator Income Taxing 简写 CIT)为代表。

H2:税收与经济的协调性

我国税收在分税制改革后,一直稳步发展,如今的财政收入中税收的占比越来越重,对于财政四大基本职能的影响也逐步攀升,其中经济的稳定和发展与税收的关系也日益显着。

H2.1:总税负=税收收入/当年 GDP×100%.

税收政策的制定的理论原则,既要保证国家必要收入,又要有利于促进经济稳定发展。经济是税收的基础,只有经济发展了,才能保证有充足的税源。因而,制定税收政策应考虑其是否有利于生产的发展,促进国民经济的繁荣。在生产发展、经济繁荣的条件下,考虑到经济国情,以及纳税人的纳税能力和心理承受能力,确定一个适度合理的总体税收负担水平,满足税收政策的制定初衷[3].此项指标以比率的形式来反映税收与经济的总量关系,目的是从总量比率的纵向对比和理论分析中来评价税收与经济的静态关系。

据国际货币基金组织统计,发展中国家税收与 GDP 的比重,1978 年平均为18.86%,1987 年为 19%,一般为 16%~20%.基于国际统计分析,面对中国国情,我国的税负适度区域选择合理区域可为[10%,25%],超出税负适度区域,判断为税收风险高。总体税负过低,将造成国家机制运转不畅,宏观调控乏力。总体税负过高,将加重纳税人税收负担,不利于企业扩大再生产,对于长远经济发展不利[25].当然,谁也不能确保在适度税负区间就一定为低风险或没有风险,在文中分析中将其默认为安全区域。

H2.2:税收增长弹性=税收增长速度/当年 GDP 增长速度