2.1.2 中国 MN 乳业有限公司并购中可供选择的支付方式税务筹划

2.1.2.1 采用现金支付方式的税收筹划分析

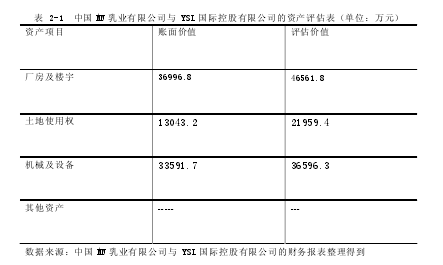

中国 MN 乳业有限公司并购 YSL 国际控股有限公司时,中国 MN 乳业有限公司拥有总资产达到 2099100 万美元,在 2012 年实现营业收入 3612000 万元,实现利润 125700 万元;2012 年,YSL 国际控股有限公司取得营业收入 365500 万元,净利润为 46800 万元。中国 MN 乳业有限公司并购在对 YSL 国际控股有限公司进行并购时,对 YSL 国际控股有限公司的资产进行估值。详细情况如下表:【1】

中国 MN 乳业有限公司和 YSL 国际控股有限公司应缴纳的税负如下:

①缴纳的契税:由于我国现行税法规定当某一企业并购其他企业时如果涉及厂房、设备 、楼宇、土地等的并购时,并购企业不征收契税。

②增值税:36596.3/(1+17%)×17%=5317.411 万元。

③营业税:(46561.8+21959.4-46822.6)×5%=1084.93 万元。

④城建税和教育费附加:(5317.411+1084.93)×(7%+3%)=640.234 万元

⑤印花税:(46561.8+21959.4+36596.3)×0.05%=52.559 万元

⑥土地增值税:( 46561.8-46822.6+21959.4-13043.2-1084.93-640.234-52.559 ) ×30%=2063.303 万元⑦企业所得税:(46561.8-46822.6+21959.4-13043.2+36596.3-33591.7-1084.93-640.234-52.559-2063.303)×25%=1954.744 万元。

并购双方的总税负:5317.411 +1084.93+640.234+52.559×2+2063.303+1954.744=11165.74 万元。

从上表的分析可知中国 MN 乳业有限公司通过现金并购的方式并购 YSL 国际控股有限公司时两企业将共同承担税收负担,其中中国 MN 乳业有限公司承担52.559 万元,YSL 国际控股有限公司支付 11165.74 万元。

2.1.2.2 采用股权支付方式的税务筹划分析中国 MN 乳业有限公司为持有 YSL 国际控股有限公司的股票而设立一家非上市控股公司的股票,换取 YSL 国际控股有限公司 75.3%的股权。中国 MN 乳业有限公司并购 YSL 国际控股有限公司的税收情况如下所示:

①契税:契税为 0.由于我国现行税法规定当某一企业并购其他企业时如果涉及厂房、设备 、楼宇、土地等的并购时,并购企业不征收契税。

②城建税和教育费附加:0 元。

③营业税和土地增值税:我国税法规定对于股权转让不征收营业税;在并购时发生转让房地产的也不征收土地增值税。

④企业所得税:(46561.8-46822.6+21959.4-13043.2+36596.3-33591.7)×25%=2195 万元。

⑤印花税:(46561.8+21959.4+36596.3)×0.05%=52.559 万元⑥增值税:我国税法规定对于整体资产转让业务发生的不动产的所有权的变动,不征收增值税。

此方案共缴纳税负:2195+52.559×2 =3020.118 万元。

此外,中国 MN 乳业有限公司收购 YSL 国际控股有限公司时,YSL 国际控股有限公司处于盈利状态,故没有分析债务承担式并购方式的纳税筹划。

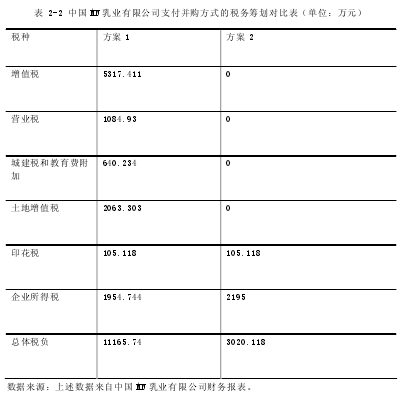

综合上述计算分析,将中国 MN 乳业有限公司选择的支付方式的相关税负情况整理得下表:【2】

单纯从税收的角度考虑,方案 2 股权支付方式所承受的税收负担较轻,所需缴纳的税收最少,既避免了支付大量的现金,又可以减轻企业的税收负担,同时还不会导致负债比例过高。但当企业真正进行并购时,往往会根据并购双方的实际情况例如近期的股价及未来业绩的预测等,综合各方面的原因(包括各种非税收因素)选择其中一种或综合运用两种并购方式。

2.2 中国 MN 乳业有限公司并购中融资方式选择的税务筹划方案

2.2.1 中国 MN 乳业有限公司并购中可供选择的融资方式纳税比较

中国MN乳业有限公司在并购时可供选择的融资方式是指中国MN乳业有限公司为了减轻企业资产结构的变动,通过合理的税务筹划,选择最合理的资源配置方式来实现企业利益最大化的方式。并购时可供选择的融资方式有很多种,这里主要介绍两种比较常见的融资方式:一是内部融资方式并购,包括企业的内部留存收益;一是外部融资方式并购,包括权益融资、金融机构信贷融资、发行债券融资、杠杆收购融资等。中国 MN 乳业有限公司在进行融资方式的选择时需要考虑如何降低企业的纳税成本。

2.2.1.1 内部融资并购方式内部融资并购方式是指中国 MN 乳业有限公司在并购时通过合理利用企业自身的留存收益为并购 YSL 国际控股有限公司提供资金支持的融资并购方式。内部融资并购方式的优点是:对并购企业中国 MN 乳业有限公司来说虽然资金支持来源于企业的内部留存收益使融资的金额比较小,但这种融资方式风险小而且还会使企业的股东利益最大化;内部融资并购方式的缺点是:中国 MN 乳业有限公司依靠企业内部留存收益进行内部融资有一定的缺陷,因为企业内部留存收益积累速度慢,而且资金的使用成本在税前得不到抵扣。另外,由于资金的使用者和所有者合二为一, 企业所得税得不到减免,企业承担的税负较重。

2.2.1.2 外部融资并购方式由于内部融资依靠留存收益的缓慢积累来实现,所以中国 MN 乳业有限公司进行并购时主要依靠外部进行融资,外部融资主要包括以下几种:

第一,权益融资并购方式。权益融资并购方式是指中国 MN 乳业有限公司充分考虑公司股东对股票权益的愿意分享程度并通过扩股和增发新股的方式来获得资金支持的方式。权益融资并购方式的优点是:对并购企业中国 MN 乳业有限公司来说可以通过对扩股和增发的新股的控制降低自身的资产负债率;权益融资并购方式的缺点是:对中国 MN 乳业有限公司来说如果股东不愿放松对增资的意愿将会使该融资方式无法进。因此,中国 MN 乳业有限公司应充分掌握股东的心理活动。另外,该种融资方式虽然可以增强企业的再负债能力,但也会稀释每股收益,会对公司的财务指标产生不利影响。