第 4 章 我国老龄事业的税收政策

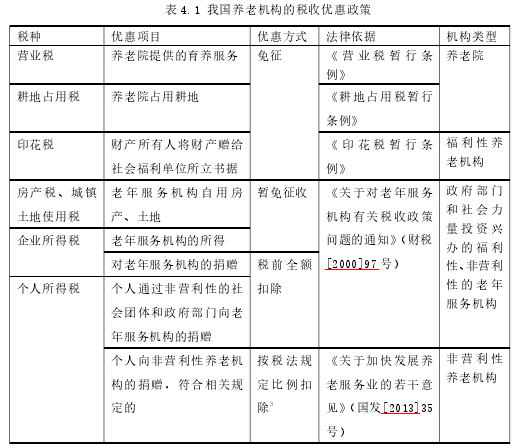

我国现有的税收政策,主要在以下税种中会涉及到老龄事业:营业税、耕地占用税、印花税、房产税、城镇土地使用税、企业所得税、个人所得税,具体涉及到的养老方面包括:1.养老机构,包括社会福利性质的和其他性质的养老机构;2.人寿保险、养老保险;3.老人与病人护理的家政服务;4.离退休人员再任职;5.公益性捐赠,由于很多养老机构属于非营利性质的,会接受公益性捐赠。

4.1 一般性养老服务

我国在税收政策上对应的养老机构规定模糊且口径不一致,对于营利性质的养老机构的税收优惠远不如对于福利性、非营利性的养老机构的。如表 4.1 所示,大多数的税收优惠规定明确针对福利性、非营利性的养老机构,只有营业税和耕地占用税的税收优惠是针对养老院的而没有指定是公办的还是民办的、营利性还是非营利性的。从一些地方执行来看,如江苏南京有案例对民办养老院进行免征营业税的优惠。《关于支持文化服务出口等营业税政策的通知》(财税[2014]118号)中,享受税收优惠的养老机构是指依照《养老机构设立许可办法》设立的为老年人提供集中居住和照料服务的机构,养老服务是上述养老机构按《养老机构管理办法》规定,为收住的老年人提供的生活照料、康复护理、精神慰藉、文化娱乐等服务,这里就缺乏对城乡社区日间照料、互助型养老场所、老年法律援助中心、老年维权协调组织、老年学校、老年活动室等养老服务机构以及对于针对老人的运动健身、旅游、咨询、婚介等老年服务的税收优惠支持。

通过非营利性的社会团体和政府部门向福利性、非营利性的老年服务机构捐赠的捐赠方也享受税收优惠。当捐赠方是企业时,财税[2000]97 号允许捐赠全额扣除4,《企业所得税法》对企业发生的公益性捐赠支出扣除则限定为在年度利润总额 12%以内的部分5.所以在执行过程中,如果通过非营利性的社会团体和政府部门向福利性、非营利性的老年服务机构的捐赠超过年度利润总额的 12%并不能全额扣除,而且也没有可以向后结转的规定。当捐赠方是个人时,财税[2000]97号中允许全额扣除,但结合新法优于旧法、国发[2013]35 号和《个人所得税法》得到,捐赠扣除必须在应纳税所得额的 30%以内。

总体来说,我国在养老服务方面的税收优惠力度相对比较大,很多都是免税和全额扣除的规定,而后来新立的法规有一定的限额规定,对于之前养老服务机构方面的税收优惠的适用性就存在模糊区域。虽然没有明文规定各条法律法规的适用性,但是按照新法优于旧法的原则,对于养老服务机构的捐赠也应该是受到限额的限制的,那么原有的针对养老服务机构的税收优惠就大打折扣。

4.2 养老保险

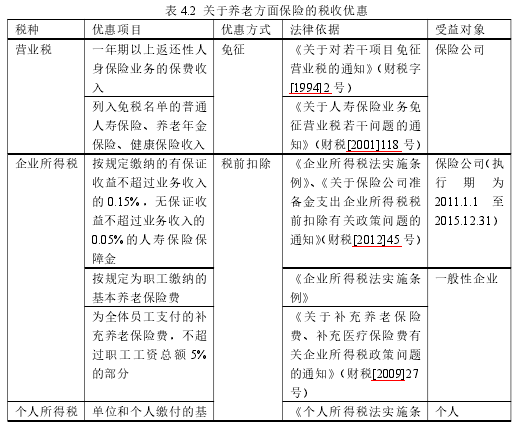

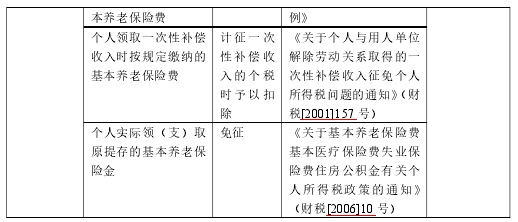

从表 4.2 可以看出,我国养老保险的税收优惠受益对象有开办保险的保险公司、缴纳保险的企事业单位和个人。

对于开办保险的保险公司通常对人寿保险和养老保险业务的营业收入免征营业税,保险公司开办的有保证金收益和无保证金收益的人寿保险业务分别在业务收入的 0.15%和 0.05%以内的也都可以在企业所得税前扣除。对于缴纳养老保险的一般性企事业单位和个人通常采用税前扣除,且在一定标准之内,基本养老保险费由企业缴纳的部分可以从企业的应纳税所得额中扣除,由个人缴纳的部分可以从个税中税前扣除,在领取阶段免征个税。另外,个人领取一次性补偿收入时按规定实际缴纳的基本养老保险费,也可在计征其一次性补偿收入的个人所得税时予以扣除。补充养老保险方面允许企业为本企业员工缴纳的不超过职工工资总额 5%标准内的部分在企业所得税前扣除6.

除了人寿保险、基本养老保险和补充养老保险,在建立企业年金制度上,我国也采取税收优惠予以鼓励:缴费时规定标准以内的部分不纳税,超过部分纳税;年金基金投资运营收益分配计入个人账户时,暂不纳税;领取年金时按照工资、薪金所得项目适用税率,计征个税7.从上述规定可以看出我国在养老保险方面的税收优惠已经相对成熟,形成了涵盖基本养老保险、补充养老保险和企业年金多方面规定的养老保险税收优惠体系。

4.3 老年人收入

我国在鼓励老年人就业方面采取了一些税收优惠。在退休人员再任职问题上,区分普通的退休人员再任职和高级专家延长离退休年龄两方面。按国税函[2005]382 号:“退休人员再任职取得的收入,减除按个人所得税法规定的费用扣除标准后,按工资、薪金所得缴纳个税。”8按财税[1994]20 号文:“达到离退休年龄,但因工作确需适当延长离休退休年龄的高级专家(享受国家发放的政府特殊津贴的专家、学者)延长离休退休期间的工资、薪金所得,视同退休工资、离休工资免征个税。”9由于国税函[2005]382 号文在财税[1994]20 号文之后,所以延时离退休的高级专家的是否能享受免征个税的优惠存在疑问。即使财税[1994]20 号文依然适用,也仅仅是对高级专家的税收优惠,对于普通的离退休人员再任职并没有任何鼓励措施。

老年人的离退休工资方面也存在税收优惠。企业在返聘离退休人员用工所实际发生的费用属工资薪金支出的,准予计入企业工资薪金总额,作为计算其他各项相关费用在企业所得税前扣除的依据10.个税中,按国家统一规定发给干部、职工的退休工资、离休工资、离休生活补助费,免征个税;孤老人员所得经批准可以减征个人所得税,减征幅度和期限由省、自治区、直辖市人民政府规定。

综上,从各税种涉及的养老的各个方面来看,货劳税中营业税涉及养老机构、保险;所得税中企业所得税主要涉及养老机构、返聘离退休人员、职工福利、保险、公益性捐赠,个人所得税涉及养老机构、老年人个人收入、职工福利、公益性捐赠、退养、退休、基本养老保险、企业年金;其他税种中耕地占用税、印花税、房产税、城镇土地使用税主要涉及养老机构,城建税(对于营业税进行附加,相关税收优惠同营业税)涉及养老机构、保险。也就是说我国现行 18 个税种中,只有在营业税、企业所得税、个人所得税、耕地占用税、印花税、房产税、城镇土地使用税、城市维护建设税这 8 个税种对于养老有明确的税收优惠,而在增值税、消费税、关税、资源税、土地增值税、车辆购置税、车船税、契税、烟叶税、船舶吨税都没有相关规定。即使是这 8 个税种,在养老方面的优惠还很少,涉及面较为狭窄,比如在养老机构的筹资融资、老年人借贷款、老年用品生产、家庭抚养老人等方面都没有优惠,已有税收政策对养老机构及相关养老服务涉及面相对狭窄,缺乏对城乡社区日间照料、互助型养老场所、老年法律援助中心、老年维权协调组织、老年学校、老年活动室等的支持,对于针对老人的运动健身、旅游、咨询、婚介等服务也没有明确的税收优惠规定。

很多子女由于工作无法时刻照顾老人,或老人自身已无力打扫整理房屋、进行烹饪等简单的家务活,需家政人员的看护和照顾,而我国养老护理人员紧缺,需要对这方面护理服务进行税收优惠,促进养老护理人员队伍的壮大,激励养老护理团队变得更加专业。我国仅出现过对家政服务人员的家政服务免征营业税的税收优惠,且已经于 2014 年 9 月 30 日到期失效,也没有新的税收优惠出台来支持养老服务人员。

法律衔接方面,车船使用税已经废止,新的车船税与之衔接的税收优惠政策尚未出台,很多规定和以前的存在冲突,比如对于高级专家延期离退休期间的个人所得税征免规定,国税函[2005]382 号和财税[1994]20 号之间存在矛盾。