第一部分 案例

1 案例背景

1.1 行业背景

1.1.1 我国并购发展现状

诺贝尔经济学奖获得者——乔治施蒂格勒在强调并购的重要性时,曾经说过:“所有美国的大企业都是通过某种程度、某种方式的并购成长起来的,几乎没有一家大企业主要是靠内部扩张成长起来的”。但同时,大量的实证研究也表明,企业并购的失败率达到 50%到 70%之间。所以,并购既是企业成长的一种重要方式,又是企业风险最大的行为。由于并购活动中涉及到各种不同的知识面,因此并购被称为“财力与智力的高级结合”。

并购是一项高收益与高风险伴生的业务,在获得快速成长机会的同时,融资风险、债务风险、经营风险、反收购风险、法律风险、信息风险及违约风险等都考验着企业的决策者。

从 1984 年河北省保定市保定纺织机械厂并购保定针织器材厂开始,我国的并购市场逐渐发展。随着市场经济的不断发展,越来越多的国内企业开始通过选择并购的方式让自己能够得到更多的发展机会。根据中国资产评估协会统计:2012 年度,我国主板上市公司共有 627 家完成并购重组交易,其中,经过评估的 528 家,占 84.21%;共涉及公司总市值 49870.57 亿元,占全部主板上市公司市值的 25.87%。

由于经济增速放缓和 IPO 停滞,产业并购在 2012 年逆市成长,其中跨境并购逐渐增多,并购成为企业融资和 PE 退出的重要渠道。随着历史上分拆上市的公司陆续整体上市以及借壳上市监管趋严,这两类项目会越来越少。2012 年,越来越多的投行开始涉足产业并购业务,并购开始由蹒跚起步进入加速通道。国内市场上,各细分行业的迅速发展为企业整合提供了机遇;境外市场上,围绕欧债危机而展开的出境并购日趋活跃。

经济增速放缓的情况下,企业成长速度也逐渐变慢,并购成为公司确保增长获得盈利的一个重要方式。行业龙头日渐壮大,有机会通过资本市场筹措资金,再通过并购巩固自己的行业地位;对于实力较弱的被并购企业来说,在目前的资本市场环境下,很难通过直接融资获得规模扩张,被并购也不失成为资源整合的一个渠道。

并购重组过程中,税负成了影响企业并购重组交易的重要成本和因素。由于并购中涉及金额巨大,所面临的税收风险也相对较高。动辄千万甚至上亿的交易,如果不能够正确分析和规避税收风险,将给企业带来巨大的经济、名誉甚至法律风险。

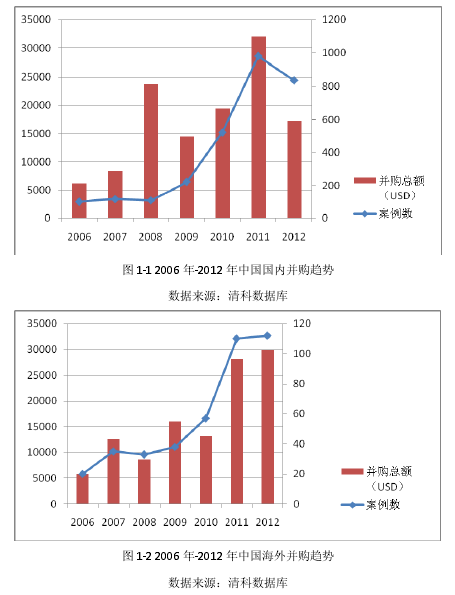

2012 年,虽然中国并购市场没有延续 2011 年的增长态势,但也维持在了较高水平。

根据清科研究中心统计,中国并购市场 2012 年共完成 991 起并购交易,其中 883 起并购披露的金额总计 507.62 亿美元。

由于经济危机中估值的下跌使得逆向投资者面对的价格更加诱人,2012 年国内并购和海外并购呈现了内冷外热的趋势。

通过清科研究统计,2012 年国内并购不仅在交易宗数,即活跃度上有所下降,其交易金额下降幅度更加明显。而海外并购依然保持了增长态势,虽然增长幅度有所下降。我们可以看出,海外并购对中国并购市场的影响越来越大。

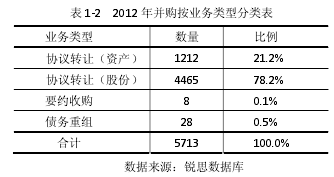

本文案例来自于上市公司并购,文章目的在于研究中国上市公司的并购,因此笔者通过在锐思数据库检索统计得知,2012 年我国上市公司共有 5713 单并购重组交易成功完成1。本文通过整理计算,对交易类别进行了统计。

通过表格我们可以看出资产收购与股权转让是并购重组中占比最高的两种交易类型,分别达到 39.3%和 38.1%。资产收购是指投资方购买目标企业全部或部分资产的交易行为,其交易内涵的知识是目标企业对资产的所有权。而股权转让是针对目标企业而言,将自己的股权依法有偿让渡于并购企业,与股权收购实质上是针对一个交易行为从不同角度的定义。资产收购与股权收购时并购交易中最常见、最基本的并购方式.

通过统计可得,在我国并购市场上协议转让的业务类型远远超过其他业务类型的数量,资产与股份的协议收购的数量比例已占到所有业务类型总量的 99%。协议收购是指是指由收购人与上市公司特定的股票持有人就收购该公司股票的条件、价格、期限等有关事项达成协议,由公司股票的持有人向收购者转让股票,收购人支付现金,达到收购的目的。

1.1.2 银行业并购发展现状

自 2001 年中国加入 WTO 以来,金融业集团化的经营趋势明显加快,我国金融保险业的综合经营步伐加快,银行业并购案例也逐渐增多。一些国际大型金融机构通过并购开始组建强大的金融集团,从单一的保险或银行业务开始拓展到综合性金融保险业务。

2002 年以来,我国商业银行的并购行为开始扭转以政府主导、“以强扶弱”的特点,有了新的发展趋势:大量国内商业银行开始引进境外战略投资者;政府主导作用逐渐减弱,银行开始按照市场化原则进行并购以快速获得规模扩张;开始出现保险、银行、投资理财等混业经营发展的并购行为。

本质上来讲,银行并购就是企业并购的一个类别,而然由于银行的特殊性,银行并购相比于其他企业的并购也有着自身的特点。

银行并购中并购类型通常是股份收购。因为现代商业银行多是股份制的组织形式,而且银行的资产多是以贷款的形式存在,所以银行的并购通常是以股份收购的形式出现。第二,银行合并的形式多是吸收合并而并非新设合并。因为吸收合并可以继承原有银行的重要的无形资产,使银行的客户和市场都能较大增长。第三,在银行并购中,政府的参与程度较高,这个特点是由于银行也得特殊性决定的。银行经营的产品是货币信用,对社会生活的各方各面都有深刻的印象,因此在银行业中政府对银行的经济行为与经济决策都有较多干预。

1.2 并购交易双方情况

1.2.1 中国平安保险(集团)股份有限公司

中国平安保险(集团)股份有限公司(下文称“中国平安”)成立与 1988 年,是中国第一家股份制保险企业,现已发展为集保险、银行、投资、证券、基金等金融业务为一体的多元化综合金融服务集团。

中国平安的经营范围包括:投资保险企业;监督管理控股投资企业的各种国内、国际业务;开展保险资金运用业务;经批准开展国内、国际保险业务;经中国保险监督管理委员会及国家有关部门批准的其他业务。

2004 年 6 月,中国平安在中国香港上市,2007 年中国平安在境内首次公开发行 A股 11.5 亿,在上海交易所上市。

中国平安是我国金融保险业中第一家引入外资的企业,其遵循着“集团控股、分业经营、分业监管、整体上市”的管理模式。

在交易发生前,中国平安持有平安银行 90.75%的股份,间接持有深发展 4.68%的股份。

1.2.2 平安银行股份有限公司

平安银行,全称平安银行股份有限公司,是中国平安控股的一家跨区域经营的股份制商业银行,为中国大陆 12 家全国性股份制商业银行之一。总部位于深圳市。

2003 年 12 月经中国银监会批准,中国平安与香港上海汇丰银行正式收购福建亚洲银行 100%股份,2004 年 2 月 19 日福建亚洲银行正式更名为平安银行。平安银行成为国内第一家以保险品牌命名的商业银行。2006 年底,深圳市商业银行吸收合并平安银行,并更名为深圳平安银行,而 2009 年深圳平安银行重新更名为平安银行。

平安银行在并购前除深圳总行外只有 7 家分行,银行网点不足成为制约平安银行发展的重要瓶颈。

1.2.3 深圳发展银行股份有限公司

深圳发展银行股份有限公司(下文称“深发展”)是中国第一家面向社会公众公开发行股票并上市的商业银行。深发展于 1987 年 5 月 10 日以自由认购形式首次向社会公开发售人民币普通股,并于 1987 年 12 月 22 日正式宣告成立。其前身是 1987 年由深圳当地 21 家农信社合并成立的“深圳市联合信用银行”,后改名为“深圳发展银行”,简称深发展。总部位于深圳市。

2004 年,深发展引进境外战略投资者——美国新桥投资集团,成为中国第一家第一大股东为外资的种子股份制商业银行。

与业内同行相比,深发展自 2004 年起发展相对较慢,其资本充足率也一致处于行业平均水平。新桥资本获利退出的预期始终存在,使得深发展面临着长期发展战略缺位,资本金短缺的困境。

2 基本案情

本文选取 2012 年深圳发展银行吸收合并平安银行的案例进行分析,然而早在深圳发展银行吸收合并平安银行的方案出台之前,深圳发展银行与平安集团已经有了多次交易。深发展吸收合并平安银行实质上是中国平安并购深发展的最后阶段。因此,为了更准确地对案例进行分析,笔者将对中国平安并购深发展的全过程进行介绍。

中国平安并购深发展一共包括三个阶段:中国平安签订投资深发展的协议;协议完成阶段;深发展吸收合并平安银行。

第一阶段里,中国平安与新桥投资在 2009 年 6 月 12 日签订《股份购买协议》。中国平安以现金人民币 11,449,117,658 元或 299.088,758 股 H 股新股作为对价,受让新桥持有的 520,414,439 股,约占深发展 16.76%的股份。同日,平安人寿与深发展签订了《股权认购协议》。平安人寿认购深发展非公开发行的不少于 3.7 亿股,但不超过 5.85亿股的股份,每股认购价格为 18.26 元人民币。

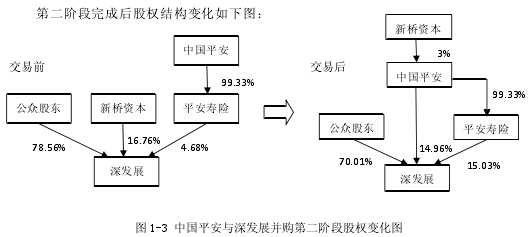

第二阶段,中国平安、平安人寿分别完成了《股份购买协议》与《股份认购协议》、2010 年 5 月 7 日,中国平安发布公告:其受让与新桥投资的股份已完成过户手续。中国平安定向发行 299,088,758 股 H 股作为对价,交易完成后中国平安及平安人寿合计持有深发展 21.44%的股份。2010 年 6 月 28 日深发展向平安人寿非公开发行 379,580,000 股新股,29 日此交易完成登记托管手续没交易完成后,中国平安及平安人寿合计持有深发展 29.99%股份。

第三阶段是深发展吸收合并平安银行。2010 年 9 月 14 日,中国平安与深发展签订协议,确认深发展将非公开发行 7,825,181,106 股股份向中国平安募集 269,005.23 万元人民币。通过完成交易,深发展持有平安银行约 90.75%的股份,而中国平安将直接及间接持有深发展 52.38%的股份。

2012 年 6 月 12 日,平安银行注销登记,其全部资产、负债、证照、员工等都由深发展继承。

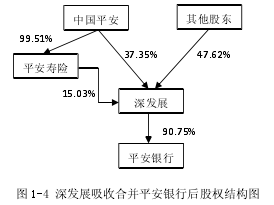

第三阶段完成后股权结构如下图