4 并购中的税务风险

4.1 企业并购流程

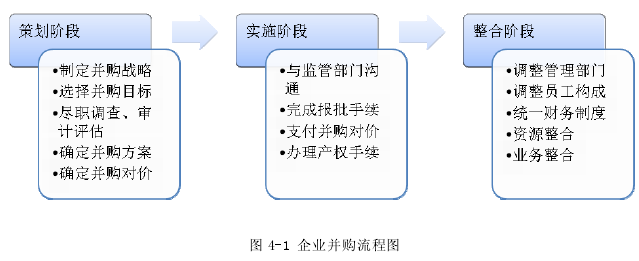

正如前文所述,并购是一项复杂的交易活动,我国学者对并购交易也有较多研究。在进行风险分析研究时,学者往往是根据并购交易的流程将风险管理归纳为一个完整系统。结合学者的各项研究,本文将企业并购的过程归纳为三个主要步骤:策划、实施、整合。

策划阶段中,企业应根据自身所处行业发展状况、经济形势以及自身条件做出详尽合理的并购需求分析。明确自身战略定位以及并购所需达成的结果,制定潜在并购目标的特征及标准,根据此标准搜寻并筛选出最终的目标企业。确定目标企业后,对其进行尽职调查和审计评估,对目标企业的经营状况、财务状况以及发展潜力有一个较为准确的估计,尽可能地减少信息不对称性。当确定目标,并对其有一个评估后,并购企业应该针对并购制定详细的并购方案,对融资手段、支付对价方式、以及退出机制做出计划,确定并购价格。在此过程中,企业可以采用德尔菲法4对并购中所面临的风险进行识别与预判。实施阶段通常是以发布拟并购公告开始,到并购相关法律文件、执照变更完成为止。

在并购交易具体实施时,应及时与监管部门进行沟通,交易双方就并购相关事宜进行协商,达成一致意见后签订并购协议。根据前期拟定的并购方案进行实际操作,支付并购对价、办理产权变更手续。在这一过程中,由于实际情况可能与预测会有所出入,应及时根据现实状况与监管部门以及交易对方进行有效沟通。实时监控并购过程中所面临的环境风险、支付风险、融资风险等。

整合阶段相对于前两个阶段而言,时间上具有更大的不确定性。整合阶段是一个持续性的过程,较难在短期内结束。整合不仅包括管理决策层的调整,同时也包括公司财务制度、业务流程的整合,还包括员工架构的调整以及企业间资源的分配。这个过程中通常由于企业之间文化差异以及工作习惯的差别存在较大困难,在整合过程中,需要持续地根据企业运营状况不断调整,以规避日后的运营风险。

4.2 并购中税务风险类别

为方便对风险进行识别,本文在前人研究的基础上对企业并购中所面临的风险进行了一个初步的分类。根据风险来源的不同,本文将税务风险分为两大部分:外部税务风险与内部税务风险。

4.2.1 外部税务风险

企业并购时所处的经济形势、产业政策、融资环境等都是潜在的税务风险因素。产业政策可能会影响到企业并购与税务机关的沟通。由于我国经济市场上政府对经济行为的影响依然较大,如果并购交易符合政府引导的产业结构调整,那么在并购过程中交易双方与监管机构,尤其是税务机关的沟通会更有效率,并购交易会更易进行。

法律法规风险在我国并购市场上非常重要。由于我国并购相关税法政策多是由国家税务总局以及财政部所颁布的“通知”“规范”,缺乏系统的法律规范,导致了这些规范、通知及批复变化较快,增加了企业在并购中的税收法律风险。

融资环境风险,正如前文所述融资方式对并购中所面临的税负有较大影响。而融资环境是否有效,对于企业能否选择合意的融资方式有显着影响。当资本市场发展完善、健康时,企业可以根据自身的财务、经营状况选择更有利于并购的融资方式。

4.2.2 内部税务风险

企业在实施并购过程中除了面临外部的风险外,更多的则是来源于企业内部。最重要内部风险的是企业董事、管理层的税收遵从意识和税务风险意识。企业管理层对税务风险的认识会影响到整个企业对税务风险控制的认识。同时,涉税员工的专业能力也是企业是否能够规避税务风险的重要因素。

在前期策划阶段,企业面临着目标选择风险。在企业选择并购目标时,在满足企业战略定位的同时也应该考虑到税务影响,在并购目标企业后,企业面临的税种是否会增加等。比如选择并购税收优惠企业,当选择税收优惠企业时,企业同样面临着是否可以延续税收优惠政策的使用;或者考虑并购亏损企业,在并购亏损企业时是否可以享受亏损弥补政策。

在并购实施阶段,企业面临着支付风险以及融资风险。支付对价方式的选择对企业在并购中面临的税务处理方式可能造成不同的影响。而融资风险是指在选择不同融资手段后,对并购后企业面临的税负甚至是企业的市场价值都有着不同的影响。

在整合阶段,由于整合工作的持续性,企业面临较多风险。组织机构以及业务流程的整合使得企业面临着新的风险;整合后的税务内部控制体系风险等。