第四章我国保险投资股指期货的实证研究

第一节我国保险投资股指期货的必要性分析

一、我国保险投资监管要求

随着市场化进程的推进,保险投资不再拘泥于银行存款和国债,保险资金运用已成为保险业生存和发展的重要支柱。近几年来保险投资领域逐步扩大,允许投资的资金比例逐步提高,但由于市场风险较大,保险机构以谨慎的态度在进行投资,只运用很小一部分资金参与股票市场。我们知道投资的风险和收益相辅相成,为了把风险控制在低水平,保险投资要把安全性放在第一位,这也对保险监管提出了更高的要求。保监会2012年5月发布《关于保险资金运用监管有关事项的通知》,其中明确了保险投资的范围,对债券等工具做了更细的划分,包括以簿记建档方式公开发行的己上市交易的无担保企业债、非金融企业债务融资工具和商业银行发行的无担保可转换公司债等,这让保险投资渠道进一步开放。为了确保保险资金的安全性,《通知》在偿付能力和财务状况上设定了门滥,保险机构如果出现偿付能力不足或者财务指标下降的情况,出于对保险机构稳健经营的考虑,将不能在原有基础上新增投资。按照法律规定,目前我国保险资金投资权益类资产、不动产类资产、其他金融资产、境外投资的账面余额占保险公司上季末总资产的监管比例分别不高于30%、30%、25%、15%,投资流动性资产、固定收益类资产的因为该部分资产具备较高的安全性所以无监管比例限制。2012年10月底,保监会下发了《保险资金参与股指期货交易规定》,放开了对保险资金投资股指期货的限制。对于股指期货,我国保险监管明确要求只能用于防范风险,而不能进行投机以获取风险收益为目的。出台这些规定的总体目标是降低保险投资的不确定性,确保资金在高效运作的同时仍具备较高的安全性,维持保险公司的偿付能力,防止投机型或不当投资行为的发生,从而维护社会稳定,因此当前我国保险投资股指期货具备可行性。

随着保险法逐步扩大保险资金的投资领域和提高保险投资股票的比例,虽然很多保险机构投资者还在持观望态度,但保险资金和股票市场的联系越来越紧密已是事实,将来险资也会在符合监管要求的前提下更多的参与资本市场。在中国,资本市场尚不成熟,“政策市”特征明显,股价的波动充满了不确定性和投机性,股价的下跌会给保险资金投资收益带来巨大损失。我们知道市场的非系统风险可以通过构建股票组合来分散,而系统风险则难以消除。保险投资如无法规避系统风险,资金的安全性无法得到保障。

由表4-1可以看出,相比较之下,我国股票市场的系统性风险远高于发达国家成熟股市,资本市场的发展程度尚不完善,这对保险资金的投资活动很不利,可能会影响资金投资效率。对于这部分无法通过股票组合规避的系统风险,我们只有借助外在工具来进行风险对冲,股指期货的套期保值功能无疑符合这一需求。

二、股票市场和保险资金投资的因果关系检验

(一)Granger因果关系检验

两个变量的因果关系是构成计量经济模型的最基础条件,如果变量间只是有相同的趋势但不存在因果关系,则结果再完美也是无用的。由上图可看出中国人寿与上证指数的收益率呈现了不同程度的上升趋势,表明两者具有相同的变动方向。我们知道上证指数是以上证所挂牌上市的全部股票为计算范围,因而反映的就是股票市场变化。但变化上的相似,并不能说股票市场的变动是保险公司收益率变化的因变量。该实证中,我们选取上证指数的波动来代替整个股票市场的变动,检验股票市场的波动对保险投资效果是否有影响也就是对上证指数和保险公司收益率做分析。接下来我们从定量的角度出发,运用Granger因果关系检验的相关方法,对中国人寿保险公司投资收益和上证指数收益率的因果关系进行检验。选择2008年一2012年每季度我国上证指数增长率与中国人寿各季度的投资收益率进行检验以分析两者间的因果关系。

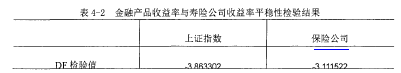

为避免出现“虚假回归”的现象,建立时间序列模型时首先需要检验时间序列数据的平稳性,本文采用DF检验,运用Eviews软件对上证指数增长率和保险公司的收益率数据进行单位根平稳性检验。取滞后期为0,得到的检验结果如表4-2所示:

可见两者的DF检验值均小于显着水平5%的临界值-3. 02997,因此可以拒绝原假设,即各变量均为平稳序列,可以直接进行Granger因果关系检验。设原假设H为“上证指数波动不是寿险公司收益率变化的原因”,H’为“保险公司收益率不是上证指数变化的原因”,以2008年一2012年每季度的数据为样本,取T=20的样本空间,滞后时间长度为2,对上证指数收益率和中国人寿收益率进行Granger因果关系检验,结果如表4-3所示:

通过结果我们看到H和H’的伴随概率分别为0.0113和0.0512,我们可凭2%的显着水平认为上证指数波动是寿险公司收益率变化的格兰杰原因,凭6%的显着水平认为寿险公司收益率是上证指数波动的格兰杰原因,从而证明了股票市场的变化对保险公司的收益率有影响,两者互为因果。

(二)Granger因果关系分析

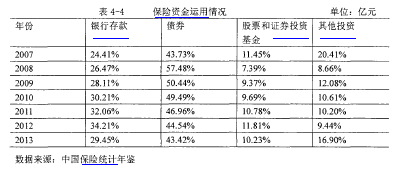

表4-3格兰杰检验结果得出上证指数H假设的检验统计量为6. 5943,影响较为显着。这意味着股票市场的波动很大程度上影响了保险资金的投资收益率。同时由表4-4可看出,股票和证券投资基金的投资比例这一项的数值相对银行存款和债券来说很小,说明我国保险资金对股票和基金的投资比例不高。

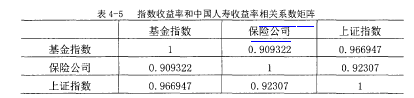

通过表4_5相关性矩阵可以知道上证指数收益率和基金指数收益率之间存在着较局的相关关系,相关性达到0. 966947,这与我国目目U的基金品种中,45%的基金是股票型基金有关,因此表4-4中股票和证券投资基金的投资比例这一项数值可以很好的反映保险资金参与股票市场的程度。目前我国寿险资金投资银行存款和债券的比重显着高于其他国家,我们知道这一类资产明显具有较高的安全性和流动性,但收益往往较低,说明保险资金的投资更注重安全性。虽然保险资金参与股票市场的上限己放宽到30%,但通过保险资金运用情况可以看到这一投资比例比上限低很多,保险机构投资者的态度很谨慎,这一定程度上也反映了我国资本市场不发达、不完善、风险高的特点。同时我们可以看到,虽然保险资金参与股票市场的程度很低,却与股票市场波动率有着很强的因果关系,说明股票市场的波动对保险投资收益率的影响相当显着,同时也意味着投资股票可能是保险资金获得更高投资收益的途径。但实践告诉我们高风险往往伴随着高收益,这成为寿险资金投资过程中需要关注的问题。随着保险资金投资股票的比例上限已逐步提高到30%,将来股票和证券投资基金比例应该还会上升,投资这一块风险也会更加复杂。如何在投资股票市场时降低股票变动带来的不利影响,确保保险资金的安全性成为一个不可忽视的问题。股指期货已被公认为是回避股市系统风险最为有效的风险管理工具之一,而且监管对险资参与股指期货投资的限制也己放开,因而当前我国保险投资股指期货进行风险管理存在必要性和可行性。

第二节我国保险投资股指期货的策略研究

一、模型的选择和指标的选取

股指期货有套期保值的功能,股指期货对股票市场上系统性风险的规避能力在很大程度上会受到套期保值成效好坏的影响,因此套期保值比率的计算是实现套期保值的关键因素和前提条件。借助传统回归OLS模型可以计算出期货和现货的套保比率,我们建立OLS模型方程如下:

Sr =a + P Fr+ Er方程中Sr和Fr分别为现货和期货的收益率,本文中Sr是股票组合收益率,Fr是股指期货收益率,a为函数截距,为随机误差项,P为线性回归函数的斜率,Cov(Sr, Fr)也是最优套期保值比率vai"(Fr),这一比率的得出可以帮助我们制定相应的套期保值策略。

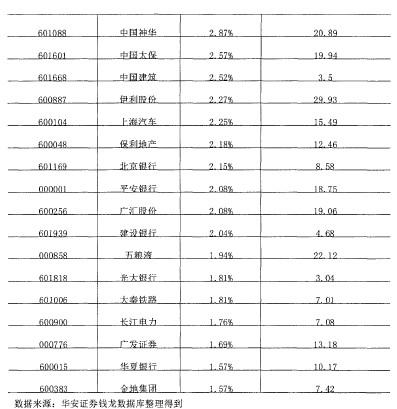

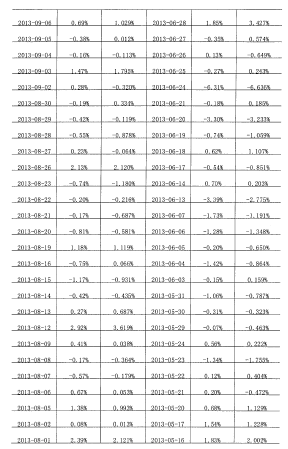

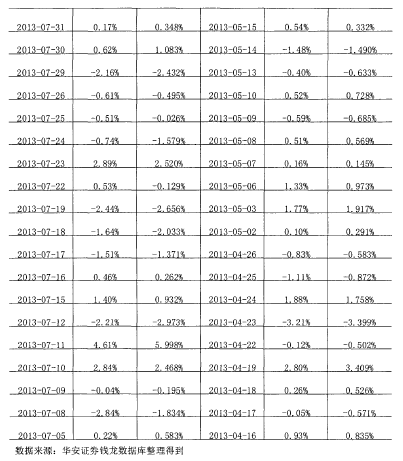

根据投资组合理论,构建股票组合可以有效分散非系统风险,为了更具有代表性,本文在沪深300指数中按照大盘总市值的降序排列选取了三十只股票进行组合,以2013年4月16日也就是股指期货推出的三年后为保险资金介入股市日,选取2013年4月16日到2013年9月12日这100个交易日作为考察周期。我们按照各股票市值占股票组合总市值的权重比例进行资金分配资金,根据当日各股票的收盘价就能计算出购买的股票数。通过这样构建股票组合,非系统风险能得到一定程度的分散,但系统风险的规避只能借助股指期货这种外来工具,在这一背景下,我们能更好的检验保险投资股指期货带来的套期保值效果。

根据各只股票的每日收盘价和前一交易日日的收盘价格差额相比后,可以计算出每日的个股收益情况,结合前面计算出的每只股票的权重进行加权综合后就可以算出这30只股票构建的股票组合每日的收益率,沪深300指数收益率同样根据每一交易日收盘点数的变化计算出每日收益率。计算出这些股票的日收益率和组合收益率以及大盘收益率后,代入excel和eviews计算分析。

二、实证结果和分析

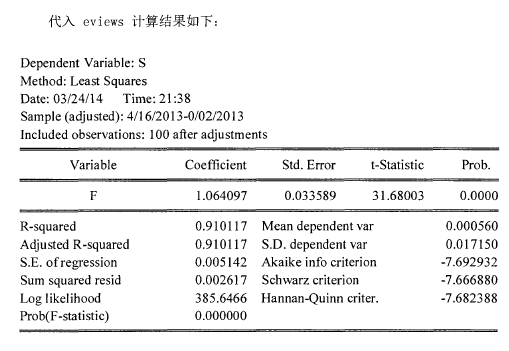

计算结果可以看到拟合度R达到0.9101,这一数字较高,说明该模型所选择的样本拟合优度很好,能够很好的描述股指期货收益率和股票组合波动率的关系。检验模型显着性的方法主要采用F检验,F检验是用来检测原假设中当前模型成立时出现的结果的概率大小。Prob为0说明原假设可被拒绝,方程显着性成立。(3=1.06409即股票组合和股指期货的套保比率,也即最优套保比率,通过套保比率可以计算出对每份股票组合需要的股指期货的合约数量,从而制定相应的投资策略,把风险降到最低。

第三节套期保值效果研究

检验套期保值效果的公式如下:

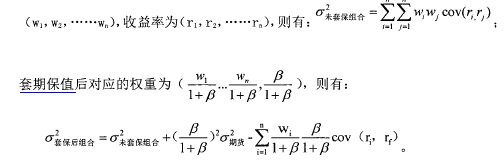

HE为套期保值效果,其值区间为[0,1],HE值越大,越接近1说明套期保值能降低的风险数量越大,效果也就越好,反之则意味着套保效果不明显,没有起到降低风险的作用。我们设定现货股票组合为(Sl,s2,……s?),对应的权重为

通过计算HE=95. 15%,意味着未套保股票组合的风险比做了套期保值的股票组合的风险要大95%,说明套期保值能够降低投资风险,更好的保证保险投资资金的安全,也意味着股指期货抵御股票现货价格波动的能力很强,是很好的管理风险的工具。

我们知道套保周期的长短可能也会影响套期保值效果,为了更好的观察股指期货的套期保值效果随着时间推移有怎样的变化,我们把这100个套保日等分成4组,每组25个套保日,分别对25日、50日、75日和100日的数据进行回归,代入Eviews得出结果如表4-8:

从表4-8可以看出,在这100个套保日里,除了快到期时大盘出现异动而引起了拟合优度的下降外,在前面75个套保日中,时间越长模型拟合优度越高,股票组合和沪深300股指期货的吻合度越好。套保比率越来越小,说明总体风险降低,股票组合所需锁定风险的期货合约越来越少。从整体上看,利用股指期货来进行套期保值是可以降低风险和保障资金的安全性的。