4.2 案例二:T 公司资产收购

2009 年 10 月,北京 T 股份有限公司(以下简称“T 公司”)分别向成都某研究所(以下简称“C 公司”)发行 21,851,485 股股票收购 CDRS 药业有限责任公司(以下简称“CDRS”)51%的股权,另以现金约 2.39 亿元向 C 公司收购 CDRS39%的股权;向北京某研究所(以下简称“B 公司”)发行 5,365,383 股股票收购 B 公司位于北京市朝阳区三间房南里 4 号(东区)的 68512.52 平方米工业用地(以下简称“标的地”)。

4.2.1 资产收购各方的涉税分析

该例中,由于 C 公司持有的 CDRS90%的股权加上 B 公司标的土地的资产总额之和占北京 T 公司资产总额 63.77%,超过重大资产重组规定的 50%的比例,因此本次交易构成重大资产重组。下表分析在本次资产重组中,各方涉及税种分析。

4.2.2 B 公司的企业所得税分析

在本例中T公司对C公司是采用股权收购的形式对应的企业所得税与本章第一例股权收购案相似,此处不再赘述。B 公司以其土地取得 T 公司对应的 1.041%的股份是否符合特殊性税务处理的条件呢

1 是否符合合理的商业目的

2007 年,T 公司根据中国证监会的《关于开展加强上市公司治理专项活动有关事项的通知》,对照公司治理有关规定查找自身在治理结构方面存在的问题和不足。T 公司彼时部分房产存在“房地不合一”问题。为了解决该地权属问题,T 公司才拟做该次并购重组13.且本次重组最终的目的并不是减少或不愿意缴纳企业所得税,因此符合论文 3.5.2 所述“合理的商业目的”.

2 是否符合经营的连续性

本次交易中,B 公司标的地账面价值为 443.71 万元,而在交易基准日 B 公司资产总额为 14652.05 万元。标的地占总资产比例仅为 3.02%,并未达到特殊性。税务处理中转让企业资产 75%的比例限定标准,因此不满足经营的连续性,故不再对权益性连续进行分析。由上述分析我们可以得出:本次资产收购中,B 公司只能适用一般性税务处理,在 2009 年的当期确认转让所得 7693.96‐443.71=7250.25 万元(假设不考虑其他税费),对应应缴纳企业所得税=7250.25*25%=1812.56 万元。而 T 公司在本次资产重组中,其可确认的土地价值为 7693.96 万元。若将来转让时候,其成本也是按照 7693.96 万元确认转让所得。

4.2.3 案例启示

本例中,T 公司通过定向增发收购资产,由于定向增发双方都不是房地产类企业,因此不涉及土地增值税的问题。该案例不仅实现了土地权属的转移,还利用税收优惠达到减免土地增值税的目的。从这个角度,定向增发收购土地的确比直接购买土地更贴近纳税人的要求。

但实际上,定向增发收购的资产不单单指土地使用权或房屋建筑物,还包括存货、无形资产、机器设备等固定资产、债权等多种的组合形式,其相较于定向增发收购股权要复杂得多。因为定向增发收购股权仅仅涉及企业所得税的问题,而在定向增发收购资产的过程中涉及税种包括流转税、财产税、企业所得税等。

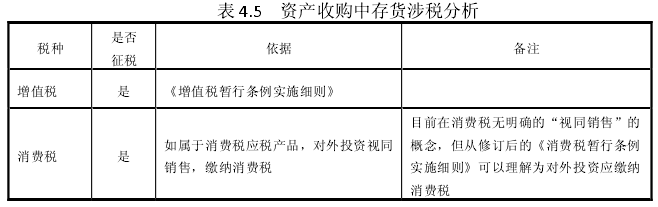

以定向增发收购存货为例,企业应缴纳税种如下:

仅从上表收购存货中,就可以看到该过程存在不止一种的税。因此在实务的资产收购中,需要先考虑重组对象是什么,然后再从税收优惠角度考虑适用股权收购还是资产收购。2014 年 7 月 11 日,中国证监会《上市公司重大资产重组管理办法‐征求意见稿》对不构成借壳上市的上市公司重大资产购买、出售、置换行为,全部取消审批14.如果该征求意见稿能够通过,那么预计在未来的资本市场上重大资产重组的行为将得到进一步的发展。以非货币性资产进行投资,如果能以打包形式成立公司,然后以股权转让的方式实现资产权属变更也不失为一个理想的方式,但依然需要结合实际情况作出相应的判断。

值得我们注意的是,不是所有的税收筹划是医治企业的灵丹妙药,应综合考虑税收筹划方案的合理性、资产的可盈利性、行业及低于税负的变化等选择与企业本身相适应的资产或者目标企业进行资产重组。并对此过程中可能发生的一切涉税环节进行系统细致的分析方可得出合适的结论。

4.3 案例三:ZN 房地产借壳上市

2009 年 5 月,ZN 房地产通过协议方式收购 DBTG 公司集团(以下简称 D 公司)持有的 DLJN 公司股份有限公司(以下简称 N 公司)100%的股权。之后,N公司将其原有的全部资产负债业务等出售给其原母公司 D 公司。2007 年 12 月31 日,N 公司的账面价值为 11.60 亿元,评估价值仅为 11.20 亿元,出现评估减值的现象。经过 N 公司与 D 公司的协商约定,本次资产出售作价为人民币 11.5992亿元。

ZN 房地产以其持有的南通新世界等 9 家 100%的股权及一家 97.35%及自然人陈某 2.64%的股权(以下简称标的资产)作价认购 N 公司发行的股份。标的资产评估作价 45.92 亿元,经审计的账面价值为 25.07 亿元。N 公司分别向 ZN 房地产和自然人陈某发行股票数为 474,496,845.00 股和 3,532,639.00 股,每股价格为人民币 7.82 元。至 2009 年 6 月,标的资产已全部变更登记至 N 公司名下。当年 7月,N 公司将名称变更为“Z 公司”.

4.3.1 并购重组各方涉税分析

本例中涉税方分别为 D 公司、N 公司、Z 公司、自然人陈某、ZN 房地产。涉税事项为 D 公司向 ZN 房地产出售 N 公司,D 公司收购 N 公司原资产负债、业务及附着于上述资产、业务相关的权利义务;N 公司出售与资产负债、业务相关的权利义务至 D 公司;装入资产后的 Z 公司涉及的税种问题;自然人陈某将其持有部分股权转让给 N 公司取得的收益涉及个人所得税;ZN 房地产将标的资产装入N 公司涉及土地增值税、契税等。

值得注意的是:本例中 N 公司是否缴纳增值税在当年曾引起业内诸多的讨论,甚至在税企之间引起广泛的争议。原因是由于 N 公司在“净壳”过程中(所谓“净壳”是指在借壳上市初,壳资源将其原有的资产负债业务等相关权利转移的行为),由于其依旧保留上市公司的资格,因此国税总局认为应照章缴纳所得税。而且企业方认为“净壳”是借壳上市的前提条件,在“净壳”过程中征收增值税将增加并购重组过程的税负,不利于资本市场的长期发展,因此其不应该缴纳增值税。直到 2011 年 3 月,国家税务总局货物和劳务税司针对上市公司净壳过程明确规定不缴纳增值税。

4.3.2 案例启示

在实务中,借壳上市并成功的案例很多,但失败的案例也比比皆是。失败的原因多种多样,最常见的原因为包括税务成本在内的并购成本太高。在成功的例子中,也不是每个案例都能做好税务筹划工作。如在本例中,ZN 房地产借壳上市,其股份支付比例不足 85%,因此 ZN 房地产只能适用于一般性税务处理。导致企业当年应缴纳巨额的企业所得税,大大增加企业当年的税务成本和现金流出压力。如果 ZN 房地产在本次借壳上市前,按照特殊性税务处理的方式进行筹划和实施,将极大的环节当年税负的压力。

借壳上市在资本市场的并购重组方式中占据极大的位置。根据证监会公布的数据:2014 年预计发行企业数量为 100 家,但截至 2014 年 7 月 3 日,中国证监会受理且预披露首发企业 637 家,其中,已过会的仅为 40 家;未过会企业中正常待审企业 8 家,中止审查企业 589 家15.这无形中给很多企业造成压力。且 2014年 7 月证监会曾发布一个关于资产重组的意见稿,该意见稿在规章层面明确指出:借壳上市标准与 IPO 等同,禁止创业板公司借壳上市16.因此,未来资本市场上的借壳上市之路可能更为曲折。

其实税务筹划不仅仅是指在并购重组中发生的各项税费的筹划,该工作从并购重组对象的选择时候就已经开始了。从目标企业所处的行业、所在的地区、目标企业经营状况等选择其并购对象。企业应该根据自身的总体战略目标,结合自身的财务特点,充分利用国家给予的各地区各行业的税收政策。在熟读各项法规的基础上设计税务筹划方式,通过比较分析法分析税后净利润、现值、现金流出等指标来确定一个方案,符合企业自身发展的方案才是最优的方案。