第四章甘肃省农村金融发展与农村消费市场发展现状

4. 1甘肃省农村金融发展现状

4. 1.1甘肃省农村金融规模

(1)甘肃省农村正规金融现状分析

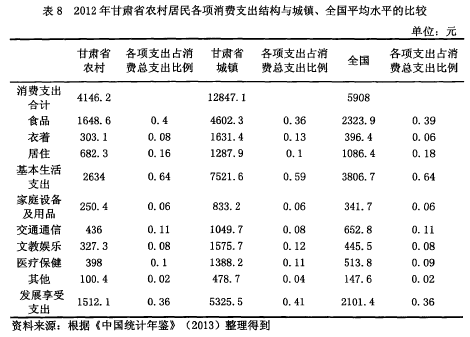

目前我国正规金融机构主要是指受中国人民银行监管及各项法律法规限制的金融机构,受一般法律约束,并受到专门的银行监管机构监管。1999年,甘肃省共有3400多个国有商业银行及其分支机构。到2010年,己减少到1708个,缩减近1/2;在农村为数不多的国有商业银行分支机构也只是农村资金的抽取器,考虑到各种风险和成本,正逐步从农村脱离,因此提供的资金有限;从如下表1可以看出在2006年-2010年期间甘肃省农村正规金融机构涉农各项贷款比重都有所增长,其中农业贷款余额占各项贷款总额比重从8. 98%增长到10. 09%,而乡镇企业贷款余额占甘肃省农村正规金融机构贷款总额的比重从1. 89%上升到3.1%增长了 1. 31个百分点。虽然农业和村镇企业从金融机构获得贷款额度逐年增加,但增加幅度缓慢。从在金融机构中的占比来看,农村正规金融对农村发展支持力度明显不足。

(2)甘肃省农村非正规金融发展现状分析

在我国农村,金融体系不完善,农民资金供求矛盾较为突出,金融市场资金供求关系普遍存在:如在农村金融市场资金供给额度有限,金融服务相对简单,正规金融机构服务范围狭窄,不能满足农民对金融服务的巨大需求,这种矛盾的供求关系必然促进非正规金融发展。而非正规金融作为正规金融的重要补充,再给农村居民带来便利的融资渠道的同时也由于非正规金融隐藏于社会表象之下,造成政府对非正规金融监管成为一个问题,所以对非正规金融的研究还有没有一套合理的机制。

一般非正规金融具有规模大、利率高、风险大等特点,存在如农村借贷、私人钱庄、农村合作基金会等形式。而在甘肃省农村主要存在农村集资和农村借贷两种形式。农村集资,主要是在农村地区,有少数大户、专业户需要大规模的资金,出现民间集资的情况,高风险、高利率,农民借贷成本高,它的出现破坏了农村金融秩序。而农村借贷即民间融资,主要是基于农民之间的亲情关系所出现的直接借款,是一种很传统的普遍的,规模较大的金融活动。

农村非正规金融的大规模、高利率、形式多样、潜在高风险等特征使得非正规金融具有双面性,虽然在一定程度上解决了农村融资难的问题,也拓宽了农民获取资金的来源渠道,为农村经济的腾飞做出了卓越贡献,但高风险、高成本并存的农村借贷不仅增加了农村居民的债务成本,而且还有可能带来一些社会民生问题。民间金融的发展,由于缺乏引导和监督,加上其自身的自发性,虽然有正面作用,但会为经济发展带来潜在危机。

4. 1.2甘肃省农村金融效率

由于甘肃省经济发展水平低于我国东部水平,金融发达程度也较低,而且在我国农村金融发展普遍缓滞的情况下,甘肃省农村的金融体系更是有待优化。所以,金融体系的完善离不开金融效率的提高,资金运行的高效率不仅能节省资金在途成本,还能创造更大的经济效益。作为推动农村经济发展的重要因素,农村金融效率问题更值得深究。

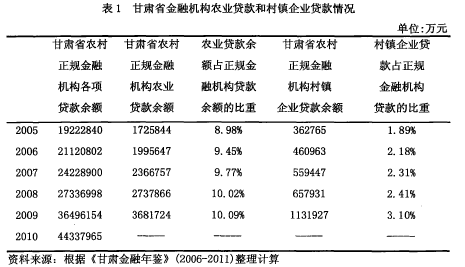

用农村居民储蓄和农民总收入的比例来衡量的储蓄动员率反映农村金融机构整体的储蓄资金调动能力和储蓄资金转化效率。用农村储蓄与农村GDP的比例来衡量的总储蓄率总储蓄率反映农村资本能力。表2反映了 2005-2012年甘肃省和国家平均水平的农村储蓄动员率的比较趋势。在西部大开发及丝绸之路经济带的推动下,甘肃省农村经济得到快速发展,居民储蓄率有逐年上升,而且西部地区储蓄率明显高于全国平均水平,二者农村储蓄动员率整体呈螺旋式,其中甘肃省农村储蓄动员率要高于全国农村储蓄动员率,这与党中央、国务院提出的新农村建设相关措施有关。甘肃省处于我国西部地区,经济发展相对落后,且发展起步慢,,在农村,相当一部分居民还会选择将货币资金存放在自己家中而不是存入银行,这种思想理念的存在使得农村金融机构无法充分发挥媒介的职能,货币资金转换效率的底下导致农村资金流动性不足,势必会影响消费市场发展。

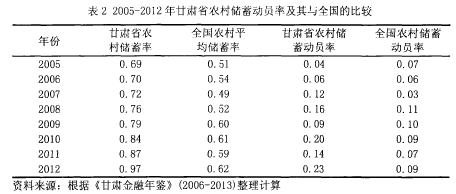

农村储蓄投资转化效率由农村储蓄投资转化率和存贷比构成。用来衡量农村金融机构储蓄转换成投资的指标是农村储蓄投资转化率,等于农村储蓄和资本形成总额的比值。从表3中可以看出甘肃省农村资本形成效率在2005-2012年间稳步上升,表明随着西部大开发战略的逐步推进以及政府为解决“三农”问题采取的措施,极大刺激了甘肃省农村的经济发展,继而带动了农村金融体系的完善,农村金融机构的投资转化效率也得到提高,虽然这种提髙幅度比较微小。从宏观角度来看,甘肃省农村的储蓄转换成农村地区投资的能力正在逐步增加。甘肃省农村地区的金融效率并不乐观,农村金融机构的低效率,也反映出甘肃省农村地区的农村金融机构资金紧张。存贷比是农村贷款与农村存款的比值,反映的是间接融资渠道的储蓄投资转化效率。从表3可以看出8年间,甘肃省农村存贷比逐渐降低,这表明投资于资本甘肃农村地区的资本较少,资金在农村地区的周转量降低。由此可见,农村金融机构“抽水机”作用仍十分明显。

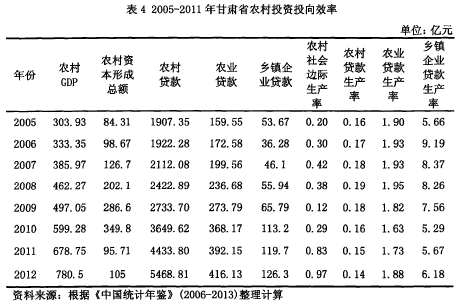

农村投资投向效率反映的是农村经济宏观的投资效率。农村投资投向效率主要分为农村贷款生产率、农村社会边际生产率、乡镇企业贷款生产率、农业贷款生产率。由表4可知,总体上看,甘肃省农村资金投向向农业和乡镇企业倾斜,且农村社会边际资本生产率较高。获得的农村GDP增量较多。表现在数据上即如表4所示。虽然我国政府推行西部大开发战略,使得甘肃省农村资金主要流向农业和乡镇企业,但从其农村社会边际生产率来看,甘肃省农村的资金使用效率并不高,这就造成金融资源低效率配置。

近年来,在党和国家领导人的深切关怀下、在“西部大开发”战略以及在有关惠农、富农政策的扶持深入进行下,甘肃省农村金融水平有所提高,金融效率也有所提升,但与中东部地区相比仍存在一定差距,还需要极大地改善。

4.1.3甘肃省农村金融结构

金融体系内部结构是否协调关系到经济能否稳步发展。金融结构的合理优化将会对金融运行乃至宏观金融调控产生积极的作用。为此,需要对农村金融结构问题进行深入的研究。甘肃省农村金融体系包括银行业、保险业、证券业。由于甘肃省农村经济发展有限,农村金融基本不涉及证券业,因此在这里对银行业和保险业进行重点分析。

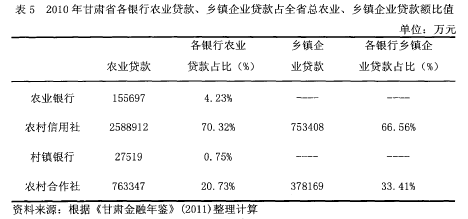

(1)农业银行支农力度减弱,农村信用社成为支撑农村金融发展的主力军由于资金投入农村的期限长、收益低、风险大,各大国有商业银行为了寻找利润增长点和化解风险,将业务逐渐转向能够带来更大利润的区域比如城市和工业。从如下表5可以看出2010年农业银行农业贷款业务总额占总农业贷款余额的比重只有4.23%,而农村信用社的比值达到70. 32%,甚至农村合作社中农业贷款比值也远远超过农行的比重。对于乡镇企业贷款,农村合作社和农村信用社二者乡镇企业贷款占到了总体贷款的99.9%。显然,农村信用社、农村合作社、村镇银行等已成为农业取得贷款的主要方式。

在国有商业银行加快远离农村金融市场的步伐,村镇银行等其他小规模金融机构还未发展成规模的特殊时期,农村信用社成为支农的支柱。但是,农村信用社发展面临着诸多困难难以满足农村消费市场上大量的资金需求如:从人员构成方面,农村信用社高学历专业人才极为短缺,员工素质亟待提高,大部分员工都是职工亲属,缺乏人才遴选机制;从收益上看,因农村信用社服务对象基本是低收入群体,所以人均盈利水平较低;从基础设施建设上看,农村信用社虽网点众多,但其内部结算、网络等基础设施建设薄弱,缺乏更新,有些还使用传统方式。

这些都严重阻碍了农村信用社的发展,难以满足农村居民对农村资金的需求。截至到2010年底,甘肃省农村金融机构农业贷款余额仅有368. 17多亿元,而农村信用社一家的该项贷款余额就占到总量的70. 1%,约258. 89亿元。由此甘肃农村信用社的支农任务任重而道远。

(2)农业发展银行的资助额度有限

属于国有政策性银行的中国农业发展银行,其主要任务是依据国家相应的政策向资金需求方提供相应的金融服务以及向农业机构的提供财政资金。它的资金主要来源于央行和财政拨款,然而这些资金并不能满足农村的消费需求,农业发展银行必须通过其他方式融资,比如向央行借贷、向其他商业银行发行金融债券。

目前,农发行营业网点较少,业务服务单调并且服务范围狭窄,只是针对农业中粮棉收购需要的贷款进行资助,随着农业市场逐步自由化以及村镇银行的如雨后春舆般_起,农发行业务逐渐萎缩,为农村提供服务的功能逐渐减弱,高门槛、高要求,有限的资金额度让农村居民望而却步。

(3)邮政储蓄银行成为农村资金的抽取器

2007年之前,我国的邮政储蓄业务只有一个职能即收取储蓄存款,不发放贷款。2007年3月我国邮政储蓄银行改革后正式挂牌成立,开始办理存款、贷款、结算等业务,逐步走向市场化。在逐步适应自主经营、自负盈亏的市场法则之后,邮政储蓄银行利用自身网点、人员优势大力吸收存款,但除了按照国家政策完成扶农指标后大部分的贷款都投向了其他非农产业。2011年甘肃省邮政储蓄银行吸收储蓄存款2036321万元,同比增长12. 44%,发放贷款168342万元,其中农业贷款29670万元,仅占全部贷款总额的17. 62%,同比下降了 2. 76个百分点。

由此可见,邮政储蓄银行体制改革后,逐步将资金从农村抽离,投向其他高利润领域,使得农村本来资金紧张的局面更加严重。

(4)农业保险发展滞后

目前,属于我国保险范围内的农业险只有三类:种植业保险、养殖保险和政策性保险。但由于我国农业保险制度还比较不健全,所以险种较少、保费低。其中政策性保险自2007年幵始推广试点后,推动了农业生产和畜牧养殖业的发展,不仅增加了经济效益,还提高了社会效益。但由于各种因素的影响,如缺乏法律法规支持、地方政府补贴不及时到位、农业保险风险分散机制缺失等原因导致保险机构的积极性不高,政策性农业保险面临较大的困难。

从全省范围来看,2012年中国人民财产保险股份有限公司农业保险累计实现签单保费3626万元,同比下降31. 89%;累计支付赔款5008万元,简单赔付率138.12%,比上年增加88. 45%,赔付成本4239万元,综合赔付率73. 29%。

目前,约109%的中国农业保险赔付率,正是这种髙损耗率的存在,严重影响保险机构开拓农村保险市场的热情。目前,甘肃省只有中国人民财产保险有限公司提供有限的农业保险服务,而由于经济发展程度有限,他们的业务范围主要集中在县城。由此看出,甘肃省农村保险业发展还存在很多需要改善的问题。

4. 2甘肃省农村消费市场发展现状

由于甘肃省处于我国大西北,位于我国地理中心,但受到地域限制,气候环境恶劣,土地贫瘠,交通不便等都严重阻碍了甘肃省农村经济发展,与我国东部相比,甘肃省仍然处于起步阶段,虽然城镇有了一定的发展,但农村一直没有太大的改变,随着我国西部大开发政策的实施,给甘肃省经济发展带来了机遇和挑战。在给城镇带来新面貌的同时,也给农村发展带来了活力。但这对改变农村农民精神面貌只是冰山一角,还有更大的空间需要开拓。

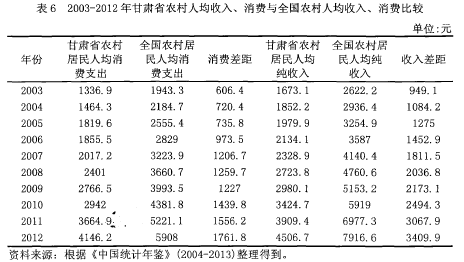

4. 2.1甘肃省农村居民消费水平

2012年,甘肃省农村人口是城市人口的1.69倍,而消费品零售总额只是城市居民消费品零售总额的31. 2%。由此可以看出目前甘肃省农村消费市场发展不足。由表6可知,从总体上看,甘肃省农村收入、消费水平与全国农村居民收入、消费水平都稳步上升。2003年甘肃省农村人均消费支出为1336. 9元,到2012年达到4146. 2元,增加了 2. 1倍,农村人均纯收入从03年的1673. 1提高到12年的4506. 7元,增加了 1.7倍,而全国农村居民人均消费和人均纯收入分别增加了2倍,相对而言甘肃省农村居民增长速度超过了全国平均水平,但绝对数据跟全国平均水平还有一定差距,而且甘肃省农村居民收入增加的幅度低于农村居民消费的增加幅度。从甘肃农村居民人均消费、收入与全国的比较来看,消费差距和收入差距都有逐渐拉大的趋势。2003年的消费差距为606. 4元、收入差距为949. 1元,而到了 2012年消费差距为1761. 8元,收入差距为3409. 9元,消费差距增加了 1.9倍,收入差距增加了 2. 6倍。显然,甘肃省农村居民消费并没有大的发展,远远低于收入增长的速度。另外2012年甘肃省农村消费品零售商品总额占据了社会消费品零售商品总额的22. 65%,而同期全国农村消费品零售额占社会消费品零售总额的比重为23. 1%,低于全国平均水平0. 45个百分点。

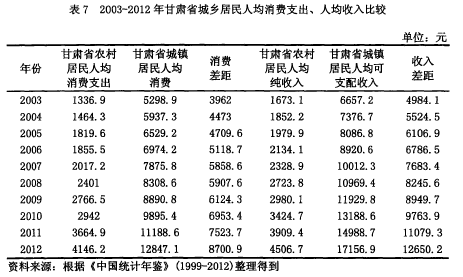

4.2.2甘肃省城乡消费差距

根据城乡消费差距的纵向比较,可以分析在统一范围内,甘肃省农村居民消费与城镇居民消费的落差,更能说明甘肃省农村居民消费与城镇居民消费之间的差距。根据表7中的数据可以很直观的看出甘肃省城乡居民人均消费支出出现很大的差异并且这种差异呈逐年递增的趋势。虽然10年来甘肃省城镇居民人均消费支出、人均可支配收入分别增长了 1.4倍、1.6倍,而甘肃省农村居民人均消费支出、人均收入分别增长了 2.1倍、1.7倍,但甘肃省农村居民人均消费水平绝对量以及收入水平绝对量均低于甘肃省城镇,2003年甘肃省城乡居民人均消费差距为3962元,而到2012年这种差距增加到8700.9元,增加了 1.2倍。而甘肃省城乡居民人均收入差距从2003的4984.1元增加到了 2012年的12650. 2元,增加了 1.5倍。虽然在这10年之中,甘肃省农村居民人均纯收入增长较快,收入增加,人均消费支出虽然仍有所增长但增加的幅度低于收入增加的幅度。这无疑披露了甘肃省农村居民消费水平远远低于甘肃省城镇居民的消费水平。

4. 2. 3甘隶省农村消费结构

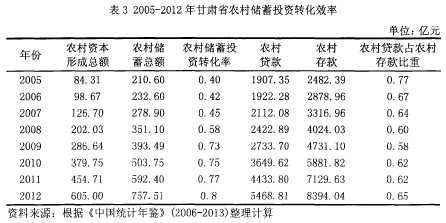

在一定社会经济发展水平下,人们所消费的各种要素之间质量和数量的比例关系即是消费结构。一般情况下将食品、衣着、居住的支出为基本生活类,而家庭设备、交通通信、文教娱乐、医疗保健及其他属于发展享受范畴。表8进行分析可以得出,在绝对量上,2012年甘肃省农村居民消费各项支出低于全国平均水平,而且远远低于甘肃省城镇居民的平均消费水平。在甘肃省农村居民消费各项支出中,食品占比为40%,稍高于甘肃省城镇和全国水平。食品、衣着、居住合计比重为64%,而甘肃省城镇、全国平均比重分别是50%、63%。由此可见,我国农村消费都偏向于基本生活类消费,甘肃省城镇处于基本生活类和发展享受类之间,而甘肃省农村仍倾向于基本生活类消费,距离享受型消费还有一定差距。消费结构不合理是有多方面原因的,但其后果也会影响农民收入的提高、农民生活水平的改善、农民精神面貌的提升等。所以改善农村居民消费结构刻不容缓。