3中国银行沈阳北站支行对公客户及服务营销现状

3.1北站支行对公服务营销总体介绍

中国银行沈阳北站支行地处沈阳金融商贸开发区,沈阳是东北重要的工业城市,也是辽宁省的行政中心,沈阳当地拥有丰富的对公营销资源,比如财政、税务、社保、教委、交通、土地、高校等行政事业单位,特别是沈阳市政府、各大高等院校以及住房公积金管理中心、机关事业保险处、沈阳财政局等重要融资单位。此外沈阳还有很多的其他煤炭、机械、电力、医药、汽车等行业的上市公司。

北站支行的对公业务营销的管理发展是和中国银行发展历程紧密相关的,在中国银行的创建初期是以国家政策性银行为住的事业单位主要负责国有外汇外贸的办理,并没有进行对公业务办理,只是到了国有商业银行和股份制银行时期才开始出现对公营销的。

中国银行对公服务营销主要经历了以下几个阶段,在2000年-2003年是该业务的萌芽期,商业银行改革开始,中国银行走向了 “自我发展、自我约束、自主经营、自负盈亏”的道路。

这个时候传统的组织架构开始被调整,有些部门被撤销,有些部门被合并,形成了总行、分行、支行式的结构模式。尤其是一些下设的办公室、保卫科、出纳科、营业室等传统的行政部门开始被新的综合部、营业部所取代,原来的信贷员变为客户经理,在理念上开始树立以客户为中心,以市场为导向的发展理念。在这个时期,刚刚起步的北站支行业务相对较少,市场参与中没有形成完善的对公营销小组,只是在竞争中发现了对公营销业务的重要性。

2003年至2006年这个时间段内,中国银行股份制改造开始全面推展,2004年中国银行股份有限公司,从总部到各个分行都形成了完善的法人治理机制。对沈阳支行而言成立了专门负责对公客户营销的组织机构,配备了专门的营销团队,幵始梳理整个辖区内的重点关系客户,并逐渐的有一些行政事业单位被纳入到管理的范畴之中。

从2008年幵始之后随着中国银行的的成功上市,在对公业务的办理中形成了一整套完备的体系,无论是客户识别、分类、授信总量核定,还是到内部的激励措施、保障体系都已经相对完善,具备了同其他竞争对手竞争的能力。北站支行作为沈阳分行下属的二级支行,队伍也在逐渐的发展壮大,开始建立起自己的部门体系--公司业务部、个人金融部、办公室、营业部,另外辖有经营性支行5个,共计员工145人。

3.2对公客户结构现状

北站支行目前共计对公客户1500余户,其中,开立基本结算账户的客户700余户,剩余为幵立一般结算帐户和其他结算账户的客户,特大、大型客户(年销售收入5亿元以上)仅33户,中型客户(年销售收入2-5亿元)107户,剩佘全部客户为小型客户(年销售收入2亿元以下)。各类对公存款规模22亿元,但80%的存款集中于120余户日均存款200万元以上的客户,剩余客户存款贡献非常有限。

全部客户中,对公授信客户32户,其中,特大、大型客户7户,中型客户13户,小型客户12户,各类对公授信余额20. 5亿元。客户贡献度方面,按照日均存款20万元或单位客户税后利润净贡献6000元的标准(即有效客户),达标客户数仅为400佘户,而剩余未达标客户中,还有近200户归于或即将归于久悬帐户(超过13个月未正常办理结算业务)。

尽管从业绩上看还不错,但是面对主要的竞争对手却是力不从心,如工商银行以其较老的从业资历,加上在沈阳地区的多年经营,目前有着庞大的对公客户。工商银行的网点众多,在国内银行中市值最大,而且对对公客户的营销组织体系非常重视,在市场化的经营中不断的进行着改革,实现了对公司客户的分层、分类营销。加上上市以后经营方式、营销理念和先进技术的革新,在争夺对公服务的客户资源方面拥有较强的优势。

3.3对公客户服务营销人员现状

目前北站支行的专职对公营销人员分布情况为:公司业务部5名客户经理,同时,在营业部及各经营性支行设立了共计6名对公账户经理及2名客户经理,并且公司业务部主任、营业部主任、各经营性支行正职行长均兼职直接对公客户营销的职能。除此之外,营业部设置对公一般性服务柜员5人,每各经营性支行设置2个对公一般性服务柜员,共计15人。

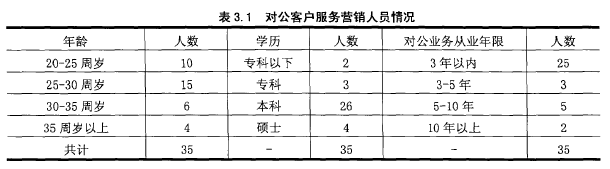

以上共计35人,组成了支行对公服务营销的人员队伍,按照年龄、学历、从业年限等划分,构成如表3.1所示。【1】

如表1所示,目前营销队伍的构成中年龄集中于25-35岁之间,学历集中于本科,对公从业年限集中于对公业务经验不满3年的员工。

3.4对公客户服务营销产品现状

对公客户服务营销产品按照服务层级可划分为:基础结算服务类、髙级结算服务类、授信服务类。每个层级按照服务目标指向区域又可分为境内服务类、跨境服务类。

其中,基础类结算服务包含:帐户开立、变更;资金存取;汇划;对账;询证、企业网银、代发工资等,此类服务中,各家金融机构之间产品及服务功能基本一致,属于无差异化的竞争层别。

高级结算类服务为基于基础结算服务和自身经营特点衍生的,应对于相较一般客户需求更高的服务,主要产品涉及电子汇票、跨境人民币结算、即远期外汇买卖、对公资金理财(短、中、长期)等,此类服务中,北站支行借助中国银行海外经营的整体经营优势以及国有大型商业银行的地位优势,在诸如跨境人民币结算、即远期外汇买卖以及电子汇票等方面具备较强竞争优势,但在对公资金理财方面,由于金融监管较为稀松,各金融机构竞争十分激烈,在报价、期限上与中小股份制商业银行相比,处于一定程度的劣势。在不断的竞争中,中国银行发展出了具备自身特点的服务产品:首先是向客户发送对公账户动户通知及查询的产品的对公短信通;其次是可实现由银行代扣税费的TIPS签约业务;再次是助力集团客户实时查询账户变化,掌控资金流向,安排投融资计划的资金管理平台;最后还有避免企业发生支票空头的产品--支信通。授信服务类为对公服务营销的尖端核心部分,此类服务直接指向企业的生存血脉--资金流,除了传统的贷款、贴现之外,结合于结算类初高级服务,衍生变化出许多应对于企业经营实绩、切入企业现金流运作的产品:

票据方面主要有票据置换、票据池、票据理财业务等。票据置换,通以银行承兑汇票作为质押,再幵立银行承兑汇票的产品;可以“大票换成小票”或“小票换成大票”,可以替代保证金开立银承,同时满足企业对外支付不同客户的结算需求。票据池该产品可以提高企业票据管理安全性及使用效率;盘活企业票据,拓宽融资渠道,解决融资难题。票据理财业务是银行通过为另一方企业或个人提供理财产品,来解决持票企业的票据融资融资难题。

国际、国内贸易融资方面。首先是保函,为企业交易项下提供银行信用保障。以银行信用解决交易中双方互不信任的问题,以保函代替保证金,减少资金压力。其次是保理,由银行出资帮助企业提前收回应收账款。减少企业因出口/国内赊销销售所产生的应收账款压力,有利于企业加快资金周转,提高资金使用效率,赚取更多收益。有效规避出口远期回款开来的汇率风险。再次还有基于出口企业收取的信用证等支付工具办理的、无需占用企业授信额度办理的融资产品,能提前帮助企业回笼应收货款的福费廷,能够达到优化企业财务报表的目的。提前获得出口退税,节约财务成本。最后有为供应链上下游企业提供的综合金融服务方案的供应链融资、无需提供除货物以外的其他抵质押担保,为企业开辟新的授信渠道的融货达、实现无追索权买断性质的应收账款融资,优化企业的财务报表的融信达。

资金业务方面。首先是汇利达:是将人民币存款、贸易融资及远期售汇进行有效组合,满足企业即期付汇需求,并使企业获得额外收益的产品。该产品无需占用企业授信额度或者保证金而且能够显着降低企业付汇成本。其次是利率掉期:是一种企业规避本、外币利率风险的保险箱。可帮助企业锁定融资成本或投资收益。为客户规避因利率波动所导致的融资成本上升或投资收益下降的风险;币种多样,可满足客户对各主要币种的需求。

从产品种类来看,目前北站支行的经营产品基本涵盖了中国银行现有对公金融产品,具备齐整的产品服务基础能力。

3.5对公客户服务提供模式

目前北站支行针对对公客户的服务主要依赖以下三种渠道:前台、后台、网络,其中:前台服务是由柜台人员通过正常受理客户业务委托来完成的,由于前台柜员岗位限制,此类服务往往是被动等待客户主动上门寻求银行金融服务支持;后台服务是由专业对公业务营销人员(主要是客户经理和支行领导层)通过主动搜集市场信息,分析潜在对公客户、存量对公客户需求,进而主动上门营销来完成的;网络服务是通过中国银行电子银行平台,对互联网范围内的对公客户进行产品推广、营销服务。从实际情况来看,后台营销叙做了绝大部分的高端对公产品(授信类产品组合及存款类理财组合)、占据了绝大部分的对公业务利润贡献度。而前台及网络所提供的对公客户服务基本属于常规结算、帐户管理、外汇申报等基础类对公服务。