第6章 A区域型购物中心消费者偏好对业态影响研究

6.1 A 区域型购物中心消费者群体特征研究【1】

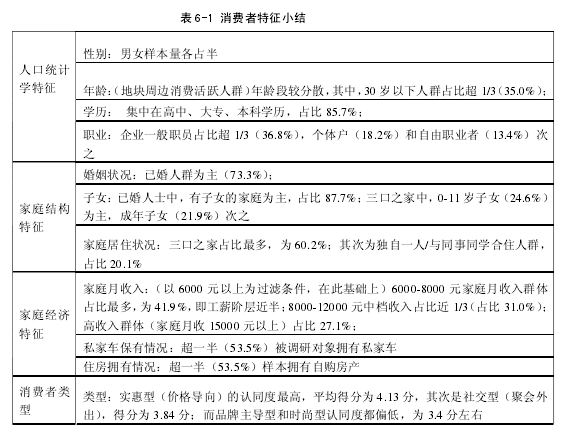

6.1.1 消费者特征家庭结构: 调研样本中,三口之家为主。本次调研的样本中已婚人群占大部分(73.3%); 已婚人士中,有子女的家庭为主(87.7%); 其中,三口之家中, 0-11 岁子女(24.6%)为主,成年子女(21.9%)次之。【2】

6.1.2 消费者的收入水平及支出结构;

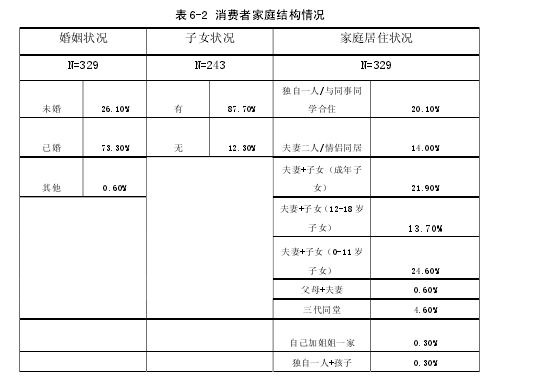

区块一:年龄较大,低收入人群相对较多。主要以公交车出行,会选择距离较近的商场和卖场进行消费。外出商场消费的频率低,主要以购物为主,较常去大卖场消费,各类消费都低于其他区块。

区块二:学历较高,年龄低,有子女的家庭少,三口之家的比例最小,住房拥有率低。外出消费的频率高,较常和朋友/同学以及对象/配偶出去,能忍受的出行时间长,外出正餐、休闲餐饮和电影院消费的频率较高。对项目的意向和频率都较高,社交型和享乐型的消费者偏多。

区块三:有子女的家庭较多,自由职业者较多。外出消费的频率较高,喜欢选择距离较近的商场进行消费,大卖场购物消费的驱动因素较强,商场有综合性大超市和一站式购物体验对该区块的消费者吸引力较大。每月大卖场消费的金额高。

区块四:本地人多,年龄大,三口之家比例最高,学历较高,政府/机关/事业单位职员多,高收入人群多。商场的购物券/消费卡/会员卡对该区块消费者的吸引力较大。社交型和时尚型消费者偏多。

区块五:企业/工厂中高级管理人员较多。外出消费的频率较高,独自一人外出消费的可能性较大。餐饮活动的驱动因素较强,且每月花费在餐饮上的费用较高,在选择商场时会特别关注主题活动和促销活动。前往项目地的意向强,社交型消费者偏多。

区块六:一般职员多,从事居民服务和其他服务的人员多,住房拥有率高,享乐型和实惠型消费者较多。较常和对象/配偶外出消费,私家车出行比例较高。餐饮活动的驱动因素较强,且每月在餐饮、休闲娱乐和大卖场上的花费也较高。在选择商场时会特别关注主题活动和促销活动以及安全秩序管理,喜欢去人气旺、气氛好的商场。【3】

6.1.3 消费者的住房情况及私家车拥有情况

家庭经济状况: 调研样本中,一般工薪阶层居多,一半人群拥有私家车和自购房。本次调研样本的家庭月收入多集中在 6001-8000 元(41.9%),工薪层近半,8001-12000 元的中档收入占比近 1/3;超一半的(53.5%)被调研对象拥有私家车,略低于北京市平均水平;超一半(53.5%)样本拥有自购房产。

6.1.4 消费行为特征

消费者光顾商场的频率较高,达到了平均每月 5 次左右(即每周 1-2 次);而且高频消费群体集中在 18-24 岁的年轻群体以及 40-50 岁有一定消费基础的中年阶层(每月接近6 次);项目周边消费者外出消费的核心驱动因素为购物活动(59.6%),地块 1 的居民尤为明显(73.1%),其次为大卖场购物(19.8%),地块 3 高于其它(30.1%);从月均消费金额来看,购物金额也相应最高(1260.5 元/月);其次为餐饮消费(956.7元/月),5、6 地块高于其它(1100 元以上),1 地块偏低(587 元)。

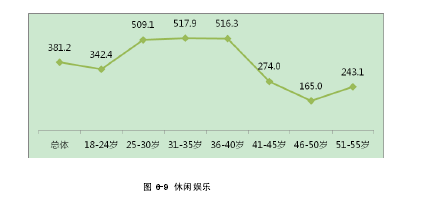

从各年龄段来看,30-50 岁消费者的大卖场消费活动比其他年龄段更加旺盛,而休闲娱乐消费的主力军为 25-40 岁群体,月均消费超过 500 元。

6.1.5 消费者的媒体习惯偏好【4】

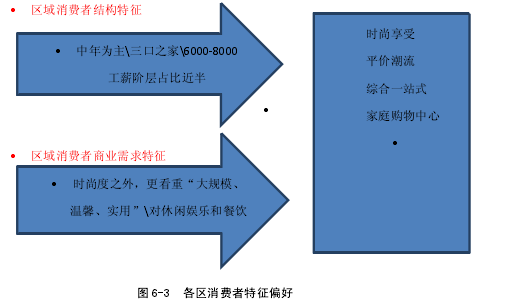

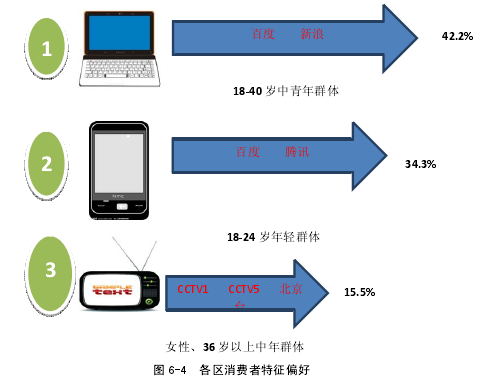

1、媒体类型偏好三大媒体类型为主-网络比例最大,电视次之,再是手机。42.4%的人群认为网络是自己最主要接触的媒体,其次为电视(34.3%)和手机(15.5%);女性接触电视比男性多,男性接触报纸比女性多;分年龄段看,网络人群 18-40 岁等中青年群体明显较多;手机人群 18-24 岁年轻群体较高;电视人群 36 岁以上中年人群较高。【5】

2、各类媒体偏好网络看百度;手机用百度、腾讯终端;电视看中央台和地方台。网络媒体以百度提及率最高(37.4%),其次为新浪(18.7%); 手机媒体多使用百度(41.2%)和腾讯(17.6%);电视媒体多关注中央 1 台(24.8%)和北京卫视(18.6%)。

6.2 A 区域型购物中心消费行为习惯研究

6.2.1 消费动机及商业选择偏好

消费动机及金额: 主要消费动机为购物活动,大卖场购物和餐饮活动次之;月均消费金额仍以购物、餐饮居高。整体来看,消费者外出消费的核心驱动因素为购物活动,其次为大卖场购物;作为核心驱动要素购物活动占比 59.6%,其次为大卖场购物占比 19.8%,再次为餐饮活动 15.5%,最后为休闲娱乐活动 5.2%。次要驱动因素中餐饮活动占比 33.1%,购物活动占比 27.4%,大卖场购物占比 24.3%,休闲娱乐活动 16.1%。

不同年龄阶层消费者消费特点:40 岁以下群体倾向于休闲娱乐消费,30 岁以上群体倾向于大卖场消费。从各年龄段来看,30-50 岁消费者的大卖场消费活动比其他年龄段更加旺盛;而休闲娱乐消费的主力军为 25-40 岁群体,月均消费超过 500 元。【6】

从月均消费金额来看,购物活动金额也相应最高,平均为 1260.5 元/月;其次为餐饮消费,为 956.7 元。

1、主要项目的消费群体关键特征亿客隆万丰购物中心:男性偏多;收入一般;已婚过半;有子女家庭最多;低学历较多;私家车拥有率最低。翠微百货:男女比例较平均;收入较高;已婚过半;有子女家庭最少;学历最高;私家车拥有率一般。华联商厦:男性比例略高;收入最高;已婚最多;年龄最大;学历较高;私家车拥有比例最高;华堂商场:女性占比最高;收入一般;已婚较多;学历最低;私家车拥有率一般。【7】

2、消费者商业选择偏好亿客隆万丰购物中心档次:中档偏低。优势:区域优势显着(交通);商业气氛优势(人气旺,氛围好)。劣势:服务(服务差)、环境(东西摆放杂乱、环境差)。消费者特征:男性偏多;收入一般;已婚过半;有子女家庭最多;低学历较多;私家车拥有率最低。

翠微百货档次:中高档。优势:环境优势(干净整齐),交通优势。 劣势:价格(消费偏高)、促销活动、商品种类(不齐全、品牌少)。 消费者特征:男女比例较平均;收入较高;已婚过半;有子女家庭最少;学历最高;私家车拥有率一般。

华联商厦档次:中档偏高。优势:促销活动(打折多、价格合理)、交通优势。劣势:价格(消费偏高)、促销活动、商品种类(品牌少)。消费者特征:男性比例略高;收入最高;已婚最多;年龄最大;学历较高;私家车拥有比例最高华堂商场档次:中档。优势:商业氛围(环境好、人气旺)。劣势:品牌劣势(不齐全、品牌少)、价格劣势(高消费)。消费者特征:女性占比最高;收入一般;已婚较多;学历最低;私家车拥有率一般。

6.2.2 使用的交通工具及消费时段

以公交车为主(42.7%),可忍受时间为 44.4 分钟;其次为私家车。项目周边消费者多选择家人/孩子以及朋友/同学作为消费陪伴,占比分别为 29.5%和 22.8% ;女性、年轻群体(18-24 岁)更倾向于与朋友和同学一起购物;30 岁以上消费群体选择家庭对象的比例明显偏高。

项目周边消费者基本集中选择在周末和节假日白天到商场消费,占比达 55.6%,其次会选择周末和节假日晚上去商场消费(22.2%);男性消费者在周末或节假日晚上消费的比例(26.8%)同女性(17.6%)相比明显偏高;总体来说,项目周边消费者会选择在周末/节假日外出,工作日外出频率低。

6.2.3 主要消费类型

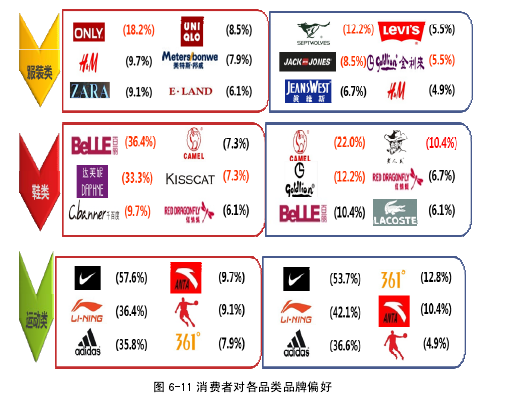

购物类品牌偏好结论:运动类男女无大区别;服饰、鞋类男女略显差异;服饰以休闲、时尚为主力潮流 ;鞋类一二线品牌并存。最经常消费的是服装、鞋及运动类品牌。【8】

1、消费者业态品牌偏好小结-购物偏好风格: 整体以休闲服饰(51%)为主。男性(18.9%)消费者对正装类的倾向明显高于女性(8.5%),对运动类服饰(12.2%)的偏好也较女性(4.2%)强;而女性消费者更偏爱时尚、快时尚服饰。偏好品牌:运动类男女无大区别。服饰、鞋类男女略显差异;服饰以休闲、时尚为主力潮流 ;鞋类一二线品牌并存。消费金额:服鞋消费客单价在 450-520元之间,外套偏高。高收入群体的鞋服客单价较低收入群体要高。

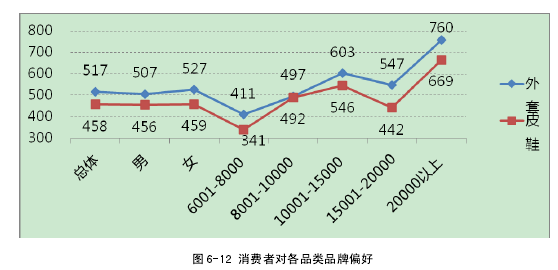

(1)购物类消费客单价外套消费高于皮鞋,高收入群体消费高于低收入群体。以春秋外套和皮鞋为例,整体来看,平均消费客单价在 450-520 元之间,外套偏高;从收入段来看,外套消费高客单价和鞋类高客单价均集中在 20000 以上家庭月收群体中。

(2)服鞋消费客单价(元)【9】

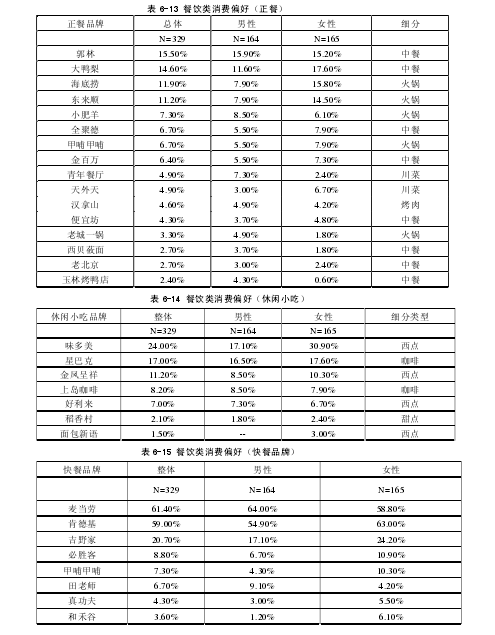

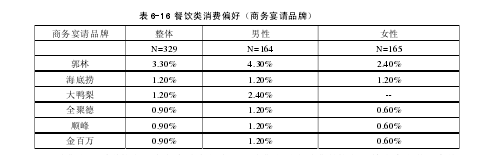

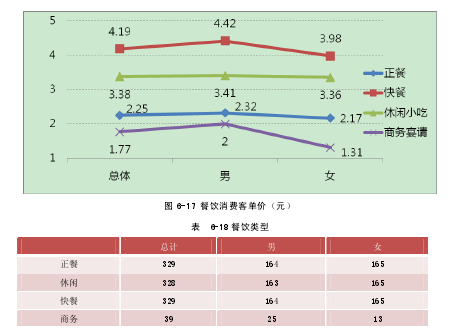

2、 消费者业态品牌偏好小结-餐饮(1)偏好类型:快餐(4.19 次/月)和休闲小吃(3.38 次/月)频次偏高,商务宴请(1.77 次/月)提及率整体偏低。

(2)偏好品牌:正餐-中餐和火锅类(全聚德、海底捞等)。休闲-西点和咖啡(星巴克、好利来等)。快餐品牌为麦当劳、肯德基、吉野家、必胜客等洋快餐。

(3)消费金额:正餐客单价最高(126 元),休闲小吃、快餐和商务宴请的客单价在50 元左右。

(4)餐饮类消费偏好: 正餐更爱中餐和火锅;休闲小吃多选择西点和咖啡。从品牌细分类型可以看出,整体上消费者钟爱的正餐品牌多为中餐和火锅类(全聚德、海底捞等);而休闲小吃择更多消费西点和咖啡(星巴克、好利来等);其中,女性品牌集中度高,男性喜好则较为分散。【10】

消费者更爱洋快餐,商务宴请市场有限。消费者最常消费的快餐品牌为麦当劳、肯德基、吉野家、必胜客等洋快餐;前两者优势明显;商务宴请类消费接触较少,提及比例很少,提及品牌也较少。餐饮类消费金额及频率: 快餐和休闲小吃频次偏高,女性在休闲小吃和快餐类上的花费较男性高。

(5)各类餐饮消费频率(次/月)【11】

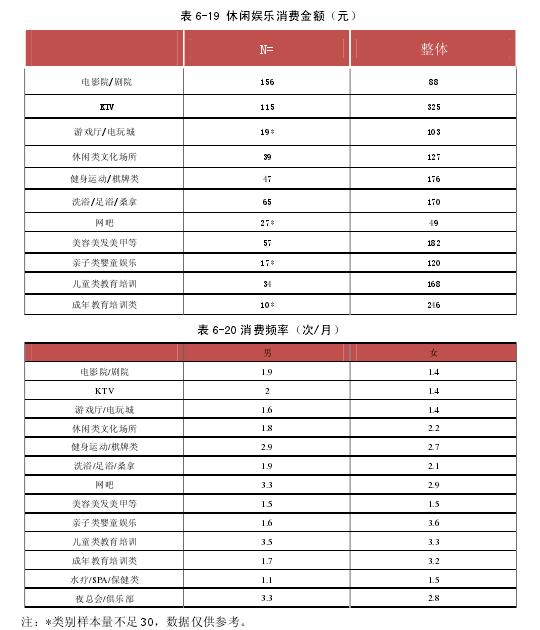

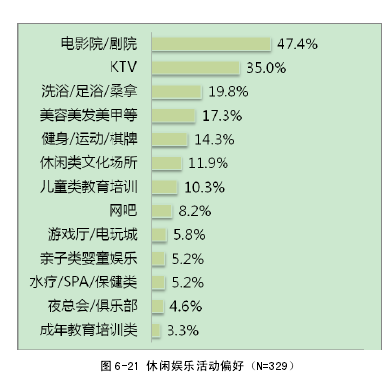

3、消费者业态品牌偏好小结-休闲娱乐(1)偏好类型消费者仍然偏好传统的电影(47.4%)/KTV(35.0%)两类休闲娱乐方式,且明显高于其它类别。消费金额:各类活动消费客单价都较高,除电影院外,其余各项消费客单价都在百元以上,其中,K 歌客单价最高(超 300 元)消费频率:大部分娱乐类型消费频率在每 2-3 周一次,儿童培训类最高(每月 3.4 次),水疗/SPA/保健类最低(每月 1.4 次)。休闲娱乐类消费金额及频率: K 歌消费金额最高;大部分娱乐类型消费频率在每 2-3 周一次【12】

电影和 K 歌仍是大众娱乐主题,男性爱享受,女性爱美丽。整体看,消费者仍然偏好传统的电影(47.4%)/KTV(35.0%)两类休闲娱乐方式,且明显高于其它类别; 18-24 岁消费者更喜欢 K 歌和看电影;31-35 岁更喜欢儿童类教育培训;女性比男性更喜欢休闲、美容和保健。【13-14】

4、消费者业态品牌偏好小结-亲子

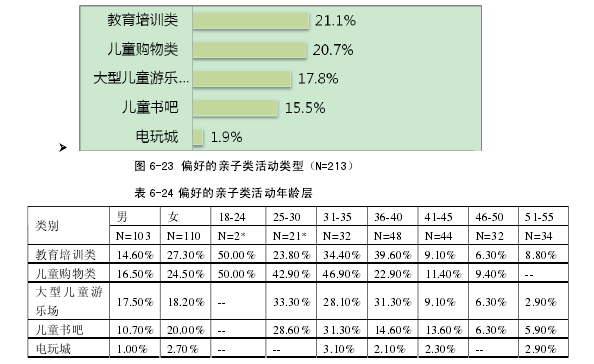

(1)偏好类型:

教育培训类(21.1%)和购物类(20.7%)是最受偏好的亲子类活动类型;其次为游乐场(17.8%)和儿童书吧(15.5%),妈妈参与度更高。

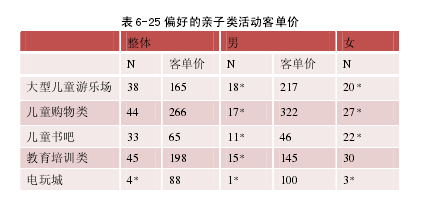

(2)消费金额:

购物类客单价最高(266 元);其次为培训类(198 元)和大型儿童游乐场(165 元),书吧和电玩城的客单价在百元以下。

(3)消费频率:

培训类基本上每周 1-2 次左右(3.8 次/月),在各类亲子类活动中频率最高。大型儿童游乐场的频率最低,为 2.1 次/月,平均每两周一次。

亲子类消费偏好: 教育培训和购物类最受欢迎,其次为游乐场和书吧。整体来看,在有子女的家庭中(总计有子女样本为 213 个),教育培训类和购物类是最偏好的亲子类活动类型;其次为游乐场和儿童书吧;从性别来看,各类活动均是妈妈参与度更高,其中购物类和培训类消费更为明显;随着家长年龄段的递增,培训类消费比例增大,其中,36-40 岁高于其他各年龄段。【15】

(4)业态品牌偏好亲子类消费频率及金额: 购物类客单价最高;培训类消费频率最高 。客单价方面:购物类最高(266 元);其次为培训类(198 元)和大型儿童游乐场(165 元)。 消费频率方面:

培训类基本上每周 1-2 次左右,在各类亲子类活动中频率最高。

(5)各项亲子类活动消费客单价(元)【16】

6.3 A 区域型购物中心附近消费者项目需求及期望

6.3.1 对地块熟悉度

消费者对项目地块位置的熟悉程度尚可,比较了解和完全了解的人群占比过 2/3(67.8%);熟悉度处在比较了解和一般之间。项目前往意向度较高,前景较好。可能前往的频率大概在每周 1 次左右,与平时逛商场的频率相比略低,有一定提升空间。

6.3.2 对项目整体档次的需求

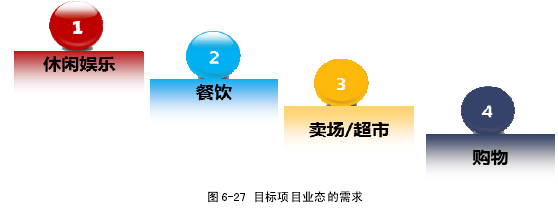

对档次期待为(中档-中高档之间); 随着家庭月收入的升高,对档次的期待呈略微上升趋势,整体来看与翠微的档次对比相似。按照需求程度,休闲娱乐居首,餐饮、卖场/超市其次,购物需求相对不足。

6.3.3 对项目业态、品牌的需求

购物类:男性-运动类、户外类服牌、休闲、商务鞋牌;女性-时尚、运动类服牌、时尚鞋牌 。

餐饮类:火锅、自助餐、传统中式最受欢迎;男性-中餐,女性-休闲餐饮;川菜、北京菜最受欢迎;餐饮品牌更爱火锅类和一线洋快餐品牌(海底捞、肯德基)。

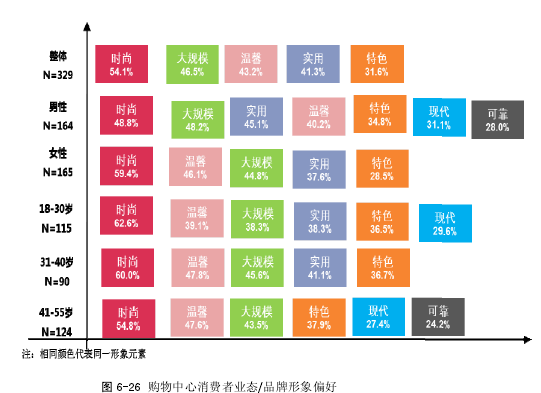

休闲娱乐类:影院、KTV 仍是首选,健身运动/棋牌、休闲文化场所值得关注。6.3.4 对项目形象的需求对项目形象的期待“时尚”(54.1%)、“大规模”(46.5%)“温馨”(43.2%) ;其中 18-30岁段消费者对“现代”较为关注; 41-55 岁段消费者对“可靠”较为关注。

6.4 A 购物中心消费者业态/品牌偏好【17】

对目标项目业态的需求: 休闲娱乐居首,餐饮、卖场/超市其次,购物相对不足【18】

6.4.1 购物类业种需求

超市、服饰、体育用品类需求最强;分不同性别的需求差异较大。购物类各细分业种的需求中,超市/卖场类(包括精品超市)仍居首位,其次为服装品牌店,而且快时尚服装店也有较大提及,需要关注;对于保健药品、黄金珠宝等小众、非日常类别需求不足;男性比女性更希望有电器连锁和数码产品店;而女性更希望拥有化妆品专柜。【19】

购物类(服装)品牌需求整体来看,一线运动品牌(耐克、阿迪达斯等)、休闲户外类品牌(TOREAD、JACK&JONES、LEVI'S)需求最多;其中,男性更偏好运动类、户外类;女性更偏好时尚类、运动类。

1、购物类品牌偏好---服装类【20】

2、购物类(鞋类)品牌需求: 男性更爱休闲、商务鞋牌;女性更爱时尚鞋牌 。整体来看,骆驼、达芙妮、百丽等时尚的一二线品牌偏好较显着,且以女性需求为主;男性更钟爱休闲、商务类品牌,如骆驼、皮尔卡丹等,运动类品牌的偏好也明显多于女性。【21】

6.4.2 卖场/超市类型需求

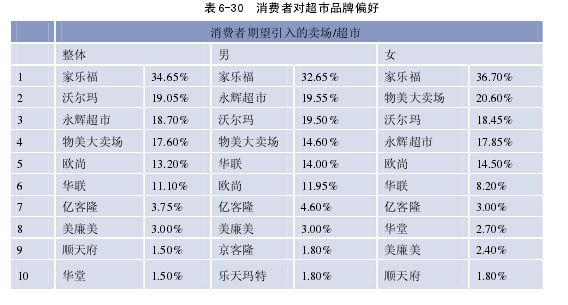

家乐福最受欢迎,永辉和沃尔玛次之。从卖场/超市类型来看,消费者最期望购物中心引入的超市是家乐福、永辉超市和沃尔玛;其次希望引入的是欧尚和物美大卖场等。 从性别角度看,男女对各大超市的亲睐程度基本相当,没有太大的区别。【22】

6.4.3 餐饮类型需求

火锅、自助餐、传统中式最受欢迎;此外,男性更爱中餐,女性更爱休闲餐饮。从餐饮类型来看,整体上对火锅、自助餐和传统中式需求最为强烈;酒吧需求明显不足(以女性为主导);从性别角度看,男性更偏好传统中式餐饮,女性更偏好美食广场和面包房等休闲食品。【23】

6.4.4 菜系类型及品牌需求

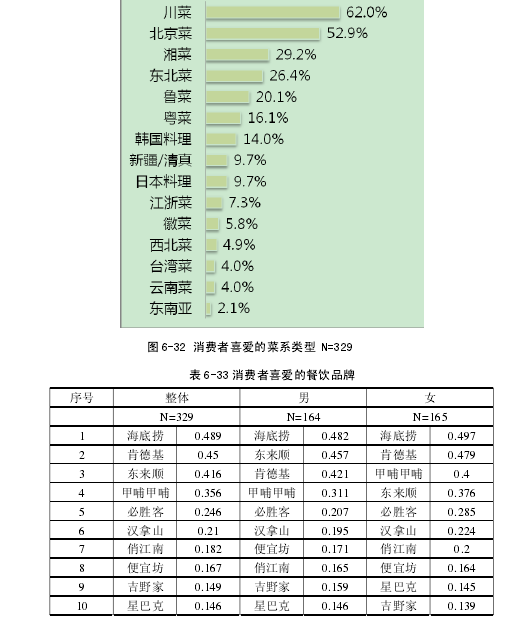

川菜、北京菜最受欢迎,湘菜其后;餐饮品牌更爱火锅类和一线洋快餐品牌(海底捞、肯德基)。整体来看,消费者偏好的菜系类型为川菜(62%)、北京菜(52.9%);其次为湘菜东北菜等; 从品牌偏好看,火锅品牌类(海底捞)居首;其次为洋快餐类品牌(肯德基)。【24】

6.4.5 休闲娱乐类需求

影院、KTV 仍是首选,健身运动/棋牌、休闲文化场所值得关注。整体来看,影院、KTV作为大众休闲娱乐类型,仍是首选;健身运动/棋牌和休闲文化场所紧随其后,值得关注;从性别角度看,运动健身、休闲文化类需求多集中在男性。【25】