第四章WN电力财务风险评价

一、WN电力概况

WN公司属于电力行业,为火力发电类上市公司,经营范围包括:电力、节能及相关项目投资经营,与电力建设相关的原材料开发、参与房地产经营,高新技术和出口创汇项目的开发、投资和经营;矿产品、农副产品、化工原料及产品(不含危险品)销售。WN电力在深圳证券交易所所属行业电力、煤气及水的生产和供应业挂牌上市,标准行业市值排名29位,营业收入排名23位。

WN电力作为火电类上市公司,近年火电行业整体经营业绩不容乐观,呈现出“高收入,低利润,亏损严重”的特点,主要是因为煤炭价格高位上行,财务费用上升,劳动力成本上升等原因。

2011年全国电力供需总体偏紧,发电量大幅度减少,财务费用不断上涨,煤炭成本不断攀升,电力企业电力业务板块亏损严重。WN电力2011年亏损9082万元,毛利率低至0.42%,并且财务费用增长83.72%,企业资产负债率达到66.75%。

2012年是公司“十二五”发展承上启下的关键之年,电力行业机遇与压力并存,公司认真履行职责,完善公司治理体系,督促管理层努力夯实安全生产基础,不断加快项目开发建设,持续提升精细化管理水平,公司建设和经营取得显著成果。WN电力2012年获利3.76亿元,毛利率增长至10.2%,但资产负债率仍然高位运行,达67.03%,财务费用增长115.72%,主要是因为2012年本公司的子公司两台60万等级机组在3月、6月竣工相关的借款费用停止资本化,以及某子公司规模扩张致使本期借款规模增加。

二、财务风险评价指标体系的选择

(一)评价指标的选择原则

企业财务风险的评价是指,在了解企业财务状况及经营成果的基础上,选择合适的财务风险指标,对企业的财务风险进行评价和分析,通过实际值与设定的财务风险标准值对比,来判断企业是否存在潜在的财务风险。通过评价结果,结合企业的实际现状,对财务风险的管理提出一些合理化建议,防范和控制财务风险,降低财务风险对企业的造成的损失。

在财务风险评价中,财务风险评价指标是财务风险评价的基础,对评价结果的准确性有重要的影响,因此,在选择财务风险评价指标时,应当遵循以下几个原则:

1、预见性原则

预见性原则即通过选取的财务指标,可以反映企业的财务状况、经营成果等,可以预见企业是否存在潜在的财务危机。对于选取的指标,可以预测出企业财务状况及经营成果的变动趋势,指标取值的变化范围,在一定范围内,企业的生产经营稳定,超出预见范围,则可能存在潜在的财务风险。

2、灵敏性原则

灵敏性是指选择的财务评价指标,可以敏捷的对企业的财务风险进行反映。

在灵敏性原则基础上,改变财务风险评价系统的变量或控制参数,对企业的资源进行分配调控,就能够控制企业财务状况的异常变动,使变动保持在合理的区间范围之内。

3、相关性原则

相关性是指选取的各个财务风险评价指标之间,要具有一定的关联性,能够通过相互之间的关系,综合的反映企业的财务风险状况。既要包含静态指标,也要包含动态指标;同时还要注意指标要能够反映企业的盈利能力、偿债能力、营运能力及成长能力等各方面的状况。

4、稳定性原则

稳定性是指财务风险评价指标本身应该具有稳定性,不会因为自身的变动而导致指标值大幅度变化,而误认为是由于存在潜在的企业财务风险导致的。因此,指标只有在较长经营周期内保持稳定,才能对风险进行预警。

(二)财务风险评价指标

企业财务风险分析指标要保证产生财务风险的经营领域都纳入考察范围,因此本文从四个方面分析,即盈利能力、偿债能力、营运能力和发展能力。盈利能力可以考察经营环节存在的问题,偿债能力考察企业的持续经营能力和风险,营运能力考察企业在经营差距及原因,发展能力考察企业的发展趋势,判断其经营决策和财务决策是否存在风险。这四个方面即包括静态指标又包括动态指标,可以全面反映企业的财务状况和经营成果,判断企业是否存在财务危机。

鉴于本文选择这四个方面为研究对象,本文在选择四个方面的具体财务指标时,以1999年财政部、国家经济贸易委员会、人事部、国家发展计划委员会等机构联合印发的《国有资本金绩效评价指标体系》[55]为依据,该绩效评价指标体系包含四个方面的主要内容,即财务效益状况、资产运营状况、偿债能力状况和发展能力状况,对这四项基本内容用32个指标来表现,既包括财务指标,也包括非财务指标,详细组成如表4-1所示:

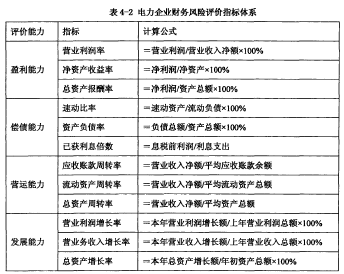

以表4-1所述的指标体系为依据,本文在构建财务风险评价指标体系时,从盈利能力、营运能力、偿债能力和发展能力四个角度,在选取财务风险指标时既要全面又要相互补充,同时也要避免重复。这样就需要在每个预警模块中选取最有代表性的几个指标,形成财务风险评价指标体系。综合考虑财务风险评价指标体系的选择原则、电力行业特点以及电力企业财务风险评价的要求,本文中选取了 12个财务指标,分别对盈利能力、偿债能力、营运能力和发展能力四个方面进行反映,对WN电力企业的财务风险进行评价,如表4-2所示:

盈利能力是指企业在一定时期内获取利润的能力,也是企业资金或资本的增长能力,通常表现为一定时期内企业收益数额的多少及其水平的高低。对于经营者来讲,通过对盈利能力的分析,可以发现经营管理环节出现的问题。衡量盈利能力主要指标有:营业毛利率、营业净利润率、营业成本利润率、营业成本费用利润率、净资产收益率、净资产收益率每股收益、股票获利率、总资产报酬率。

本文选择的为营业净利润率、净资产收益率和总资产收益率。

偿债能力是指企业支付现金的能力、偿还本身所欠债务的能力,包括短期偿债能力和长期偿债能力,也是反应企业财务状况和营运能力的标志。通过对偿债能力的分析,可以考察企业持续经营的能力和风险,有助于对企业未来收益进行预测。衡量偿债能力的指标主要包括:流动比率、速动比率、营运资金、现金比率、资产负债比率、负债权益比率、已获利息倍数和债务与有形净值比率等,本文选择的为速动比率、资产负债率和已获利息倍数。

营运能力是指企业的经营运行的管理能力,反映企业对经济资源的管理能力、资产运作效率额高低、各项资产获得利润的能力,反映企业经营管理、资金利用的能力。对营运能力进行评价,有助于正确引导企业经营行为,帮助企业寻找经营差距及产生的根本原因,促进企业加强各项资产的管理和提高经济效益,并为国家宏观经济政策的制度及投资者、相关利益人的决策提供依据。衡量企业营运能力的指标主要包括:流动资产周转率、存货周转率、应收账款周转率、固定资产周转率、总资产周转率等。本文选择的为流动资产周转率、应收账款周转率和总资产周转率。

发展能力是指企业扩大规模、增强实力的能力,反映企业未来的发展,通过将各项财务指标与历史财务数据相比较,判断企业的发展趋势,预测企业的发展状况。分析发展能力,有利于经营者发现影响企业未来发展的关键因素,以采取正确的经营策略和财务策略。衡量发展能力的指标主要包括:营业收入增长率、营业利润增长率、净利润增长率、总资产增长率、股东权益增长率、股利增长率等。本文选择的为营业收入增长率、净利润增长率和资产增长率。

专家评价指标,即非财务指标,在本文中,没有选择,由于这些指标没有确定的数量关系,其得分值需要通过专家打分确定,存在很多主观因素的影响,可能会导致最后评价结果不准确。通过搜集多位专家意见可以降低主观因素的影响,但是,由于本文研究时间、研究资源的限制,未能实现,这也是本文有待改进的地方。

(三)财务风险评价指标规范化

按照《国民经济行业分类》,电力行业属于D门类(电力、燃气及水的生产和供应业)下属的44大类(电力、热力的生产和供应业),电力行业包括发电和电网两个子行业,发电又可以分为火电、水电、核电和其他能源发电,而WN电力属于火电发电类上市公司,所以,本文中评价指标的规范化以《企业绩效评价标准值》中火电发电业全行业的数值为计算依据,将个指标值进行标准化,得出的分值越高,说明该指标表现越优异,得分值越低,说明该指标可能引发财务风险。

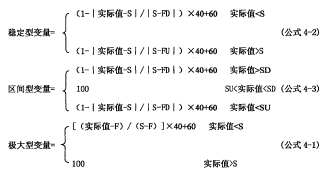

对单项指标进行标准化打分时,采用功效系数法,为百分制。在本文中,依据各指标的性质,可以将12个财务风险评级指标分为三类,即稳定型变量和区间型变量、极大型变量。

稳定型变量是存在某一个最合适的点,当指标变量处于该点,说明企业财务状况最好,比如流动比率、速动比率等。区间型变量是指当变量的数值处于某一合适的区间时,表明企业的财务状况最好,比如资产负债率、现金流动负债比率等。极大型变量是指变量的数值越大,表明企业的财务状况越好的变量,比如营业利润率、净资产收益率、应收账款周转率、总资产增长率等。

根据三种不同类型指标的特点,利用功效系数法,对个指标值进行标准化,计算公式如公式4-1、4-2和4-3所示:

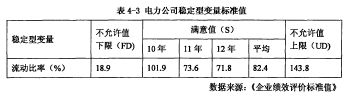

稳定型变量的满意值为2010、2011、2012年《企业绩效评价标准值》中火电发电业全行业的良好值的平均值,而不允许值上限和不允许值下限分别为2010年至2012年三年间各指标的最小和最大值。该指标类型的取值范围如表4-3所示:

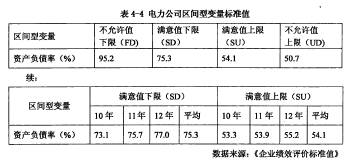

区间型变量的满意值下限,是由2010、2011、2012年《企业绩效评价标准值》中火电发电企业全行业平均值的再平均得到的;满意值上限,是由三年全行业优秀值的平均值得到的,而不允许值上限和不允许值下限分别为2010年至2012年这三年间的最小和最大值。该指标类型的取值范围表4-4所示:

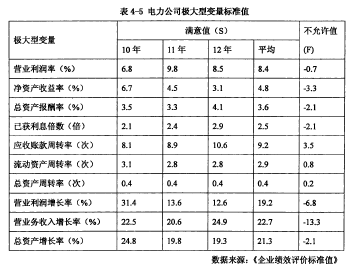

极大型变量的满意值为2010、2011、2012年《企业绩效评价标准值》中火电发电业全行业的良好值的平均值;不允许值为2010年至2012年三年间各指标的最小值。该指标类型的取值范围如表4-5所示:

三、财务风险评价模型构建

本文选择以层次分析法基本原理为依据构建财务风险评价模型,主要基于以下几点考虑:首先,层次分析法是定性分析与定量分析的结合,克服了定量分析单纯以高深度数学运算的缺点,也克服了定性分析的片面性的缺点,将财务专家、财务实践经验的财务工作者对案例的定性分析结果,进行定量分析,使其系统化、数量化,计算出各指标之间的数学数量关系,评价的有效分析工具,为企业的财务风险管理提供决策依据;其次,该方法修正了单纯的比率分析、比较分析的局限性缺点,层次分析法将研究对象进行系统分解、总体分析,为经济决策提供更周密的财务分析结果,使其对财务风险进行更实际的评价,有利于其做出更正确的财务风险管理策赂。

(一)建立层次结构模型

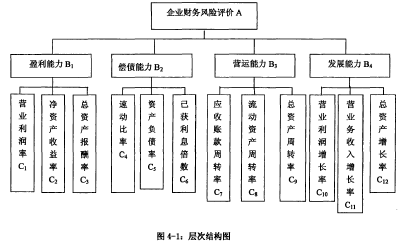

根据层次分析法的基本要求,把财务风险评价模型分成三个层次,即目标层、评价准则层、具体指标层。目标层是企业的综合财务风险状况,准则层分别为企业的盈利能力、偿债能力、营运能力、发展能力,指标层为12项具体的财务风险评价指标。层次结构如图4-1所示:

(二)运用层次分析法确定指标评价指标权重

1、构建判断矩阵

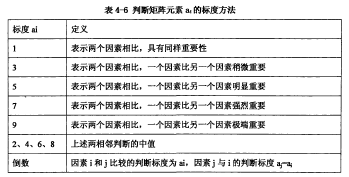

首先构造两两比较的判断矩阵,对不同指标进行比较,给出数量标度,在本文中,以Sattyl-9标度法为依据,釆用该标度法,比较不同元素之间的重要性,给予每个指标的数量标度,用比重来表示各子层指标的影响程度。1-9级标度法中,各标度的含义如表4-6所示:

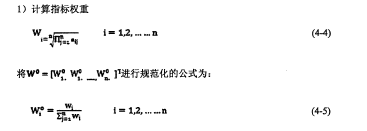

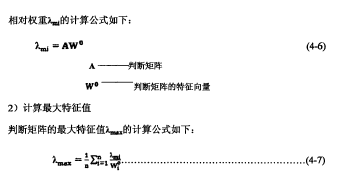

2、计算指标权重值

本文运用特尔斐(Delphi)测定法来确定各项指标的权重,计算指标权重、进行一致性验证的公式为公式44至4-9。在构建财务风险评价模型中,权重的确定最为重要,正确的确定权重之间的关系,将直接影响整个评价体系的正确性。

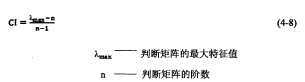

本文通过专家打分的方式,征求专家意见,对指标的重要性进行评分,得出各指标的重要程度。按照标度构建准则层及子准则层的判断矩阵,如表4-8至表4-12所示。

3)进行一致性检验

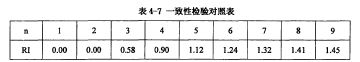

在一致性检验时,一般用CI指标,其中RI表示平均随机一致性指标,,按照一致性检验对照表,事先给定,如表4-7所示:

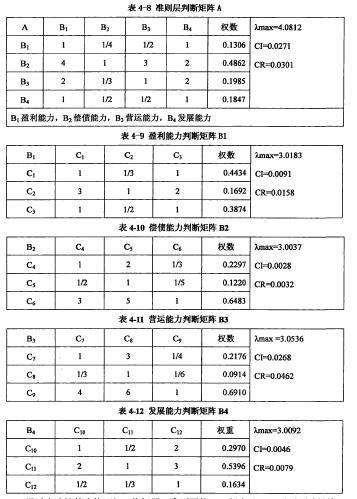

如果CR<0.1,则可认为两两对比的判断矩阵的估计基本一致,评价结果可以接受。—次性指标CI的计算公式如下:

平均随机一致性指标CR的计算公式如下:

RI——同阶平均随机一致性指标,本文的判断矩阵的构建,是釆用专家打分的方法,将专家打分的结果进行汇总,最后汇总结果见附录二,调查企业指标要素与企业财务风险的关联的表格所示。根据判断矩阵,依据公式4~4至4-9,计算各个指标的权重,并进行一致性检验。准则层、指标层的计算权重计算过程,如下表4-8至4-12所示:

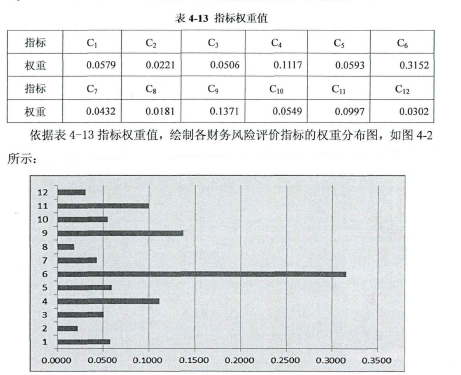

通过上述计算表格可知,指标层、准则层的CR都小于0.1,即上述判断矩阵的一致性都是可以接受的。根据以上结果可以计算各指标综合向量权重,如Ci=0.3797x0.4434 =0.1684,同理可求其他指标的权重,具体见表4-13:

由此上图分析可知,各指标对财务风险的影响程度由高到底排序分别为C6、C9、C4、Cn.C5> C,、Cio, C3、C7、C12、C2、C8,即对电力发电企业财务风险影响最大的因素分别为:已获利息倍数、总资产周转率、速动比率和营业收入增长率。

(三)构建基于层次分析法的财务风险评价模型

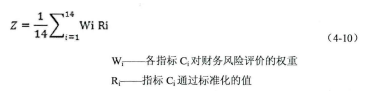

建立对财务风险综合评价的模型。由上述计算结果可以得到企业财务状况综合评价的基本模型:

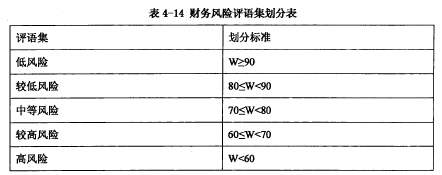

根据公式(4-10)计算出的评价综合得分,对应评语集,就可以判断企业财务风险状况,本文对于财务风险评语集的划分情况如表4-14所示:

根据上表所示,如果计算的财务风险评价综合值大于或等于90,则该企业的财务风险为“低风险”;如果评价综合值大于等于80且小于90,则该企业的财务风险为“较低风险”;如果综合评价值大于等于70且小于80,则该企业的财务风险为“中等风险”;如果综合评价值大于等于60且小于70,则该企业的财务风险为“较高风险”;如果综合评价值小于60,则该企业的财务风险为“高风险”。

四、WN电力公司财务风险评价结果分析

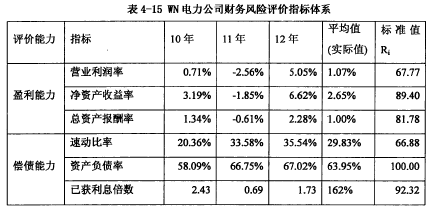

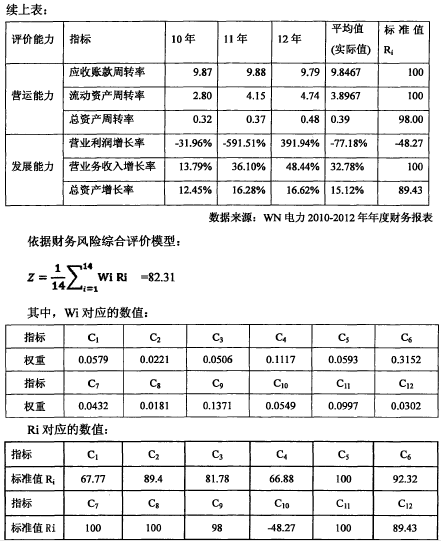

本文选择的数据为WN电力2010-2012年三年的年度财务报表数据,依据各指标的计算公式计算各个财务指标具体数值,实际值取三年的平均值,标准打分值按照三种变量指标值规范化公式(4-1)、(4-2)、(4-3)计算所得,如下表4-15所示:

根据财务风险综合评价模型公式,求得WN电力财务综合评价得分为82.13。

根据财务风险评语集划分表4-14,可知,WN电力的财务风险状况为“较低风险”。

从表4-15来看各项指标的得分情况,资产负债率、应收账款周转率、流动资产周转率、及营业收入增长率这四项指标为100分,同标准状况相比WN电力在这四方面的表现良好。而WN电力公司的营业利润率指标得分只有67.77,并且,最为异常的为营业利润增长率,其评价得分为负分,两者的主要原因都是营业利润偏低,毛利率偏低。

2010年,营业收入增加13.79%,但营业利润减少31.96%,主要是2010年煤炭价格开始大幅上涨,导致公司发电成本上升,2010年毛利率由3.53%下降为0.57%, 2011年公司实现营业收入同比增长36.10%,但利润总额亏损1.32亿,同比下降591.51%,原因可以概括为以下几点:首先,由于火电企业受燃料价格继续上涨,毛利率进一步下降,毛利率由0.57%下降为0.42%,经营形式非常严峻;其次,2011年财务费用增加1.13亿,同比增加83.72%,主要是因为100万等级发电机组投入运营,相关借款利息费用化所致;并且,2011年计提了对某子公司的长期股权投资减值,以及某子公司在建项目核准文件失效计提了减值,使资产减值损失增加。

由此可见,煤价高位上涨,电价调整严重滞后,对火电企业全行业经营影响非常严峻。经过2011年的大额亏损,公司积极调整经营战略,特别是强化电煤管理,加大燃料成本控制,优化资源配资,加强与重点煤炭企业合作,改善火电企业的经营环境,是2012年的毛利率由0.42%增长到2.53%。这些指标的打分较低,但其权重值也比较低,所以,综合对财务风险的影响稍微偏低。

虽然有几个指标严重不正常,对WN电力的的财务风险评价结果仍为“较低风险”,主要是因为相对权重较高的指标其标准化得分也比较高。比如,公司的偿债能力的已获利息倍数和速动比率,说明企业资金比较充足,不存在偿债压力;营运能力的总资产周转率得分较高,说明企业经营管理、利用资金的能力比较强。

这些权重较高的指标,得分比较高,也降低企业的财务风险。