第二章 理论基础

一、财务报表分析的基础理论

(一)信息不对称理论

约瑟夫斯蒂格利茨、乔治阿克尔洛夫和迈克尔?斯宾塞在20世纪70年代,提出了信息不对称理论,该理论认为在市场经济中,各方拥有的市场信息不完全和不对称,拥有较多信息的投资者占有优势,可在交易中获利。王志勇和吴文迪(2011) 指出在证券市场中,信息不对称有两种情况:(1)投资者之间拥有的信息不对称;(2)管理层与投资者之间的信息不对称。

George A. Akerlof (1970) 和 Joseph Eugene Stiglitz (1976)⑷均认为,信息不对称对资本市场的资源配置效率有着重大影响,为了减少信息不对称带来的低效率和消极影响,证券市场逐步建立并规范了一整套信息披露系统。信息不对称理论也对财务报表分析有着重要的指导意义:相对于外部投资者而言,公司管理层拥有信息优势,作为理性经济人,他们往往会利用各种手段将这种信息优势转换为实际利益,报表粉饰就是手段之一。

Beaver,WilliamH (1989) 指出,信息不对称理论要求我们在进行公司财务报表分析的时候,要充分获取市场信息,做好报表粉饰动机和机会分析,拨开迷雾,让财报数据的真容“重见天日”。

(二)经典研究学派

经典研究学派认为公司的内在价值是客观存在的,应该寻找一套最佳的会计核算方法,确保公司的内在价值在财务报表中得到真实反映。William AndrewPaton和Ananias Charles Littleton (1940) 认为应计制(权责发生制)会计比现金制(收付实现制)会计能够提供有关公司经营业绩的更为全面的信息,但应计制具有模糊性,在实际运用中有较强的主观性,依靠大量的假设,从而导致应计制财务报表极具复杂性和易错性,但这也为财务报表分析提供了重要的机遇。

应计制会计所依靠的大量会计估计和假设,给公司管理层以很大的操作空间,他们可能通过对会计程序的选择来影响财务报表,造成市场资源配置效率低下。因此经典研究学派认为应该对这一潜在行为制定严格的制度框架加以约束,财务报告概念框架就是这一研究的重要理论成果。这一成果受到了理论界的高度重视,各国纷纷引进并加以改进,以适应本国会计发展的需要,并且根据框架制定了相应的会计准则对重要的会计问题进行硬约束,以增加财务报表的可靠性和可比性。但准则只规定了信息披露的最低要求,不限制企业管理层提供额外的信息披露,这些额外的信息披露具有很大主观性,可以影响财务报表质量,也无法完全排除公司管理层的会计选择,更何况由于各种利益博弈,会计准则本身可能扭曲信息,所以,即使有了准则,报表信息的真实可靠性也无法确保。在此基础上,催生了财务报表第三方审计业务。

Hicks,John Richard (1946) [7]在吸收了 Lindahl 和 Fisher 关于收益的观点后,提出了经济收益的概念,认为投资者最关心的会计收益,无法真实反映公司内涵价值。会计收益是财务资本保全观,经济收益是实物资本保全观。当前,理论界开始重视经济收益的概念,会计收益也正在趋向经济学收益。但由于会计收益很大程度上依赖于相关假设和所选择的的会计政策,因此会计收益无法完全等同于经济收益。

经典研究学派的观点提示我们,在进行财务报表分析时,首先要明确报表分析特定时期的会计准则,其次要比照准则要求,对公司所选择的会计政策和会计估计进行分析,再次要提前研读审计报告,对财务报表的可靠性形成初步印象。

最后,进行财务报表分析时要更加注重对会计收益质量的全面分析,这样才能拨云见日,正确解读报表中的信息内涵。

(三)市场基础研究学派

市场基础研究学派的主要理论包括有效市场假说与资本资产定价模型(CAPM)o FamaE.F(l970) [8]和 Jensen M.C(1978)将市场有效性进行了划分:

弱式有效:认为证券价格只反映过去的历史信息,无法预测未来,因此否定了技术分析的作用,基本分析可以获取超额利润。

半强式有效:现行证券价格反映了所有可公幵获得的信息,否定了技术分析和基本分析的作用,内幕消息可以获取超额利润。

强式有效:当前股票价格反映了所有信息,包括内幕交易信息,所有方法都是无法实现超额的利润。

有效市场假说破除了 “财务报表分析万能论”,但同时产生了另一 “财务报表分析无用论”。根据众多学者的持续探讨,基本一致的看法是市场的有效性是相对的,财务分析与有效市场是一种良性互动的关系,市场异常现象的存在从经验证据上支持了这一观点。Ray Ball和Philip Brown (1968) 。通过研究会计盈余与证券价格的关系,发现财务报表分析的信息源具有多元化,影响股价的因素众多,财务报表只是众多因素之一,恰当的财务报表分析不应局限于报表数据本身,而应充分利用公司内部和外部信息源。投资者也不应该只关注公司的财务信息,也需要更加关注公司的非财务信息,比如公司生命周期、竞争战略、国家宏观经济政策。

资本资产定价模型是现代投资组合理论的主要内容,Fama.E.F和MMiller(1972) , Beaver W.H,P.Kettler, M. Scholes (1970) 揭示了证券预期回报与风险之间的关系,指出投资必要报酬率取决于以下三个要素:(1)无风险报酬率;(2)市场平均报酬率;(3)投资组合的系统风险系数0。

资本资产定价模型对财务报表分析有着重要的指导意义,该模型告诉我们,在分析财务报表时,不仅要关注公司未来的盈利能力,也要注意风险的计量和预测,例如,需要把财务风险和经营风险考虑进去。

(四)实证会计研究学派

实证会计研究学派将契约因素纳入研究范围,Watts和Zimmerman (1990) ,Healy(1985),Monsenh 和 Dovvns(1965)[i5^出管理层薪酬计划、债务契约、政治成本等都会对管理层经营决策和会计政策选择产生影响。主要研究成果有代理理论和契约成本理论。

实证会计理论表明,恰当的财务报表分析,首先要考察财务报表所处的契约环境;其次,要对报表进行深入的会计分析,比如确认关键会计政策、评价披露质量、识别危险信号;最后,需要综合利用报表附注、现金流量表及其他相关信息源,尝试多种分析方法,消除会计信息失真。

二、战略管理的基础理论

(一)PEST分析理论

PEST分析法有四大因素:政治因素、经济因素、技术因素和社会因素。

1、政治因素:影响企业经营活动的政治力量以及相关法律法规,包括政局稳定状况、所在国执政党的基本政策及这些政策的连续性和稳定性,如行业政策、税收政策、环保政策、政府补贴政策等。

2、经济因素:指一个国家的经济制度、经济结构、产业布局、经济发展水平和经济走势等。包括宏观经济周期、利率水平、通货膨胀、失业率、居民可支配收入水平、汇率、市场机制、市场需求等。

3、技术因素:指那些引起革命性变革的发明,以及与企业生产活动密切相关的新技术、新工艺、新材料的出现、发展趋势和运用前景。考察因素有:政府对技术的支持力度、技术的最新发展、技术的发展重点、专利保护情况、技术的辉化过程、技术所能带来的效率的提高等。

4、社会因素:主要包括社会文化、社会习俗、社会道德观念、社会公众价值观、人口统计特征等。

(二)生命周期理论

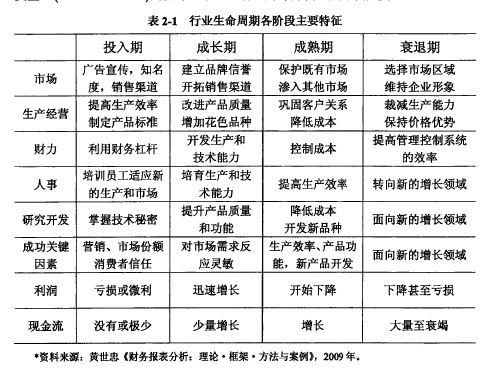

Vernon, Raymond (1979)提出了产品生命周期理论,一般指从行业的产生、发展、成熟直到衰败而退出市场的整个过程,可以简单地理解为“从摇篮到坟墓”(Cradle-to-Grave)的整个过程。一般可以分为以下四个阶段:【表2.1】

1、投入期:诞生阶段和初建时期,市场需求小,各项费用高,销售收入较低,经营风险和产品风险高。

2、成长期:市场需求增加,新厂商增多,出现低质、低价的激烈竞争,企业对产品品牌效应的构建更加迫切。

3、成熟期:出现少数大厂商垄断市场的情况,市场竞争更加依靠非价格手段,如产品质量、产品性能和客户服务。成熟阶段后期,行业增速放缓,甚至出现下滑的现象。

4、衰退期:市场需求逐渐减少,产品销量降低,厂商数目减少,利润下降,行业资金出现转移现象,厂商逐渐退出,行业瓦解速度加快。

(三)波特五力模型

波特的五力模型,即“五力理论”,由哈佛大学迈克尔?波特(Michael E.Porter,1985) 教授提出,旨在分析该行业的平均盈利水平。五大力量具体为:

1、现有企业间的竞争:受行业增长率、产品的独特性和转换成本、规模经济和学习成本、竞争者的集中和均衡、固定成本与变动成本的比率、剩余生产能力和退出障碍等因素的影响。

2、新进入企业的威胁:受到规模经济、先行优势、分销渠道和关系网的进入、法律障碍等因素的影响。

3、替代品的威胁:替代品可能会以更低的价格进入市场,从而对现有企业形成压力,现有企业往往采取抱团取暖的做法予以抵制。

4、产品买方的议价能力:受到两个因素的影响,一是买方对价格的敏感性,一是买方在交易中的交易地位,而交易地位取决于各方不与对方进行交易所付出的成本。

5、供应商的议价能力:供应商在市场竞争中的地位往往取决于产品核心竞争力、产品可替代性、价格优势、产品质量、供应商数目等。

三、哈佛分析框架

哈佛大学佩普(K.GPalepu)、希利(P.M.healy)和伯纳德(V.L.Bemard)在《运用财务报表进行企业分析与评估》—书中提出了哈佛分析框架。相比传统财务报表分析,单纯的从报表到数据,从数据到报表的分析思路,哈佛分析框架创造性的将战略分析和财务分析结合到一起,融定量分析和定性分析于一体。

战略分析:战略分析是哈佛分析框架的逻辑起点,围绕该公司的价值创造能力,找出影响盈利能力和重大风险的主要因素,对公司当前业绩的可持续性进行评估,并对未来业绩做出合理预测。会计分析:在战略分析基础上,辨认公司执行的关键会计政策、评估会计政策弹性、评价信息披露质量,识别危险信号,消除会计信息失真。财务分析:搜集公司财务数据,综合运用趋势分析法和比率分析法,对公司当前和过去的业绩开展评价和分析。前景分析:以历史数据为基础,在战略分析、会计分析和财务分析的前提下,对公司的未来进行前瞻性预测,为战略决策者提供决策支持,实现“决策有用”。