1 绪 论

1.1 研究背景及问题提出

1.1.1 研究背景

P2P 是 Peer-to-Peer lending 的英文简称,中文译做:网络借贷,是指个人通过有资质的第三方互联网平台做为中介,进行资金借贷双方的匹配,借款人发放借款标,投资人进行竞标向借款人放贷的行为。

P2P 网络借贷目前常常被认为是基于互联网技术的借贷,但其实互联网技术只是实现 P2P 借贷的技术手段,并不是真正意义上的 P2P 网络借贷。真正的 P2P应该是一种理念和方式的创新,是一种基于互联网思想的金融,技术只是支撑,用技术实现个体与个体之间的信息互通,资源共享,资金流动。所以阿里小贷和银行采用的远程互联网审贷模式虽然也是一种“网络借贷”,采用的交易结构是一个机构对多个个体的形式,更适合称之为“网络技术借贷”,与 P2P 借贷中所呈现的互联网金融思想是不同的,即互联网金融和金融互联网的区别,搞清楚两者的区别有助于我们在研究中更为精准。

虽然目前与传统金融行业相比 P2P 总体市场规模不大,但年增长速度却不容小觑。央行副行长刘士余在《清华金融评论》2014 年 2 月刊《秉承包容与创新的理念正确处理互联网金融发展与监管的关系》中对国内 2013 年 P2P 平台数据进行了披露:截至 2013 年 12 月 31 日,全国范围内活跃的 P2P 网络借贷平台已超过 350 家,累计交易额超过 600 亿元。在非 P2P 的网络小额贷款方面,截至2013 年 12 月 31 日,阿里金融旗下三家小额贷款公司累计发放贷款已达 1500 亿元,累计客户数超过 65 万家,贷款余额超过 125 亿元。

在旺盛的民间资本投资需求、传统金融机构贷款仍偏向于大中企业、小微企业或个体工商难以符合传统金融机构的贷款要求、当前股市投资功能弱、房产前景不明朗等微观因素下,随着互联网金融的崛起,互联网客户端使用的成熟及惯性和 P2P 网络借贷方便、便捷、受众广的特点,P2P 网络借贷有着存在的必要及壮大的需求。同时,P2P 作为完善金融体系、填补信贷空缺的中介平台,是金融信贷市场健康发展的必然趋势。2011 年 11 月人民银行重申了民间借贷的合法性,并呼吁阳光化发展民间借贷。但是由于网贷行业的“三无”现象:无准入门槛、无行业标准、无监管机构,整个 P2P 网络借贷行业缺乏一个完整的风险管理体系,暴露出很多的风险,也引来大众的质疑:非法集资、高利贷、庞氏骗局,频繁爆发的网贷平台公司跑路事件也让 P2P 陷入了信誉危机。因此,做好 P2P 网络借贷的风险管理迫在眉睫。在金融领域经过 30 多年的发展后,金融风险管理的理论、方法、技术都已经比较成熟,也为构建 P2P 网络借贷平台的风险管理体系打下良好的基础。

1.1.2 问题提出

P2P 做为完善金融体系、填补信贷空缺,是金融信贷市场健康发展的必然趋势。2011 年 11 月人民银行重申了民间借贷的合法性,并呼吁阳光化发展民间借贷。在大环境对 P2P 行业规模发展提出要求之际,风险控制是当务之急,做好风险管理体系的顶层设计,掌握风险特征和变动趋势,才能防范和化解风险。在当前 P2P 行业发展时间短、规模增速大、风控技术弱的情况下,如何借鉴国外的风险管理措施及国内成熟金融机构的风险管理体系,建立适合我国 P2P 的风险管理体系是本文的研究方向。

1.2 研究目的及意义

1.2.1 研究目的

相比银行、保险、信托、证券等相对成熟的金融机构来说,P2P 的出现作为一种新的金融创新模式,补充了互联网金融时代下的金融手段,弥补了中小企业融资难的缺口,缓解了难以满足民间资本增值保值需求的困难,所引发的长尾效应引起了社会的高度关注,但 P2P 网络借贷平台的风险管理和防控措施却处在空白阶段,本文的研究目的即为了规范 P2P 网络借贷的操作模式,也为了引导 P2P网络借贷的健康发展,同时使 P2P 网络借贷能成为一项长期的金融模式存在。

1.2.2 研究意义

(1)理论意义

P2P 网络借贷作为一门新型的金融创新,集金融理论、电子商务、信息技术于一体的综合应用,在这个创新金融时代创造着很多的第一次,与传统的金融风险管理即有共性之处,但又有不同。金融创新和风险管理存在着一种正向博弈的关系(任伟、唐丽丽,2008)。风险管理的需求促进金融创新的发展,而金融创新又促进风险管理的完善。风险增大,风险管理的重要性最大,需求性越迫切。

金融创新的出现,使原有的风险管理手段全部或部分失效,必须制定更严厉的监管措施来规范和约束金融行为,同时又促进了金融创新的成熟。

由于 P2P 的发展历史不长,尚未形成完整且全面的 P2P 网络借贷风险管理体系,因此本次的研究将是对传统金融风险管理的补充,而且在风险管理中建立的信用机制、市场化机制及技术机制也将对金融改革有重大意义。

(2)现实意义

中国人民银行行长周小川曾在 2013 年两会时答记者问时说到:“(新的金融形式对监管来说)这种挑战是客观存在的,重要的是我们要适应这种新的发展和新的科技挑战。同时也不排除有时候这些新的业务模式会出现或大或小的一些风险,或大或小的问题,包括舞弊欺诈等等,也会借这种路径出现。出现以后,要加快我们的学习步伐,及早地吸取经验教训,同时不断地更新规章制度和监管标准,这样就能使整个金融业保持一个健康的发展方向。”要保持一个新的金融行为让更多的人享受金融服务,只要监管跟上,让金融服务更透明,减少信息不对称,风险管理控制好了,P2P 才能实现真正的普惠金融,把民间个体借贷通过P2P 阳光化,满足小贷及大众理财需求。

风险就象一把利剑时刻悬在 P2P 网络借贷行业的头上,在金融行业中,有效的风险管理是生存与发展的基石,构建可靠、高效的风险管理体系是从根本上解决风险的有效办法。目前 P2P 网络借贷的风险管控措施几乎为零,一些手段也只是浮于表面的形式,如果不能在风险管理顶层设计上进行革新, 那么 P2P 网络借贷就不具备生存的可能性。所以研究风险管理相当重要。

1.3 研究内容

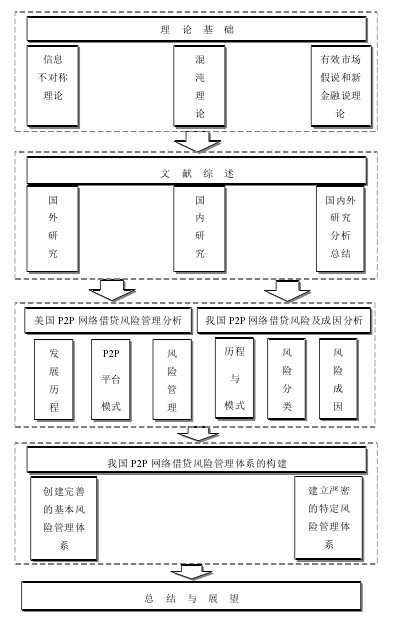

在互联网金融的背景下,本文以相对成熟的传统金融机构风险管理体系为基础,探索 P2P 网络借贷这种新型的金融模式的风险管理体系的构建,从而提高P2P 网络借贷风险管理的水平,降低 P2P 网络借贷的风险。第一章,绪论。介绍研究的背景、目的及意义,说明研究的内容及方法。

第二章,理论基础与文献综述。文中列举了三种理论:信息不对称理论、混沌理论、传统的金融理论:有效市场假说理论和新金融学理论做为研究 P2P 网络借贷风险管理的理论基础。通过国内外学者对 P2P 网络借贷风险管理的研究进行分析并归纳研究结果。

第三章,从国外 P2P 网络借贷的发展历程开始介绍国外 P2P 的模式,其中以美国 Lending Club 为例,分析了现有风险及基本风险和特定风险的管理。

第四章,从我国 P2P 网络借贷交易流程入手,根据风险的影响角度将风险内容进行分类,并分析我国 P2P 网络借贷业务的特定风险、基本风险及成因。

第五章,从特定风险和基本风险入手分别构建风险管理体系,并汇总建立全面风险管理体系。

第六章,总结与展望。

1.4 研究方法与框架

1.4.1 研究方法

(1)文献分析法:通过互联网、图书馆等途径搜集文献资料,并对文献信息进行消化整理,归纳 P2P 网络借贷的起源及发展及风险控制手段。

(2)案例分析法:通过文字分析、图表、数据等手段来分析目前国内和国外 P2P 网络借贷行业风险管理现状及存在的问题。

(3)理论研究法:通过金融风险管理的理论基础对 P2P 这种新型金融模式进行理论分析研究,归纳 P2P 网络借贷风险管理的风险点及相应对策,从而得出对 P2P 网络借贷风险管理的内容。

(4)比较分析法:通过国内外 P2P 网络借贷运营模式及风险管理措施的比较来构建我国 P2P 风险管理体系。

1.4.2 研究框架

研究的框架如图 1.1 所示。【图1.1】

1.5 创新点与不足

P2P 网络借贷是个新的金融理念,从 2005 年至今也仅仅 8 年多的时间,不论是国外还是国内,都处在研究的初期,摸索的阶段,可供参考的文献不足,行业发展变化大。本文基于文献研究、笔者从事金融行业十多年的经验及对国内金融监管情况的了解,大胆地提出我国 P2P 网络借贷的风险管理体系构架设想,但由于个人的理解及理论的不全,其可行性还有待实践的检验。仅希望本文能有抛砖引玉的作用,为 P2P 网络借贷的健康发展添砖加瓦。