2 文献综述

中间介绍业务这一运行模式起源于美国,在美国、英国以及中国台湾等金融期货发达地区处于成熟阶段,并得到了金融市场的认可,取得较为全面的发展.本章主要通过文献的回顾来介绍国内外期货中间介绍业务的主要模式及管理经验.

2.1美国期货中间介绍业务的发展与管理

(1)美国的期货经纪机构类型美国是期货市场最发达的国家之一,其期货行业结构最具代表性.根据美国商品交易委员会(U.S. Commodity Futures Trading Commission,简称 CFTC)的定义,美国的期货中介机构可以分为代理业务型、客户开发型和管理服务型三类[4]:

①代理业务型中介机构:包括期货佣金商FCM(Futures Commission Merchant)、场内经纪商FB (FloorBroker)及场内交易商FT (Floor Trader).Heaton (2002)认为期货佣金商(FCM)是上述三类中介机构的核心[5],指按照交易市场规则,在交易场所从事招揽买卖未来交割的商品或者接受买卖未来交割的商品指令的活动,并向投资人收取保证金,或者向其提供信用透支的个人或机构[6].期货佣金商接近于我国内地的期货公司,且一般以机构形式为主.他们可以独立开发客户并接受客户交易指令、向客户收取交易保证金,也可以为其他中介机构提供交易通道、结算服务.

例如,以高盛、巴克莱资本以及摩根大通等为代表的全牌照金融服务公司,他们在各期货交易所均是排名靠前的重量级期货佣金商(FCM).从主营收入看,期货经纪业务仅占该类大型投资银行金融服务的一部分,但其为客户提供的中间介绍业务服务却可覆盖全部客户.张宏(2006)认为,由于美国的金融业实现真正意义的混业经营,各业务领域完全融合可以取得协同效应和规模效应,从国外成熟市场的情况来看,从事期货交易已经成为券商的一项重要业务.尽管这种混业经营模式也将是我国金融市场未来的发展趋势,但目前中国内地期货公司可从事的业务种类仍相对简单,尚不能从事自营业务以及为客户提供融资业务.

②客户开发型:主要有介绍经纪商IB(Introducing Broker)和经纪业务联系人AP (Associated Person).

介绍经纪商(IB),指按照合约市场或衍生品交易执行场所的规则,在合约市场或衍生品交易执行场所,从事招揽买卖未来交割的商品或者接受买卖未来交割的商品指令的活动,但并不收取任何保证金的人(选择注册为期货佣金商之关联人的人除外).介绍经纪商(IB)既可以指机构,也可以指自然人,但一般情况下,他们都以机构形式存在.介绍经纪商(IB)可以开发客户,接受客户下达的期货、期权等交易指令,但不可接受客户的资金,且他们必须通过期货佣金商(FCM)完成结算业务.美国介绍经纪商(IB)从事的业务以及对客户的风险管理模式,与目前国内从事中间介绍业务的证券公司接近.AP,指代表期货佣金商、介绍经纪人、商品交易顾问、商品基金经理或农产品期权交易商从事招揽或接受指令、全权委托账户、参与商品基金的个人,或监督上述人的个人.AP主要从事所属的期货佣金商、介绍经纪商m等机构的业务开发等工作.他们均以自然人形式存在.该模式与我国内地期货业规则不同,目前国内期货市场尚无自然人形式的AP.

③管理服务型:主要包括商品基金经理CPO (Commodity Pool Operator)、商品交易顾问 CTA (Commodity Trading Advisor)等.

CPO是指向投资者募集并成立基金,将其投资于期货市场的个人或组织.CPO可以自己以基金的名义进行交易,也可以雇佣商品交易顾问CTA进行交易.

CTA是指为了取得报酬,对期货或期权操作提出建议,或者发布投资分析报告的人.他们向客户提供期货投资建议,例如:管理客户账户、提供交易系统、发表及时评论、提供电话咨询等业务.但CTA也与IB机构一样,不接受客户资金,并且必须通过FCM完成结算业务.图2.1是美国期货行业的结构框架图.

美国期货经纪机构已形成多层次、多元化的行业结构;众多类型的中介机构分工协作,在金融代理服务体系共同发挥中介职能[9].

(2)美国介绍经纪业务的模式图2.1是和IB业务有关的美国期货行业结构框架图,从中可以看出FCM居于核心中介地位,是美国期货业中最为关键的中介机构.IB、CPO、CTA和AP等其他中介机构通常需要在交易、结算等方面与FCM建立一定的联系方能发挥应有的作用.

根据客户指令流与资金流的流向,上述期货中介机构的主要关系如图2.2.

(3)美国从事介绍经纪业务机构的分类美国的IB业务介绍经纪人可分为两类,独立执业的IB (Independent IntroducingBroker,简称 IIB)和由 FCM 担保的 IB (Guaranteed Introducing Broker,简称 GIB).IIB与Gffi的共同特征包括:招揽或接受客户的期货指令;不得接受客户资金;所有账户必须开立在FCM的名下;客户报告和确认信息由FCM发送等.这与中国内地采用的介绍经纪业务模式接近,客户资金由FCM封闭管理,不与介绍经纪人发生资金往来.独立执业的IIB的规模一般比FCM小.由FCM担保的Gffi,则都要与FCM签署担保协议,由FCM保证其财务义务;Gffi只能通过一个FCM办理结算;只能为一个FCM介绍客户;其规模一般比FCM和Iffi的规模小.

美国期货市场上大部分证券公司都是通过关联公司在期货交易所申请取得会员资格,他们既代理客户从事场内期货交易,又为公司特定的交易策略和风险管理从事自营交易,而不是作为非关联的独立期货交易商的介绍经纪商进入市场[11].

从经纪业务的角度看,FCM提供交易通道.在FCM的业务结构中,许多IB介绍的客户量及交易量远比FCM直接幵发的大.这也为我国监管机构最终决定在国内采用期货中间介绍业务模式提供了实证基础.

在美国,两种期货ffi均有注册资本金方面的要求,一般IIB的注册资本金远高于GIB的要求.无论是IIB还是GIB,都具有一定的资产规模,有些IB的资产规模甚至超过FCM.在业务监管方面,IB制度已经法制化.期货行业的法律对IB设立的条件、权利和义务等都做出了明确界定.此外,IB从业人员还被要求通过由美国全国期货协会(National Futures Association,简称NFA)认证的考试、定期参加道德规范的培训.美国期货经纪业务是分层管理的,机构依据定位各自承担风险.投资者的风险因此也被细化,各机构在风险管理方面的权利义务对等.例如,如果IB机构招揽的客户在FCM从事期货投资过程中出现风险事件后不知所踪,相应的法律后果将由IB机构来承担.因此,IB机构在开发客户时,要最大限度履行审慎识别的义务,尽可能多地了解客户的资信状况和交易资金来源,这也是对IB和FCM的一种潜在保护.中国内地证券公司从事期货中间介绍业务时,并未采用这种风险管理模式.

2.2中国台湾地区期货中间介绍业务的发展与管理

中国台湾地区期货市场在近些年发展迅速,由于台湾期货市场与大陆期货市场有许多相似之处,如投资者构成、金融改革推进情况等.因此,对中国内地的期货中间介绍业务发展模式和管理有一定的借鉴意义.

(1)中国台湾地区的期货经纪机构类型

台湾地区的期货经纪商主要有三类:专营期货商、兼营期货商和期货交易辅助人.第一类专营期货商,可以受托从事台湾地区主管机关核准的境内外交易所的衍生性商品.第二类兼营期货商,指兼营期货业务的证券公司,依其申请项目仅可承做与证券相关的期货业务(如股指期货经纪业务).第三类期货交易辅助人,指获准经营期货交易辅助业务的证券经纪机构,仅限于从事证券相关的期货业务.此类机构可经营招揽、开户、接单及转单等业务.因为不能直接连线至交易所,故客户的交易指令需转由其委任的期货商来进行[12].台湾地区执行期货交易辅助人这一制度,因此证券公司的资源可以最简单的方式对接至期货市场,包括客户的开户、交易、查询等.这是内地证券公司借鉴用以开展中间介绍业务的主要模式,现有的管理规范也多数来源于他们已先试先行的管理经验.

(2)中国台湾地区介绍经纪业务模式

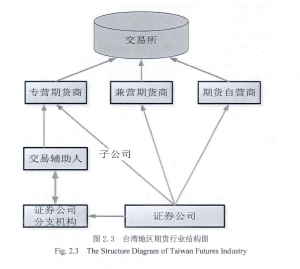

图2.3是台湾地区期货行业结构图,同时表明了证券公司、期货商的参与情况.【1】

台湾地区形成上述业务格局有其历史原因.在台湾期货交易所尚未成立时,大型证券公司或银行已开始面向客户提供境外期货交易,大部分期货公司即是在此时由上述证券公司或银行出资设立.1998年台湾期货交易所推出股指期货后,同一家集团公司内的证券公司继续沿用原有模式,通过其下属子公司参与期货市场;而一些中小型证券公司则直接与期货经纪商签署合约,成为期货交易辅助人,此外,出于风险隔离的考虑,大部分证券公司也愿意接受交易辅助人的业务运作形态.