股利政策论文第五篇:股票市场开放政策对于我国沪股通上市公司股利水平的影响

摘要:随着我国资本市场逐步开放,我国股票市场受到外资重点关注。上市公司股利政策作为上市公司吸引外资的重要手段之一,是否会因外资涌入而出现大幅波动,是值得深入研究的重点问题。本研究以2010-2018年A股非金融上市公司财务数据为样本,为探究对资本市场开放对沪股通上市公司现金股利的影响,通过构建上市公司股利变动模型,对全部上市公司股利水平进行双重差分回归分析。研究发现股票市场开放会导致沪股通上市公司股利水平及股利支付率提高,但是浮动水平在正常范围之内,不会因外资涌入而大幅增长。

关键词:资本市场开放;沪股通;上市公司股利;

引言

随着我国资本市场逐步开放,我国股票市场受到外资重点关注。为防止外资对于中国上市公司融资及正常经营的过度影响,我国对于沪股通、深港通的互联互通机制做出了重大改革,从而起到对上市公司融资渠道及引导市场以价值投资为核心的投资理念。在保证资本市场稳定的基础上,我国先后推出多项帮助上市公司吸引外资的举措。例如,2018年10月上海证券交易所与伦敦证券交易所开启互联互通;大合科创作为中日ETF科创最新产品进一步提高了中日资金的互联互通;证监会助推境内期货市场特定品种扩大经营范围,并进一步完善相关政策,促进期货市场稳定发展。我国政府不断加快健全资本市场体系的步伐,证监会不断丰富证券投资品种、稳步提高上市公司质量,督促资本市场中介服务机构规范发展,加强诚信建设。中国人民银行为解决港股在我国流通性不足问题,对合格境外机构投资者投资规则和人民币合格境外机构投资者投资规则进行了系统化修订。

根据已有相关研究结论,资本市场开放可有效降低上市公司股价同步性(杨秋平和刘红忠,2021)、加强股票流动性、降低债务违约风险(张庆君和白文娟,2020)等,但过于开放会导致上市公司股价波动性大、增加外资波动性溢出风险(李海超等,2020)。上市公司现金股利的发放可以有效降低管理者代理成本(罗琦等,2020)、防范股价崩盘(郭慧婷等,2020)等,但现金股利的过度发放会导致债权人利益损失、公司发展受阻(奚玉芹等,2021)等。资本市场开放能否有效带动我国上市公司现金股利水平健康有序发展,成为亟需研究的问题。当前研究对资本市场开放的股利政策实证分析较少,且研究对象大多局限于国企上市公司,对于上市公司股利政策的研究仍有拓宽的空间。本研究以沪股通上市公司为研究对象,通过构建上市公司股利变动模型,以沪股通上市公司为实验组,其他A股上市公司为对照组,对股票市场开放政策实施对于上市公司现金股利分配的影响进行双重差分实证研究,聚焦我国资本市场开放对沪股通上市公司现金股利分配政策的具体影响。本研究以2010-2018年上市公司财务数据为基础,根据以下原则将不符合条件的上市公司财务数据移除:将A股市场上市的主营业务为金融类的公司予以剔除;将2010-2018年时间段内被评为有退市危险的公司予以剔除;将2014年11月之后新增或被退市的A股上市公司剔除;将在2010-2018年间财务数据有缺失的A股上市公司剔除。

1 理论分析、研究假设与模型构建

1.1 理论分析与研究假设

股利指上市公司将部分营业利润盈余留存,以现金形式按照股东持股数向股东发放的利润。从投资者立场出发,投资者购买公司股票目的在于获得更多的现金股利。从上市公司立场出发,上市公司需要留足现金以增置生产原料和尽可能多的流动资金以应对公司未来发展,从而上市公司会存在压低现金股利的水平的意愿。现实条件下,上市公司向股东支付股利动因如下:第一,我国对于上市公司证券发行的管理办法规定。上市公司如果想要再公开增发证券,当前三年累积通过现金支付的方式获取的净收益不少于上市公司当前三年年平均可获得净收益的30%。第二,保持分红的连续性和稳定性。运行成熟、盈利稳定的上市公司,暂时未有较为有利的项目投资,为提振估价、回馈投资者等因素,倾向于发行现金股利。第三,我国对申请上市公司IPO流程的规定。第四,当前证监会要求最新申报的IPO明确现金分红政策,各拟上市公司均需在招股书和公司章程中明确了现金分红计划。

基于以上理论分析,本研究认为:为了更好吸引外资,上市公司会加强现金股利发放的稳定性和提高公司治理水平,进而从各方面直观提高股利水平。但是从另一方面考虑,上市公司的成长性会更加吸引外资,从而上市公司可能会通过降低股利水平,提高周转资金和增置生产工具,提高公司未来成长空间。因此,本研究提出以下一组竞争性研究假说:

假说1:股票市场开放会促进上市公司提高股利水平

假说2:股票市场开放会抑制上市公司提高股利水平

1.2 模型构建

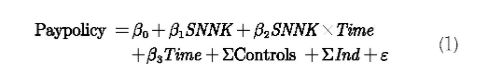

本研究以沪股通上市公司为实验组,其他A股上市公司为对照组,构建以下双重差分模型以检验本研究提出假说:

公式(1)中,现金股利政策(Paypolicy)为被解释变量,包括股利水平的绝对水平(Payratio1)和相对水平(Payratio2)。SNNK代表上市公司是否是沪股通公司,使用沪股通上市公司财务数据时,SNNK=1;使用其他A股上市公司财务数据时,SNNK=0。Time为沪股通开通时间,定义2014年之前Time=0,2014年之后Time=1。交互项SNNK×Time的系数β2为双重差分统计量。

参考陈运森等(2019)研究,本研究在模型中将上市公司董事会规模、产权性质和独董比例等作为控制变量,其中涉及到的变量定义如下:

现金股利政策(Payout,Payratio1,Payratio2)中Payout为每股现金股利,Payratio1=每股现金股利/每股收益,Payratio2=每股现金股利/每股营业收入;企业规模(Size)=ln(公司年末总资产);收益率(ROR)=净利润/年末总资产;扩张度(EXP)=公司收入增长率;未分配利润(INT)=当年未分配利润/年末总资产;制衡度(Con)=第二大股东到第十大股东比例/第一股东比例;董事规模(Bor)=ln(董事总人数);独董比例(LOB)=独立董事/董事会人数;公司性质(BOP)表示,国企取1,否则取0。

2 实证结果分析

2.1 描述性统计分析

通过对实验组及对照组公司财务数据进行双重差分回归分析发现,2010-2018年期间每家上市公司每股平均支付0.162元股利,Payratio1均值为43.8%,Payratio2均值为3.8%。沪股通上市公司的现金股利水平在股票市场开放政策实施前后的差异相较于其他上市公司有显着提高,从而初步验证了研究假说1。

2.2 实证结果分析

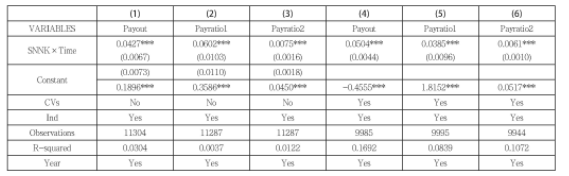

通过对股票市场开放与股利政策进行回归分析(见表1),其中(1)~(3)表示未控制变量的回归结果,SNNK×Time系数在1%水平下显着为正,即股票市场开放政策促进了沪股通上市公司现金股利的增加;(4)~(6)为控制其他控制变量后的回归结果,SNNK×Time系数在1%水平下显着为正,可以认为股利水平增加的原因是沪股通开通导致外资持股比例上升导致的。(4)中SNNK×Time的系数为0.050,即沪股通上市公司股利水平在股市开放政策实施后会导致每股股利水平提升0.050元。(5)中SNNK×Time系数为0.039。(6)中SNNK×Time系数为0.006。经计算,股票市场开放政策会导致沪股通上市公司股利支付率分别提高8.9%和15.9%。通过数据回归,进一步支持了研究假说1。

表1 股票市场开放与股利政策

注:CVs代表除年度和行业效应以外的控制变量,括号内为t值,*、**、***分别表示在10%、5%和1%的水平下显着。

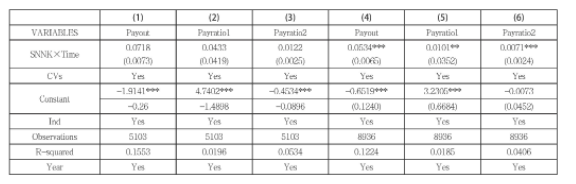

表2 稳健性检验回归结果

注:CVs代表除年度和行业效应以外的控制变量,括号内为t值,*、**、***分别表示在10%、5%和1%的水平下显着。

2.3 稳健性检验

为使结果更加稳健,采用反事实方法进行稳健性检验(仲崇阳等,2021)。采用双重差分来评估沪股通开通对上市公司现金股利支出影响的一个假设条件为:如果不存在沪股通政策,处理组与控制组间现金股利水平的变动趋势随时间的变化不存在系统性差异。本研究通过反事实检验验证假设是否成立。具体通过假想处理组和控制组以及假想沪股通政策实施时间,重新进行估计。若在假想的情况下,变量SNNK×Time的估计系数不显着,则表明之前的结果具备稳健性。本文选取沪股通未开通时间段的2010-2013年样本区间,将2012年设为假想的政策提出年份,估计结果如表2显示,第(1)列、第(2)列、第(3)列中变量SNNK×Time系数不显着,意味着之前的回归结果具备稳健性。

2016年深港通政策的与2014年沪股通政策提出的时间十分接近。其中,本实验中对照组中一部分上市公司为深港通上市公司,因此,为了剔除深港通开通政策所带来的影响,将对照组中所有深港通上市公司财务数据剔除后重新回归。回归结果如表2中第(4)列、第(5)列、第(6)列所示,核心解释变量的结果在加入控制变量前后依然显着,表明在剔除深港通政策影响之后,沪股通对上市公司股利水平的净效果依然为正且显着。

3 政策建议

本研究将2010-2018年A股非金融上市公司财务数据作为样本,以沪港通政策实施为准自然实验场景,检验了股票市场开放政策对于我国沪股通上市公司股利水平的影响。通过对数据的回归分析发现,股票市场开放通过影响外资持股进而影响沪股通上市公司股利水平上升,但浮动水平在正常范围之内。

根据上述研究结论,为深入推进我国上市公司股利政策健康发展,本研究提出以下相关政策建议。第一,警惕外资动向。沪股通政策作为我国资本市场开放的重要成果,对资本市场进一步开放具有重要借鉴意义。本研究结论表明,外资引入确实会导致上市公司股利变动,股票市场要进一步对外开放,外资动向监管是重要一环。监管部门可通过加强甄别外资动向、规范交易者行为等方面,重点引入中长期价值投资者入市,改善投资者结构,培养投资者以价值投资为导向的理性投资观念,为我国资本市场进一步开放夯实基础。第二,上市公司进一步完善公司治理。外资引入必然会改变上市公司投资者结构,上市公司可以通过加强内部资金管控、优化信用评级体系、时刻关注股利水平变化等方式,与国际接轨,更加科学地治理公司,坚持以产业创新为核心、市场为导向的原则合理运用融资,防范外资过多干涉上市公司决策,损害上市公司利益。

参文献

[1]罗志新.沪股通及深股通资金流动对超额收益及波动率的影响研究[D]暨南大学2020.

[2]张庆君,白文娟资本市场开放、股票流动性与债务违约风险-来自“沪港通”的经验证据[J]金融经济学研究,2020,35(05):78-95+107.

[3]李海超,郑凌云,周强龙常鑫盘郑丽婷开放背景下境内外资本市场运行联动及风险防范研究[J]..上海金融,2020(08)-2-11+79.

[4]罗琦,孔维煜,李辉.上市公司发放现金股利的价值效应-基于委托代理问题视角的实证研究[J].改革,2020(05):108-121.

[5]郭慧婷,张晓,刘莹现金股利政策、过度投资与股价崩盘风险[J]会计之友2020(08):110-116.

[6]李诺资本市场逐步开放会影响高管薪酬契约的有效性[J]财经界,2020(12)-:224-228+245.

[7]陈运森,黄健峤韩慧云股票市场开放提高现金股利水平了吗?-基于“沪港通”的准自然实验[J]会计研究,2019(03):55-62.

[8]李沁洋,许年行资本市场对外开放与股价丽盘风险-来自沪港通的证据[J]管理科学学报2019,22(08):108-126.