2、EM集团财务管理现状及问题分析

2. 1、EM集团介绍及工程机械行业背景

EM集团成立于1995年,是全球排名第一的美国工程机械设备品牌在云南,四川,贵州,重庆,陕西,甘肃,青海,宁夏,西藏八省一市地区的独家代理商。集团主要从事工程机械设备、发电机组设备及零配件的进出口贸易,销售国内外工程机械设备、发电机组设备及零件,销售国内二手工程机械设备、发电机组设备,提供工程机械及发电机组设备的经营性租赁、维修服务及相应技术咨询和技术培训服务业务。

集团代理销售的产品系列主要有挖掘机,推土机,装载机,平地机,两头忙,压实机,路面等400多个型号以及发动机,发电机40多个品种。公司从成立初始的46人,经过14年的发展壮大,现有员工近2000人,年销售收入近50亿人民币。EM集团属于工程机械行业。众所周知,工程机械行业是基础建设行业的衍生行业之一,宏观经济环境和基建行业的发展状况会很大程度上直接影响工程机械行业的规模和市场需求,故因此表现出很强的周期性特点。同时,由于这个行业还有资金密集、行业关联度高的特点,因此行业对初期资本的投入要求很大,进入门滥也相对较高。

自去年初以来,总体上工程机械行业已经进入销售的淡季。尽管国家在2013年下半年略有提升基建项目的投资增速,但由于巨大的基础市场保有量严重制约了客户对于新购机需求的增长,销售市场尚没有回暖的迹象。目前我国的工程机械行业已经触及到底部,销售量虽然有希望能够缓慢回温,但我们也不能够忽视,整个行业发展面临的主要问题仍然无法从根本上得以解决。

首先,本行业基础市场上的设备保有量已经非常庞大,假设国家还会加大基础设施投资,现有设备总量也已经基本能满足使用需要,因此不会再对新机销量起到拉动作用,这将很大程度上降低市场上对新设备的购买需求。

其次,通过对销售型号的分析,我们发现,售价较低的小型机器设备销售量占比加大,而售价较高的大型机械设备销售占比却还在持续下滑。而由于低价的小型设备本身利润非常微薄,本行业企业的主要盈利空间均主要来自于售价较高的大型设备,这样一来,企业的利润水平明显下降。

最后,由于激烈的市场竞争,为了增加市场占有率,各家销售企业不得不被迫采取信贷销售的形式,允许客户支付少量首付即可提走设备。这种销售模式造成企业本身的应收账款金额不断企高,同时无法收回欠款的坏账风险也不断加剧,虽然企业账面上或许产生了净利润,但是由于现金净流入长期赤字,也形成了利润与现金流的无法匹配。

2014年1-2季度,工程机械市场需求延续弱势复苏,产能过剩、供大于求的局面依然存在。即便在春节过后的传统旺季,需求依然弱于以往同期。在此背景下,主要企业的工作重点是促进产品销售、加快库存清理,行业价格水平基本稳定。值得注意的是,尽管生产原料成本对企业不够成压力,但人力成本、融资成本、营销费用不断提高,对盈利水平的影响不容忽视。

2.2、EM集团相关财务数据分析

2.2.1、财务数据资料

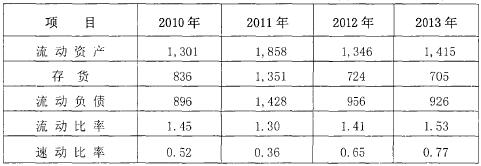

本文研究的EM集团财务数据如下表所示:

表3-1 EM集团基本财务数据

2.2.2、财务指标选择

本文研究的是财务管理问题,所以所选择的财务指标主要是能够反映公司业务增长能力、盈利能力和偿债能力的财务数据。

(1)营业毛利率计算

毛利率=毛利/营业收入*100%

表3-2 EM集团毛利率指标计算

2010年至2013年集团年收入增长率基本维持平稳增长,增长率在15%左右,但整体毛利却并没有保持增长,甚至有下滑的趋势。集团2011年全年的综合毛利率比2010年的年度数据下降了 1. 3%,2012年和2013年全年的毛利率数据又比2011年下降了 0.2%。

(2)流动比率、速动比率计算

流动比率二流动资产+流动负债X 100%

速动比率二速动资产+流动负债X 100%

速动资产=流动资产-存货-预付账款-一年内到期的非流动资产-其他流动

资产(由于除存货以外的项目金额太小,本次计算忽略不计)

从集团财务数据上来看,2010年集团合并报表的流动比率为1. 45,速动比率为0. 52。2011年这两个指标降低到1. 3和0. 36。2012年水平仍然低于2011年,为1. 41和0. 65。2013年两个比率回升至1. 53和0. 77。

(3)财务费用率

财务费用率=财务费用/营业收入*100%

表3-3 EM集团财务费用率计算

2010年集团财务费用支出为1300万人民币,2011年财务费用支出为2300万人民币,比前一年度增长了 78%。而2012年财务费用激增至7100万人民币,比前一年度增长超过200%。2013年改数据稍有降低,但是仍然高达4900万人民币。

财务费用率从自2010年以来的0. 4%上升到0. 7%,在财务状况最差的2012年度年末,财务费用率居然达到令人惊叹的2. 4%。2013年该数据仍然高达1. 2%。

(4)税前利润率指标计算

税前利润率=税前利润/营业收入* 100%

表3-4 EM集团税前利润率计算

自2011年以来,集团的税前利润率持续下降,2011年税前利润率比2010年降低了 2. 56%, 2012年比2011年又降低了 1. 63%,到2013年略有恢复。

(5)货币资金与年末贷款总额计算

表3-4 EM集团货币资金与贷款总额计算

这一数据表明,集团在高额举债的同时,同时也持有大量的货币资金。2010年集团年末,集团自有资金总额能够支付一半贷款。2011年到2013年,集团年末自有货币资金也能够支付贷款总额的近20%。而在2013年末,集团的自有资金基本足够偿还所有贷款。

2.2.3、数据分析总结

通过以上报表数据分析,可以看到EM集团当前发生了以下不良现象:

(1)盈利能力降低,销售毛利和税后利润率均在下降

在国内通胀预期的大背景下,中国企业普遍面临着生产及营运成本的不断上升。对于工程机械产品代理来讲,企业的营运费用涵盖设备从购进,装卸,运输,储存的所有物流活动,以及销售环节营销,人力,管理等费用之和,还包括设备销售以后质保期发生的设备保养,维护各项费用。随着国家油价,运输费用以及人力成本的提高,贯穿于机械设备销售周期的所有成本都呈现单边上扬趋势。财报显示,易初明通集团2010年的营运费用(销售费用与管理费用之和)占整个收入的6. 09%,这一比率在2011年上升到8%,在2012年底更是达到了 10%以上,2013年有所回落,但是依然高居8.8%。这也是造成企业连续几年来利润水平无法达到预期目标的直接原因之一。

在成本不断增长的情况下,如果企业内部成本费用管控和资产周转效率再不能提高,企业根本无法扭转利润不断降低的颓势。

(2)企业贷款不断增加,偿债压力增大

工程机械设备订货周期和生命周期都相对较长,容易造成存货占用高,资产周转慢的情况。由于产品单台价值高,占用的资金量也非常大。特别是对代理商来讲,生产厂商通常给予的付款期都非常短,库存商品也都是买断制,造成代理商的金需求非常大,营运资金的需求压力也都集中体现在代理商环节。这个时候,存货的管理水平直接决定了企业资金周转的效率。从2010年到2012年的数据中我们看到,EM集团的收入水品增长并不明显,如果库存商品和资金的周转效率能够保持良好,在供应商付款条件不变的情况下,企业的贷款总额不应该发生这样明显的增长幅度。

(3)财务费用激增,与企业业务规模增长不配比

财务费用与贷款总额紧密关联,负债总额增长,相应的财务利息支出也必定发生增长。

(4)货币资金持有量大,大大超出Fl常营运资金所需

在数据分析中我们看到,这个问题非常突出,贷款总额居高不下,同时曰常资金余额也保持高位,显然是一种极不健康极不合理的状态。反映出EM集团在円常营运资金的管理上存在严重不足,资金显然并未得到充分合理的利用。