第三章 房地产开发企业税费负担的调查分析

3.1调查样本选择

S市作为山东省工农业发展大省,2013年全市实现地区生产总值4420.7亿元,增长10.6%。完成公共财政预算收入383.9亿元,增长15.6%。完成固定资产投资3430亿元,增长19.5%;实现社会消费品零售总额1758.8亿元,增长13.4%。

S市房地产业近年来发展迅速,其高新技术幵发区规划了中央商务区,金融中心街等发展区域,出现了一大批房地产建设项目。

甲公司成立于2009年5月,是以土地一级市场开发、房地产幵发、热力、工业地产和高新技术投资为主的公司,主要负责S市内重点项目的投融资与建设、运营;区内旧村改造工程;城市基础设施建设;城市配套产业的投资、建设与运营;土地储备与整治开发?,房地产项目投资、开发、运营;建筑产业实业化、工业化以及其他适宜的增收幵发项目等。公司自成立以来,完成旧村改造332万平方米,已经建设保障性住房608套,面积3.6万平方米,成为S市首批公共租赁住房建设试点。

在具体房地产项目的选择时,本文选择此次调查的样本项目遵循了以下条件:1.该项目须是独立核算项目,或该项各项收支、成本费用能够用科学的方法方便地分离出;2.项目必须已建设完成,且50%以上已经出售;3.必须是新建用于销售项目,而非旧房改造工程、土地整治开发、建成后自己运营等项目;4.必须包含至少一个普通住宅项目;5.地理位置位于市区,具有代表性,不能过于偏僻。

基于以上条件,作者在甲公司幵发的房地产项目中选择了 A、B、C三个普通住宅项目、D公租房项目、E写字楼项目、F酒店项目、G购物广场项目。

3.1.1 A普通住宅项目简介

A普通住宅项目地理位置优越,一期于2011年11月幵盘,二期工程于2012年10月21日开盘,该项目主推70-90平米小户型;小区采用中国传统园林“庭院式”的“外紧内松”的设计手法。整个社区以城市绿化花园、16000 nf业主专享花园和入户花园三重花园组成。

3.1.2B普通住宅项目

B小区项目总投资达到10亿元,占地面积54亩,总建筑面积11万平方米。

B小区与金融街商务办公区相辅相成,在为办公白领提供了宜居场所的同时,体现了环保生活的新型居住理念。

3.1.3C普通住宅项目

C项目总占地220亩,配套设施完善,绿化率达到38%,特色商业街为小区提供便利生活,另外小区还设有写字间、多功能会所、跑道、健身场、休闲广场、大型地下停车场、小区诊所、超市、幼儿园、小学等。共有21栋楼,提供高档住宅1500多套。

3.1.4D公租房项目

X公寓项目是S市首家建设的公共租赁住房,一期先行建设项目占地25亩为3栋608套高层公共租赁住房,总建筑面积约3.6万平方米,投资1.2亿元。

公租房每户都是60平方米以下的小户型,水电暖等配套设施齐全,租住人员可直接入住。

3.1.5E写字楼项目

位于S市CBD的中心位置,是中央政务区与中央商务区交集的黄金版图,楼房为双子塔式设计,按照5A级商务办公标准配置,另有双层中空LOW—E玻璃,3层立体停车,是一座28层的商务办公写字楼。1、2层为临街独立商铺,3、4层为会所,5、6层将打造成高档酒店,7-28层为商务办公写字楼。

3.1.6F酒店项目

F项目是位于S市中央商务区的五星级酒店工程,坐落于S市高新技术开发区规划的中央商务区,是拥有多种房型,客房内设施齐全。酒店设有36个宴会包房,可满足不同层次宾客需求。拥有可容纳500人同时就餐的宴会厅一个,700余平方的会议厅一个,300余平方多功能厅一个,中、小型会议室三个,能满足酒店客人举办各种会议和宴会需求。

3.1.7 G购物广场项目

G购物广场项目占地136.86亩,总建设规模为32.5万平方米。项目建设包括金融机构写字楼、五星级酒店、商务酒店、高端商业,项目总投资18亿元。

本项目于2013年建成投入使用。该项目的建成将进一步完善S市的城市服务功Hb。

以上7个项目基本情况如表3-1所示。【1】

3.2指标说明

3.2.1税费计算依据

本文计算各项税费时主要结合甲企业投资费用测算表,依据国家、地方政府或行业对相关税费名目的收费标准,详细参见表3-2。

3.2.2税费负担的评价指标

税费负担是指纳税人承担的税费负荷及纳税人在一定时期向国家缴纳的税费与生产经营成果之间的比例关系。

税费负担可以反映房地产企业的特殊性,以及开发过程中税费种类的多样性导致其与其他行业明显不同,因此本文在计算和衡量房地产企业的税费负担时,参考参照王育宝、吕嘉郁(2013)采用的企业总体税费负担率指标设计方法将税收负担大中小口径的计算办法,设计三种不同口径的税费负担。

小口径税费负担,只计算房地产开发企业负担的税收情况。

中口径税费负担,计算房地产开发企业负担的税收和行政事业性收费情况。

大口径税费负担,计算房地产开发企业负担的税收、行政事业性收费和土地出让金情况。

关于具体的税费负担率指标,具体计算公式如下:【2】

3.3实证分析根据7个项目的财务资料,将其开发过程中所涉及税费进行汇总成表3-3。

3.3.1企业整体的税费负担分析

根据3.2章节介绍的关于税负担率、税费负担率计算方法,本文对甲企业整体的税负率、税费负担率等指标进行了计算,计算结果见表3-4。【3】

通过表3-4,可以看出甲企业项目整体税负率为8.1%,不包含土地出让金的情况下,甲企业整体项目税费负担率为为15%,包含土地出让金的情况下,甲企业项目税费负担率为28.8%。也就是说在28.8%的税费负担率中,行政事业性收费贡献了 6.9%,土地成本贡献最多,达到13.8%。本统计仅计算房地产开发项目的税费,并未考虑企业所得税的情况,因此所计算的项目税费负担率低于企业实际税费负担率。但依然可以看出房地产企业的税负率、税费负担率较高的现状。

进一步,我们分析企业整体税费负担的结构状况。

首先,我们分析税收、收费及土地出让金负担的各自比例。以表3-2统计数据为基础,对甲企业所负担的税收、收费及土地出让金进行汇总,绘制饼状图研究各项税在缴税总额中的所占比例,以直观显示税费分布情况,如图3-1所示。【4】

从图3-1可以看出,土地出让金在税费负担中所占比重最大,占总税费比例接近一半。税收次之,行政事业性收费比例虽然最低,但也超过20%,且接近税收29%的比例,说明行政事业性收费对企业税费负担影响也很大,应当得到人们的关注与重视。

其次,我们来看甲企业负担的不同税种情况。【5】

由图3-2可以看出,在该样本项目开发建设过程中,所占比重较大的几个税种分别是营业税、土地增值税、契税和城建税。营业税以销售收入5%计征,税负较大;土地增值税采用按销售收入2%的方式于房地产销售时预缴,所以税负率紧随营业税;契税在土地出让环节依出让金3%缴纳,由于巨大的土地出让金,导致契税占比超过其他小税种位居第三;城市维护建设税及教育费附加则是以营业税为依据分别按7%、3%计征,税负相对较低;剩下的土地使用税、耕地占用税、交易印花税因其税率较低,所以其在总税额中的比重也较小。值得注意的是土地增值税部分,样本所列的土地增值税额为项目销售阶段预缴的税额,并非最终缴纳的土地增值税额。通过表3-1可知,样本项目利润率都处于较低水平,每个项目的销售收入与总成本差值并不大。若剔除A、G两个亏损项目,甲企业7个项目的总成本为384638,总销售收入417583,销售利润率为8.57%。可以看出2%的预征率对于甲企业是一个合理的税负水平,项目土地增值税清缴后也不会对甲企业的整体税负造成很大影响。

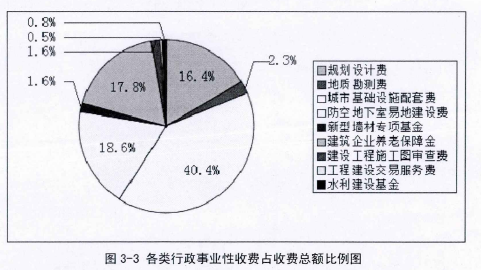

再次,我们分析甲企业承担的各类行政事业性收费情况。【6】

从图3-3可以看出,城市基础设施配套费、防空地下室易地建设费、建筑企业养老保障金以及规划设计费等所占比重较高,对税费负担影响较大。

城市基础设施配套费按15层以下建筑面积200元/平米,商业地产为75元/平米,收费依据和标准都较高,导致其收费高;防空地下室易地建设费按首层面积500元/平米、商业750元/平米缴纳,收费面积小收费标准高,导致其费用较高,处于第二位;建筑企业养老保障金按照建安成本2.6%计征,费额也处在较高水平;规划设计费、建设工程施工图审查费、新型墙材专项基金、和地质勘测费按照建筑面积每平米15元、5元、5元、1元计征,其费额依次降低,且建设工程施工图审查费、新型墙材专项基金的费用情况一致。

综上所述,在行政事业性收费方面,防空地下室异地建设费、城市基础设施配套费、建筑企业养老保障金以及规划设计费等所占比重较高。在税收方面,营业税、土地增值税、契税和城建税所占比例较高。

3.3.2不同项目税费负担统计分析

接下来是对不同项目进行比对分析,分别统计7个项目主要税费金额如表3-6。【7】

该表详细的反映了 7个房地产项目总体税负率和税费负担率,从表格中我们可以看出,四个项目的总体税负率大致相当,分别为8.2%、8.0%、8.2%、8.5%、7.9%、7.7%、8.3%,由此可以反映,房地产项目的税负水平受项目性质的影响较小,不论商业地产还是住宅、不论是普通住宅还是公租房,若没有较大范围的税收减免与优惠,同时项目利润率差别也较小,不涉及土地增值税大范围变动,那么项目税负水平差别也不大。以上统计结果也说明该7个项目能够比较好的代表S市房地产开发的税负水平。

继续对7个项目的税费负担率研究我们发现,加入行政事业性收费后的中口径的税费负担率在各项目比较时出现了较为明显的差异。比较各项目费负率不难看出,各项目建收费方面差异较大,D公租房项目费负率只有3.9%,G购物广场费负率最高达9.6%。并且7个样本中同一项目费负率与税负率之间并没有明显的相关性,税负高并不代表费负高,同理税负低也不导致税负低。

接下来分析各项目费负率差别的原因,可以追溯到表3-2,从甲企业各项税费缴纳明细情况中可以看出,C、D两项目由于地处市政规划的特殊地区,防空地下室异地建设费享受免征政策,从而节省了大笔费用,直接导致C、D两项费负率低于其他项目。其余收费情况项目间差别不大,稍有差别一般情况是因为项目类型、规划设计内容、建筑面积等导致收费时的计算依据不同,进而影响费额。

值得注意的是,G购物广场费负率明显高于其他项目,表3-2显示,G项目各项收费占销售收入比例在样本中都处于高水平位置,其中主要原因在于:首先,商业地产享受优惠较少;其次,样本中除G以外的其他项目均为高层建筑,而购物广场为地上四层建筑,二者面对许多收费时,收费方法不同导致费负不同,G项目所有建筑面积都要以较高的征收标准缴费,从而使之与其他项目差异较大;第三,G购物广场作为市政招商引资项目,销售价格低于市场价,使项目销售收入偏低、整体亏损,导致税负在收入中占比过高。

接着比较包含土地成本的大口径情况税负情况,D项目因属于S市的公共租赁住房项目,在土地成本中获得大幅度优惠,致其土地负担率偏低,只有12.4%,B项目土地成本负担率紧随其后,为13%;四个住宅项目中,A住宅费负率及土地成本负担率最高,原因在于,A项目部分住房以优惠价销售给本企职工,使其平均售价低于市场价,销售收入偏低,从而导致税负升高;最高的G购物广场土地成本负担率高达17.9%,其中也存在因其售价偏低导致税负升高的问题。

综上所述,各项目税负率基本维持在一个水平,这得益于我国的税收体制比较完善统一。计入土地出让金时,各项目税费负担率普遍较高,维持在20%-35%范围。但是各项目费负率千差万别,由于各项行政事业性征收、减免灵活,各项目会因为地域、政策、项目用途、建筑特点等因素的不同导致行政事业性收费缴纳的差别。

根据7个样本项目类型,可将样本分为居住类项目和商业地产项目。将样本中的7个项目合并统计,得到表3-5。【8】

从表中可以看出两类地产在税负率上趋于一致,分别为8.14%和8.09%,费负率差别较大,主要原因在于S市对于居住房收费的减免规定,尤其是D公租房项目,从土地出让金到防空地下室异地建设费,充分体享受了政府的减免政策。

同理,居住房用地在土地出让金方面也比商用地存在更多优惠,使得商用地土地出让金负担高于居住房10%左右。

接下来具体分析两类地产内部税费负担情况,结合表3-5-统计数据分别绘制两类地产的税费负担比重图,如图3-4、图3-5所示。【9】

将两图对比分析,二者土地出让成本占所有税费比重大体相当,分别为居住类49%、商业地产47.2%,所不同的是税收和行政事业收费的分布。居住类项目由于收费的减免,其行政事业性收费所占比重小,税收所占比重大;商业地产类由于收费政策及其本身建筑结构等的影响,其行政事业性收费比重较高。同时图3-5也反映出在商业地产中税负基本与费负相当的现状,行政事业性收费对于房地产开发企业的负担很可能不次与税收负担。

为分析两类项目税费分布情况,首先绘制饼形图描述两类项目税收比率如图3-6、图3-7所示。【10】

透过两图分析与比较发现两类地产税收分布大体一致,税额最大的是营业税,其次是土地增值税然后是契税,占比最小的三项分别是土地使用税、交易印花税、耕地占用税。且营业税站到税收总额的一半以上。

接着绘制行政事业收费比率图3-8、3-9如下:【11】

比较两图不难发现,两类企业在行政事业收费方面比较一致,各类收费费额排序基本相同,比例较高的四项为为城市基础设施配套费、建筑企业养老保障金、规划设计费和防空地下室易地建设费,最低三项为建设工程施工图审查费、水利建设基金、工程建设交易服务费。有所不同的是,两者防空地下室易地建设费的差异明显,原因一方面在于C、D项目在该项收费上的免除,另一方面在于商业用地的建筑结构,无法按规定建造防空地下设施,需按首层面积缴纳高额易地建设费导致其该项收费偏高。

3.3.3不同环节税费负担旳统计分析按照税费缴纳的不同环节来分,在建设前期需要缴纳的有土地出让金、契税、规划设计费、地质勘测费、城市基础实施配套费、防空地下异地建设费、新型墙材专项基金、建筑企业养老保障金、建设工程施工图审查费等;建设过程中需要缴纳的有耕地占用税、土地使用税、工程建设交易服务费;销售期需要缴纳的费有土地增值税、营业税、城市维护建设税、教育费附加、交易印花税、水利建设基金等。各环节税费所占比重如表3-7所示。【12】

先进行纵向比较,从土地出让金总额来看,可以发现项目土地出让成本主要发生在建设前期;从税负率来看,样本税负最高的阶段为销售阶段,建设前期阶段次之,建设阶段税收最少,原因在于房地产税收缴纳主要集中在销售阶段,因为房地产税收的两个大头——营业税和土地增值税的纳税义务发生在此时,前期只涉及契税,建设期只有土地使用税和耕地占用税;从费负率来看,行政事业性收费主要发生在前期,因为建设前期是房地产开发过程中手续最复杂,环节繁琐的阶段各部门对房地产开发的监管也主要存在于前期,与收费并行。而建设阶段和销售阶段仅仅包含工程建设交易服务费和水利建设基金;从中口径税费负担率来看,建设前期与销售期税费负担基本一致,而建设期间税费负担较轻。从大口径税费负担率来看,企业在房地产幵发前期要负担大量的土地成本及收费,税费负担最重,销售阶段虽然负有较高的税收,但收费项目大量减少,且税款缴纳都以销售收入为基础,此时企业的税收负担较前期减小。在房地产建设阶段,需缴纳的税费很少,此时企业税负较轻。

再进行横向比较,可以看出样本在房地产开发前期的税负中,税收(主要为契税)只占极小的一部分,前期需要交纳多项收费及土地成本,且该阶段缴纳的收费占开发过程收费的大部分;建设阶段因为不涉及土地出让成本并且只涉及少量行政事业收费的原因(建设期只涉及工程建设交易服务费),税负由小口径到大口径变化不大,企业缴纳税收、收费都很少;房地产销售阶段同样各口径税负变化很小,原因与建设阶段类似,该阶段主要以缴税为主,仅需缴纳少部分行政事业性收费,且房地产幵发相关税收集中于该阶段。