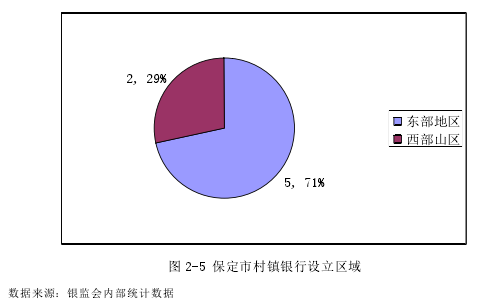

第 3 章 保定市村镇银行发展和制约因素分析

保定市村镇银行成立时间较短,本章以成立时间较长的 A 村镇银行为例,从其所处的经济、金融环境入手,运用大量的数据分析,总结该行成立以来的经营情况和取得的成效,找出其在发展中存在的问题,并对产生这些问题的制约因素进行分析,从而为保定市村镇银行的整体发展提出建议。

3.1 发展环境

3.1.1 所处的经济环境

该行所在的 xx 县地处保定西部,太行山东麓,华北平原西部山区边缘地带,全境呈不规则长条状。西北高,东南低,坡度缓降。该县面积 1417 平方公里,其中山地占到了 82%,耕地面积为 42 万亩,种植业是主要的农业生产,农作物主要有玉米、棉花、小麦、大豆、花生、甘薯等。该县是河北省“绿色电波入户”示范县,省级“菜篮子”工程基地县,是省政府确定的河北省蔬菜生产重点县之一,金针菇等 5 项产品(金针菇、磨盘柿、红枣、猪肉冷却肉、羊肉系列产品)被评为省优。其他产业方面,该县的纺织、玩具、铸造、板材、建材等产业发展较快,尤其是人造板材业和铸造业发展更为突出。然而,由于地理等因素限制,和其他县市相比,该县经济水平和规模差距较大。根据 2012 年河北省经济统计年鉴统计的资料,可以整理出该县经济发展的相关数据资料如下:

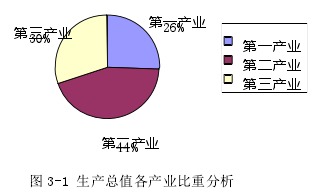

该县 2011 年的生产总值为 54.9 亿元,在保定全部 22 个县中排在第 15 位(注:由于最新的年鉴中缺少涞源县的具体数据,因此在排名中就排除涞源县),其生产总值只有定州市的四分之一。在该县的地区生产总值中第二产业总产值占比 44%,而第一产业和第三产业占比比较接近,具体情况如图 4-1 所示。该县的农村居民人均纯收入到 2011年为 3066 元,排名仅为 18 位,农村居民人均纯收入只有涿州市的三分之一,这一数字也只有全国平均水平的二分之一。

3.1.2 所处的金融环境

该行所处的地区是国家重点扶贫县,制约农民致富的主要因素之一就是资金短缺。

由于经济发展水平低,该县目前的金融机构比较少,共有 8 家银行银行业金融机构,其中大型商业银行有农业银行、建设银行和中国银行 3 家,政策性银行 1 家:农业发展银行,城市商业银行 1 家:保定银行,此外还有邮政储蓄银行、农村信用社和村镇银行。

在这 8 家机构中,无论是营业网点和从业人员数量,还是存贷款份额,农村信用社都占据着绝对的龙头地位。(见表 3-1)

(1)存款情况

截至 2013 年末,全县金融机构合计吸收存款 140.96 亿元,其中农联社依靠遍布城乡的网点优势,存款余额达到 72.98 亿元,占全县的 51.77%;邮储银行和农业银行由于市场定位的原因,一直在县域金融中占据着比较重的分量,存款份额各占到了 15%左右;保定银行支行虽然成立只有 1 年的时间,但得到了保定市和当地政府的大力支持,业务增长很快。村镇银行存款余额 27083 万元,占全县的 1.92%,排在第六位。(见图 3-2)

(2)贷款情况

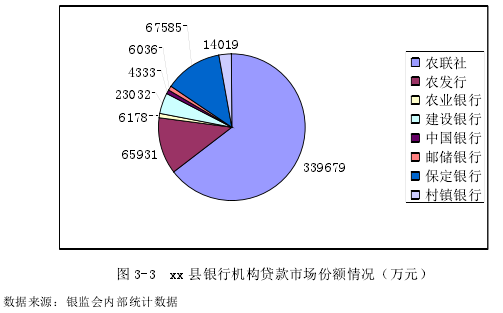

截至 2013 年末,全县金融机构合计发放贷款 52.68 亿元,其中农联社以 33.97 亿元的贷款占到了全县的 64.48%.而吸收存款达 21.31 亿元和 20.14 亿元的邮储银行、农业银行只发放了 0.6 亿元和 0.62 亿元的贷款,存贷比分别为 2.83%、3.07%,建设银行、中国银行的存贷比也分别只有 26.97%和 23.99%,可见大型银行对县域金融巨大的“抽水机”作用,急需资金发展经济的贫困地区反而被银行机构将大量的当地资金抽走,对县域经济的发展极为不利,这也是银监会放宽农村金融准入标准大力发展村镇银行的重要原因之一。(见图 3-3)

3.2 发展现状

3.2.1 基本情况

A 村镇银行是由鄂尔多斯银行做为主发起人的新型农村金融机构,是保定市首家村镇银行,于 2010 年 12 月 5 日由河北银监局批准筹建,2011 年 6 月 3 日由保定银监分局批准开业,6 月 27 日正式对外办理业务,2013 年 12 月 25 日开设了第一家分支机构,目前该行已经成为县域支农的新生力量。

(1)股本构成情况

该行注册资本人民币 5000 万元,分别由 4 家法人机构(鄂尔多斯银行为主发起人)和 9 名自然人组成,股东及股本构成情况如下:鄂行 1500 万元,占比 30%,其余 3 家法人机构分别为 500 万元、500 万元、250 万元共 1250 万元,占比 25%,9 名自然人股东共持股份 2250 万元,占比 45%.

(2)法人治理情况

该行公司治理组织架构完善,运行正常。决策机构为董事会,共有 5 人组成,监督机构为监事会,有 3 人组成,董事长、监事长均由主发起行鄂尔多斯银行人员兼职担任。董事会聘任经营管理层设行长、副行长,下设综合行政部、综合业务部、计划财务部、营业室 4 部,内审部门隶属监事会领导。

(3)人员构成情况

到 2013 年末,该行共有员工 24 人,其中正副行长各 1 名,中层员工 7 名,一般职工 15 名;从学历情况看,均达到了专科以上学历,其中本科 13 人,占比 54%,专科 11人,占比 45%;从的学专业看,经济金融类专业 15 人,占比 62%.

3.2.2 经营情况分析

根据银监会内部统计数据,截至 2013 年末,该行资产总额 41406 万元,负债总额35185 万元,所有者权益 6221 万元,计提呆帐准备 350 万元。2013 年实现各项收入 2211万元,其中利息收入 2051 万元,实现税后利润 716 万元。各项存款余额 27083 万元,其中对公存款 12809 万元,储蓄存款 14274 万元。各项贷款余额 14019 万元,存贷比为52%,贷款收息率 100%,到期收回率 100%,无不良贷款。

(1) 存贷款业务发展情况

自2011年6月开业以来,该行根据所处的经济和金融环境特点,立足现状,发挥小法人机构的优势,积极拓展业务,在当地政府和监管部门的大力支持下,在全体员工的共同努力下,业务发展较快,在县域金融中占有了一席之地(见图3-6)。

从上图可以看出,自开业以来,该行存款波动较大,贷款增长较为平稳,经过2年的快速发展之后,今年业务呈现出负增长的态势,尽管有宏观经济的影响,但也说明村镇银行的业务发展遇到了瓶颈期。

(2) 盈利情况

在当地政府和监管部门的大力支持下,该行以支农支小为己任,在积极支持地方经济发展的同时,自身也获得了不错的收益,开业当年就实现了微利,近2年利润稳步增长,截至2014年6月末,已提取贷款拨备454万元,累计实现利润3100万元,累计上缴所得税748万元,实现了客户与银行的双赢。(见图3-7)

[]