2 我国消费税概述

2.1 我国消费税的概念特点及历史沿革。

2.1.1 我国消费税的概念。

目前,全球有一百多个国家征收名为消费税的税种,但是其所定义的消费税的内涵并不相同。刘剑文①(2013)认为消费税是针对消费品和特定的消费行为所课征的一种商品税,它可以分为一般消费税和特别消费税。一般消费税是对所有消费品所普遍开征的一种消费税,而特别消费税则是指仅针对特定的消费品或特定的消费行为进行课税的一种消费税。日本消费税是对日本国内销售的商品和服务,依据价格按比例普遍征收的一道附加税,其征税范围包括食品和生活必需品,所以属于一般消费税。②美国消费税是对产品的最终销售额征收一定比例的税负,所以也属于一般消费税。然而,我国消费税是仅针对特定的消费品课征的一种商品税,所以我国的消费税属于特种消费税。

2.1.2 我国消费税的特点。

因为我国消费税属于特种消费税,所以我国消费税具有以下特点:第一,征收范围具有选择性。不是对所有的消费品和消费行为都征收消费税,目前只对一部分消费品征收消费税。第二,征收环节相对单一。不是在消费品的生产、流通和消费的每个环节多次征收,一般只在生产、流通或者消费的某一环节一次征收。第三,征收方式具有灵活性。根据课税消费品不同的性质,以及征管成本的不同,对不同的消费品选择不同的征收方法。第四,税率具有差别性。根据消费品的种类、档次或某一成分的含量,以及消费品市场供求状况、价格水平及国家政策等,对消费品制定不同的税率。第五,税负具有转嫁性。消费税的税负最终会转嫁到消费者的身上。

2.1.3 我国消费税制度的历史沿革。

2.1.3.1 我国消费税制度的发展过程。

我国自 1950 年开始,通过一些税种的开征、停征,税率的调整对特定消费品的消费行为进行干预,影响消费者的消费选择。详言之,在新中国建立之后,政务院就决定开征特种消费税,并于 1951 年针对特种消费行为,如电影戏剧、筵席、旅馆等依照《特种消费行为税暂行条例》征收特种消费行为税,3 年后该税并入营业税。1982 年为减缓油品供需矛盾并加速以煤代油的过程推进,使资源利用更加合理,对油品在价外计征烧油特别税。1988 年伴随着生活水平的提升,浪费现象严重,为引导合理消费、提倡勤俭节约社会风尚,国务院颁布《中华人民共和国筵席税暂行条例》,决定征收筵席税,征税对象是在我国境内设立的饭店、酒店、宾馆、招待所以及其他饮食营业场所举办筵席的单位和个人。1989年为调节彩色电视机、小轿车的生产和消费,同时减少进口用汇,对其开征特别消费税。1992 年彩色电视机供需关系趋于平衡,停止对彩色电视机征收消费税。

1993 年前后我国确立社会主义市场经济体制,为发展市场经济进行工商税制改革。国务院颁布《中华人民共和国消费税暂行条例》,财政部颁布《中华人民共和国消费税暂行条例实施细则》正式确立消费税制度,并于 1994 年 1 月 1日开征消费税。之后,我国国民经济一直健康、稳定、快速发展,人民生活水平日益提高,消费税在此过程中发挥着积极组织财政收入,引导消费行为的作用。但是,1994 年建立的消费税制度无法应对飞速发展的经济所带来的新情况,征收范围被限于 11 类消费品,其中有的消费品在制定时属于高档消费品,但随着经济的发展成为日常消费品;在生产或消费环节会过高消耗能源、带来环境污染的高耗能消费品没有被纳入征税的范围,消费税经济调节作用的发挥受到限制。

为应对社会的新变化和新需求,2006 年 4 月 1 日我国消费税进行重大调整,消费税税目从 11 个增加到 14 个,高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板等进入消费税的征收范围;成品油税目中增加了石脑油、溶剂油、润滑油、燃料油、航空煤油等子目;取消了护肤护发品税目,并将高档护肤品列入化妆品税目;对白酒、小汽车、摩托车、汽车轮胎等应税消费品的税率进行了调整。2006 年 4 月 28 日颁布《中华人民共和国烟叶税暂行条例》作为特种消费税的单行法规。2008 年为了配合“营改增”的推进,修订《消费税暂行条例》。

同年 12 月 15 日,财政部、国家税务总局发布修订后的《消费税暂行条例实施细则》,并且为了抑制燃料消费、促进节能减排,上调了大排量乘用车消费税税率和成品油消费税税率,卷烟的税率也进行了调整。2014 年到 2016 年间,为进一步增加消费税税收调控功能,成品油消费税税率被连续上调;不再对车用轮胎、车用含铅汽油、酒精、气缸容量 250 毫升以下小排量摩托车等征收消费税;对于卷烟消费税,从价税税率有所上调,还增加了从量税;对涂料、电池开始征收消费税;对超豪华小汽车加征零售环节消费税。

2.1.3.2 我国消费税制度的现状。

自 1994 年消费税设立以来,国务院、财政部及国家税务总局先后颁布、修订了《消费税暂行条例》、《消费税暂行条例实施细则》、《消费税若干具体问题的规定》《关于消费税会计处理的规定》等,从而确立了我国现行消费税制度。

第一,我国消费税的征纳主体。根据《消费税暂行条例》第 1 条规定,我国消费税的纳税主体是在我国境内生产、委托加工和进口应税消费品的单位和个人。所谓“在中华人民共和国境内”是指生产、委托加工和进口属于应当缴纳消费税的消费品的起运地或者所在地在我国境内。此外,这里的“单位”是指企业、行政单位、事业单位、军事单位、社会团体及其他单位;“个人”是指个体工商户和其他人。

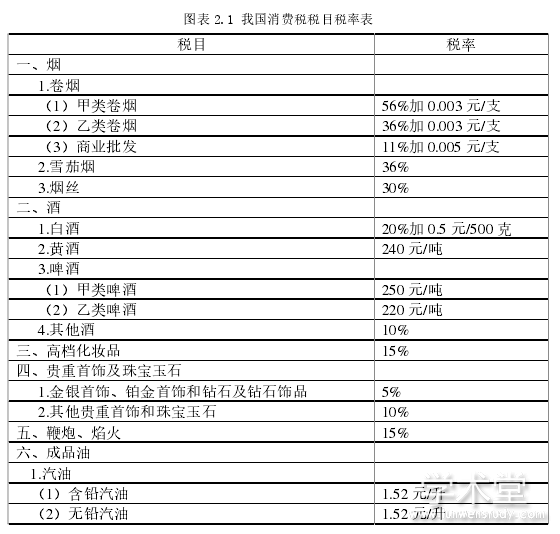

第二,我国消费税的征税对象。我国消费税的征税对象集中在劣值品、高耗能消费品、不可再生和替代资源类消费品、奢侈品以及其他具有一定财政意义的消费品。①我国现行消费税税目包括烟、酒、高档化妆品、贵重首饰及珠宝玉石、鞭炮焰火、成品油、摩托车、小汽车、高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板、铅蓄电池、涂料。在这十五大类之下,烟又分为卷烟、雪茄烟、烟丝;酒项下分为白酒,黄酒,啤酒,其他酒;贵重首饰及珠宝玉石项下分为金银首饰、铂金首饰和钻石级钻石制品、其他贵重首饰和珠宝玉石;成品油下分为汽油、柴油、航空煤油、石脑油、溶剂油、润滑油、燃料油。

第三,我国消费税的计税依据。我国消费税的计税方式有三种:从价定率计征,从量定额计征,从价定率和从量计额复合计征。从价定率计征是销售额×比例税率=应纳税额,适用于比例税率的消费品,如高档化妆品、贵重首饰及珠宝玉石、高尔夫球及球具等;从量定额计征是销售数量×定额税率=应纳税额,适用于定额税率的消费品,如黄酒、啤酒、成品油等;复合计征是销售额×比例税率+销售数量×定额税率=应纳税额,目前适用于卷烟和白酒两类消费品。

第四,我国消费税的税率。我国消费税的税率包括比例税率和定额税率。对于不同的税目和同一税目下的不同子目适用不同的税率,因为税率档次多,税目复杂。

2.2 我国消费税的功能。

2.2.1 我国消费税的功能定位。

我国消费税属于特种消费税,其功能定位是与增值税相互配合,主要包括筹集财政收入功能和税收调节功能。

2.2.1.1 筹集财政收入的功能。

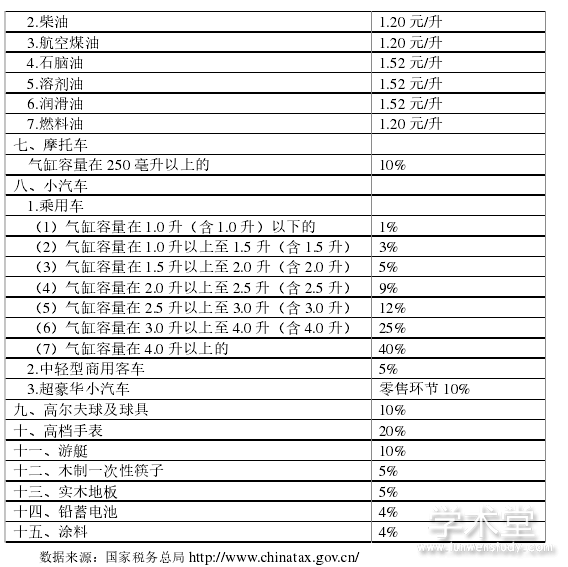

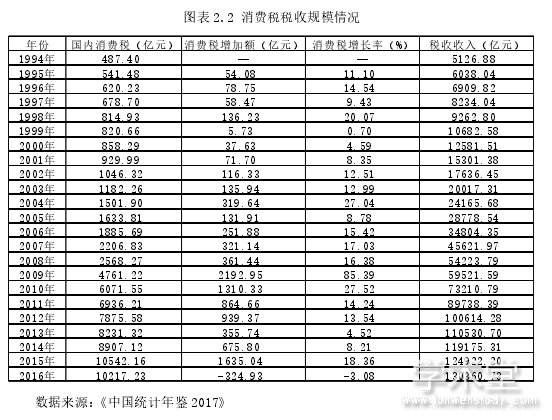

税收是财政收入的主要形式,征收税款作为财政资金来满足公共需要,所以获取财政收入是税收最原始、最基本的职能。筹集财政收入的功能是指政府通过征税获取收入,为提供公共服务、满足社会公共需要和履行政府公共职能提供资金支持。①消费税作为中央税种,从其自身税收规模、其占中央财政收入比重以及其占全国税收收入比重,可以看出消费税在增加财政收入方面的重要性。图表2.2 反映了我国消费税税收收入规模的总体变动趋势,1994 年消费税设立之初,国内消费税税收收入487.40 亿元,随后消费税税收收入规模整体呈现上升趋势,2015 年最多达到 10542.16 亿元。图表 2.3 反映了消费税占中央财政财政收入比重变动情况和消费税占全国税收收入比重的变动情况。1994 年至 1998 年消费税约占中央财政收入的 17%;1999 年至 2008 年消费税占比波动下降,但最少也占中央财政收入的 8%;2009 年至 2016 年,消费税占中央财政收入比例大幅上升,保持在 14%左右。1994 年至 1998 年消费税占全国税收收入比重一直维持在 16%左右,1999 年至 2008 年虽然波动较大,但也一直维持在 6%左右,2009 年至 2016年消费税占全国税收收入比重一直保持在 14%左右。我国消费税属于中央税种,其自身税收规模不大,占中央财政收入比重以及占全国税收收入比重尽管无法与增值税,所得税相比,但也具有筹集财政收入的功能。

2.2.1.2 税收调节功能。

税收的调节功能是指政府通过税种和税收要素设计,发挥税收的激励和约束作用,改变微观经济主体的行为选择,调节社会资源的流向与配置。①我国消费税税收调节功能包括引导消费行为、纠正负外部性和调节收入分配三部分。

第一,引导消费行为。随着社会经济的发展,生活水平的日益提高,在满足基本生活需求之外,人们会根据自身消费偏好进行选择性消费,如对烟酒产品,奢侈品等消费。但是过度消费不仅会损害自身利益及社会公共利益,而且不利于良好社会风尚形成。所以,对于一些消费品课征消费税会增加消费品或消费行为的成本,通过税负转嫁机制,由消费者最终承担消费税所带来的负担,理性的消费者就会减少消费或者寻求替代品,从而达到抑制消费,引导消费者的消费行为的目的。

第二,纠正负外部性。现行消费税中,将焰火、成品油、实木地板、木制一次性筷子、电池、涂料等作为应税商品,这些商品在生产或使用过程中会给环境造成污染。污染是典型的负外部性问题,如果生产者和消费者都不对污染结果付出代价,那么生产者和消费者就会倾向于造成更多的污染。消费税的课征其实是将污染所带来的社会成本内化,促使生产者和消费者承担造成污染的责任,通过改进生产方式或减少消费行为来减少对环境的破坏。

第三,调节收入分配。我国消费税将贵重首饰、高尔夫球及球具、高档手表、游艇等奢侈品纳入征税范围。奢侈品与一般生活消费品不同,购买奢侈品不仅仅是为了物质上的享受,更是为了心理上的满足。奢侈品的消费人群一般是高收入者,对于奢侈品课征消费税,可以把高收入者的一部分收入在流通过程中转化为财政转移支付的资金,之后补贴给低收入者,实现了收入的再分配,在一定程度上缩小贫富差距。

2.2.2 我国消费税与增值税的功能比较分析。

目前,我国对货物和劳务征收的税种包括增值税、消费税、车辆购置税等,①1994 年分税制改革时,货物和劳务税中还包括营业税。增值税和消费税同属货物与劳务税,但是增值税与消费税所发挥的功能却不相同。增值税税制设计更加注重税收公平与税收中性,其以更能体现纳税人的税收负担能力的增值额作为计税依据,并且能保持上下游行业税收抵扣链的完整性,并且是对增值额征税而不是全部收入征税,减少了重复征税,进而不会造成因为生产组合的方式不同而导致税负不合理或税负差异较大,对市场的影响很小。②从收入方面来看,2016 年我国国内税收收入 130360.73 亿元,其中增值税税收收入 40712.08 亿元,占比31.23%,③我国财政对增值税的依赖度较高,增值税主要发挥筹集财政收入的功能。消费税是在增值税对货物和劳务普遍征税的基础上,对特定消费品再征收一道税的一个税种。消费税依据特殊政策目标选择部分消费品征税,更多体现得是一种政策导向,消费税主要发挥引导消费者消费和调节收入分配的功能。

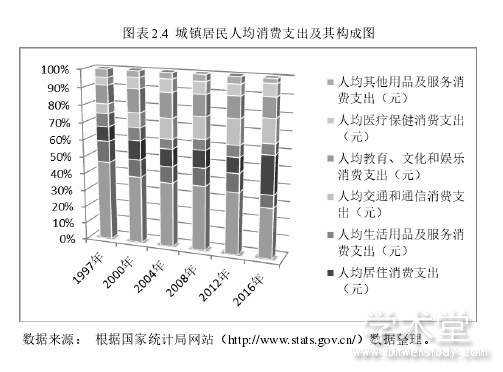

随着“营改增”的全面实施,在货物与劳务税体系中,增值税作为流转税第一大税种,税基广阔、税源充足。但是增值税对商品和服务的普遍征收显然并不利于消费税调节功能的实现,并且,为减轻对第三产业的税负,确保“营改增”顺利进行,要求增值税简化税率。消费税作为配合增值税的货物与劳务税,在增值税简化税率的背景下,无形之中要求消费税在弱化商品税累退性、优化居民消费结构以及引导居民消费行为等方面发挥更重要的作用。①所以,消费税在完成筹集财政收入的基础上,应当需要更多地发挥税收调节功能。另一方面,我国居民消费结构正在发生新一轮的转型升级,居民消费从以实体商品消费为主转向实体商品消费,医疗保健消费,家庭娱乐和家政服务消费并重的消费结构。(如图表 2.4)面对居民消费能力的提升以及居民消费结构发生的新变化,消费税更应当积极发挥对于居民消费行为的引导功能。

2.2.3 我国消费税调节功能实际效果评价。

我国消费税调节功能的发挥主要依据《消费税暂行条例》及《消费税暂行条例实施细则》以及国务院、财政部、国家税务总局出台的一般规范性文件。(详见附录 1:1993 年至 2018 年消费税相关规范性文件列表)不少学者对在一般规范性文件指导下的消费税税收调控进行了经济分析,以量度消费税政策调整对于消费者消费行为的实际影响,这对于评价消费税调节功能的实际效果具有较高的参考价值。

1.引导消费行为功能的发挥。我国消费税是特种消费税,针对特定的消费品进行课税,在消费税的税目中卷烟、酒类、成品油及汽车消费税的调整较多,对消费者的影响较大。毛正中①(2015)通过对 2002 年全国 27 个省、市、自治区收入水平不同的人群卷烟需求量进行调查,认为低收入者对于卷烟税的提高更为敏感,提高税率会减少其吸烟行为,且卷烟税税负不会随着纳税人收入的增加而变轻。黄春元②(2017)通过对我国 30 个省份汽油人均需求弹性的测算,认为柴油消费税所起到的抑制柴油消费的作用比较明显,并且在短期内增加财政收入效果显着。林向荣③(2017)经过测算发现成品油消费变化量与成品油消费税呈反向变化,认为提高成品油消费税税率,可以减少成品油消费量。孟莹莹④(2012)通过分析汽车消费税税收政策的变动对不同排量汽车消费的影响,认为 2006 年汽车消费税政策变动,对不同排量汽车消费的影响较为显着。提高中等及以上排量汽车消费税税率,降低小排量汽车消费税税率,增加了小排量汽车的消费,减少了中等排量,大排量汽车的消费。因此,消费税的调整对于居民消费行为的选择具有显着的影响。

2. 纠正负外部性功能的发挥。消费税的税目中包括一些过度消费会对生态环境造成不利影响或人体健康造成危害的消费品,学者们通过对消费税与能源消耗、二氧化碳排放及公共医疗支出的影响分析,对消费税纠正负外部性的功能进行度量。李香菊⑤(2017)认为汽车消费税的调整不仅改变了消费者的消费行为,还减少了二氧化碳的排放,同时使汽车生产企业更加注重节能环保技术的运用。王玲⑥(2017)认为我国消费税在减少大气污染和固体废物产生量方面,效果较为显着,但环境保护的综合效果并不十分明显。孟莹莹①(2012)认为 2009 年我国卷烟消费税税率调整,大幅降低了卷烟消费数量,由吸烟引起的负外部性相应减少。臧传琴②(2013)通过对 2003 年到 2011 年单位 GDP 的能源消耗量及二氧化碳排放量的测算,认为消费税的调整达到了节能减排的目的。但是,贾康、张晓云③(2014)以人均二氧化碳排放量和人均消费支出为研究对象,认为我国消费税没有发挥纠正负外部性的效果。消费税纠正负外部性的效果在某些税目中体现的比较明显,但是从整体来看效果并不十分理想。

3.调节收入分配功能的发挥。很多国家都将消费税作为缩小贫富差距的工具,我国在 2006 年将高尔夫球及球具、高档手表、游艇等奢侈品纳入消费税的征税范围,以缩小收入差距。郝春虹④(2012)通过对人均可支配收入及人均消费支出的分析,认为对高需求收入弹性的商品课税,能够将税负转嫁给高收入购买者,有利于实现收入分配的公平。童锦治、苏国灿、刘欣陶⑤(2017)通过对我国城镇居民税前税后基尼系数差值的估算,认为我国消费税总体呈现出累进性,有利于收入再分配,尤其是成品油和汽车对收入再分配的调节作用较强。赵艾凤、马骁⑥(2017)认为我国卷烟消费税拉大了居民收入差距,汽车消费税缩小了居民收入的差距,总体上消费税对居民收入差距有正向调节作用,但效果有限。王德祥、赵婷⑦(2016)通过测算认为现行消费税不具有居民收入正向调节的功能,与税前收入对比,城乡居民收入差距进一步扩大。何辉⑧(2016)认为消费税的收入分配效应不稳定,未能促进收入分配的公平性。所以,从学者们的研究来看,消费税调节收入分配的效果并不明显,甚至可能存在反作用。

综上所述,通过对消费税的税目、税率、计税依据及征税环节等的不断调整,确实对消费者的消费行为发挥了引导作用,同时在纠正负外部性与调节收入分配方面也发挥了一定的作用,但也应当看到消费税调节功能的发挥并不是十分理想,还有巨大的发展空间。