4 环境税税收及其征管的国际经验借鉴

4.1 典型国家环境税税收及其征管的基本情况

20 世纪 80 年代末,经济合作与发展组织(OECD)成员国国家征收了环境税,并使之得到了迅猛发展,环境税成为了 OECD 及其成员国最新的环境经济手段。

在 OECD 国家中,环境税体制具有代表性的国家有美国和法国。在转型国家中6,环境税体系建设较为完善的国家是波兰。因此本节主要探析美国、法国和波兰这三个典型国家的环境税征收与管理情况。

4.1.1 美国环境税税收及其征管情况

1971 年,美国国会针对向环境排放硫化物的行为,在全国范围内引入一个对此行为征税的议案,并于 1987 年提议先对 SO 和 NO 的排放征税。自此,美国政府逐步通过税收手段来解决环境污染问题,至今已形成了一套较为完善的环境税收制度和体系。

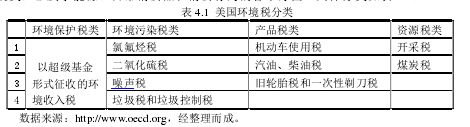

美国环境税主要有四类,即:环境保护税类、环境污染税类、产品税类和资源税类,涉及了能源、日常消费品和消费行为的各个方面。具体分类如表 4.1:

在环境税的征收管理上,美国政府非常严格。它是由税务部门统一征收后上缴财政部,再由财政部将其进行分类,分配到普通基金预算和信托基金,纳入信托基金的环境税收入再拨到下设的超级基金。超级基金是一项根据企业的经营收益状况,以环境保护为专项支出的大型基金。根据超级基金的规定,“对收益超过 200万美元的企业,应就其超过部分缴纳税款,税率采用比例税率,为 0.12%”。超级基金在财政上纳入联邦财政预算内管理,并由国家环保局负责。由于超级基金的设立,使得征管部门集中办公,再配合较为先进的现代化征管手段,因此在美国,几乎没有拖欠、逃漏环境税的现象,环境税的征收额也逐年上升。

尽管美国以超级基金的方式使环境税的征管更加严密有效,但它也存在缺陷:

首先,征收上来的基金使用不到位,并没有达到专款专用的效果。据统计,联邦政府每年都会向超级基金投入一定的资金,大约为 15 亿美元,其中只有一少半的资金真正用于治理污染,剩下的资金大多用于支持项目和行政管理,资金投入回收使用的情况差。其次,环保部门和税务部门在管理超级基金权力分配不均。在超级基金的运作中,美国环境保护局的权力过大,使得环保基金浪费严重。在对企业下令清除超级基金点时,美国环境保护局并不需要向企业解释原因,只是宣布该公司是“潜在的责任方”。并且在超级基金的使用上,由于资金来自特定的专项税收资助,而不是来自政府的普通收入,因此美国环境保护局对超级基金的开支,不需考虑成本问题,致使超级基金在使用过程中浪费十分严重。最后,由于超级基金法中存在的严格责任制,使得污染土地的后来开发者处于很不利的地位。污染的土地若由后来的开发者承担清除费用,导致这些土地将永远闲置。

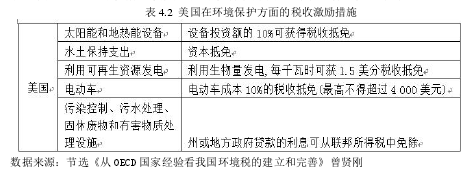

联邦政府在美国的环境税体系中,对环境税制的设立,授予地方很大的权力,如联邦和州两级政府均开征了不同类别的环境税。在完善环境税收体系的同时,美国政府还重视调动公民的积极性,呼吁大家参与到环境保护的行动中来,并出台了一系列税收激励措施,如表 4.2,这样不仅增强公民的纳税意识,而且减少偷逃税款的发生。上述环境措施使美国在环境保护方面达到了显着的实施效果。

4.1.2 波兰环境税税收及其征管情况

1970 年,波兰开始征收环境税与资源税,其目的是激励污染者调整其污染行为。由于在计划经济体制下,生产和消费对价格信号的反应不强,且在征收环境税初期,税率设计较低,导致环境税很难通过价格机制发挥其作用,因此并未发挥出对企业的引导和激励作用。进入 20 世纪 80 年代中后期,波兰经济发生转型,通货膨胀严重,环境税的作用由于实际税率水平的再一次降低而几乎消失。随后几年,在环境保护者的不懈努力下,环境税的税率水平有了较大提高,而征收系统也相应得到了加强。波兰征收的环境税类别如表 4.3。

波兰对环境税的征收管理采用的是专款专用制度,即通过特别环境基金将税收收入返还企业和市政当局,专款专用制度对大幅度增长的环境投资开支起到了控制作用。波兰环境基金总共分为三个层次,第一个层次为国家环境保护基金和水资源管理基金(即国家基金),第二个层次为 49 个地区环境基金,第三个层次为 2400 多个市政环境基金,这样的层次划分更加明确了税收收入在基金间的预算划分。波兰对污染税收入分配如下:①征收上来的 NOX税的 90%和全部含盐采煤用水税分别专款用于削减这两类污染;②而剩下的其他污染税,其收入按 36%、54%和 10%的固定比例纳入到国家收入、地区收入和市政环境基金。除征收污染税外,波兰为减少 SO2排放量,还征收了 SO2税。此外,为使环境税收体系更加健全,波兰在征收环境税的基础上,也保留了几类针对污染行为收取的费,包括:①水抽取费,相当于于其他国家的水资源税,其收入分配和污染税一样。②废物处理费,其收入一半分给地区基金,一半分给市政基金。③地质费,按其收入的 50%分配给市政当局,用于非专用款项;其余 50%作为专用款项,分配给国家基金(在这部分专用款项中,要求按照 4:4:2 的比例分别用于地质勘探、资助采掘部门和一般环境用途)。将一半的地质费用于专款专用,好处在于保证了国家预算中有一定比例的金额用于治理环境,这项制度对波兰的环境保护起到重大的促进作用。

4.1.3 法国环境税税收及其征管情况

作为欧盟重要成员国之一的法国,其关于环境税的改革、制定和实施都会受到欧盟的影响。与其他 OECD 国家一样,法国环境税的发展也分为三个阶段:第一阶段为 20 世纪 70 年代到 80 年代初,在污染者负担原则的基础上,法国以收费的形式控制污染者行为,要求其自行承担监控、治理排污行为的费用,这是绿色税收的雏形。第二阶段为 20 世纪 80 年代至 90 年代中期,法国逐渐开征了碳税、硫税、排污税、产品税和能源税等一系列绿色税种。第三阶段为 20 世纪 90 年代中期,绿色税收得到了迅速的发展,OECD 国家先后推行了绿色财政与税收政策,法国也形成了较为完善的环境税收体系。法国环境税主要有7:按年度对机动车辆征收的 CO2排放税,汽车二氧化碳排放量多余每公里 190 克的,每年征收 160 欧元;噪声污染税;SOx税,按每吨 44.67 欧元征收;NOx税,按每吨 53.60 欧元征收;NO2税,按 67.01 欧元征收;机动车使用税;电力消费税,按 0.5 欧元/千瓦时征收(功率>250千瓦)征收;天然气税,按每 1000 千瓦时 1.19 欧元征收。

法国环境税的征收方式有两种:第一种是由中央和地方政府共同征收并共同支配,此种方式针对于全国性的污染项目,如二氧化碳污染,在这种征收方式下,有利于整体的全面治理。第二种是由地方政府征收并支配,此种方式针对于地方性的污染项目,在这种征收方式下,地方政府可直接将税款用于污染治理,这样可以简化资金的划拨程序,从而提高工作效率。法国的环境税税款由环境保护部采用专款专用的形式来管理,主要用于环保支出。具体使用流程为:先将环保资金由环境保护部拨给全国六大区的环境保护中心,再由各中心安排具体支出。对于环保资金的使用,每年都要编制预算,并由审计院对预算的执行与资金的使用情况进行监督。

4.2 环境税征管的国际经验

根据对典型国家环境税制度和征管的探讨,可以发现,这些国家的征管经验可以为我国开征环境税提供丰富的经验。

4.2.1 征收范围广

国外环境税的涉及面广、税负重。整体来看,根据环境介质及污染特征的不同,大体可分为以下几类:

(1)大气污染。常见的税种是 SO2税、CO2税和 NOx税。

(2)废水排放。征收水污染税。

(3)垃圾排放。征收垃圾税。

(4)噪声污染。征收噪声税。

(5)农业污染物。主要对农药和化肥征收污染税。

在广泛的征税范围下,这些国家对税率的设定也较高,目的是让企业和消费者感受到沉重的税负,从而刺激他们在选择生产生活方式上,有意识的选择利于环境的方式,从而将资源配置达到最佳,并使节能和环保的效果更加显着。

4.2.2 环境税收入占比大

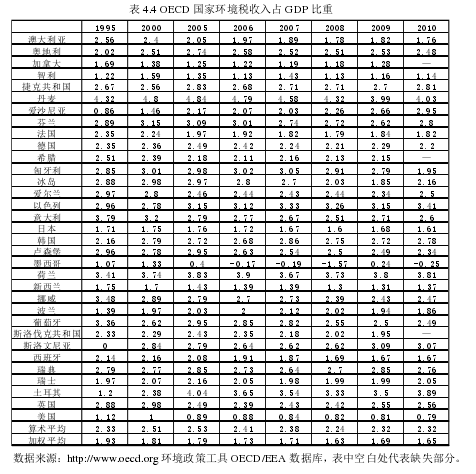

从国外征收环境税的实践经验看,环境税收入占 GDP 总额相对稳定,且占比大。如表 4.4。

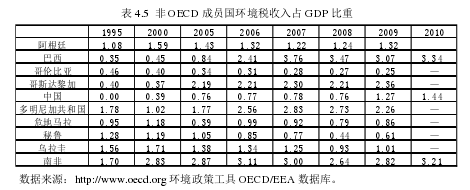

而我国与之相比,环境税相关收入甚微,还不及 OECD 国家的平均水平,如表4.5。

4.2.3 以税务部门作为征税主体,选取较易确定的税基

国外征收环境税的征管主体都是税务部门,由于环境税征收涉及污染物的确定,因此国外一般选取容易计量的替代物品作为征税对象,从而使税基较易确定,为税务部门征管带来一定的便利。例如丹麦二氧化碳税的征税对象就是能源,相应的税基选择不是实际的碳排放量,而是不同燃料的使用量,同时根据不同燃料确定不同的税率。但是这种方法虽简便易行,但是从环境保护的角度来看,它不足以刺激排污者降低代替品的使用量,从而不足以发挥减少污染物排放的作用,并且这种方法也容易造成税率设计的不准确。鉴于此,丹麦对二氧化硫排放征税就设置了两种征税方法:一是产品税,对应税燃料的含硫量征收,税率为每公斤硫 20 丹麦克朗;二是排放税,对二氧化硫的实际排放量征税,税率为每公斤二氧化硫 10 丹麦克朗。纳税人可根据自身条件选择一种缴纳方式,而税率设置的差别也鼓励的纳税人安装相应测量仪器,并选择实际排放量为税基的征纳方式,从而刺激了新的低硫燃料的发展,促进现有的治理污染的清洁设备的改善,以减少排放量。

4.2.4 税款使用采用“专款专用”的方式

在有些国家,征收的环境税收入多以“专款专用”的方式使用,用于环境污染的预防、治理和弥补环境造成的损失。例如欧洲多个国家水资源税被专项用于水质量管理的支出;美国“超级基金”也是用于处理有害废弃物。使用其他来源的资金用于保护环境、治理污染,意味着侵犯了没有污染环境的纳税人的权益,间接承认了污染者污染环境的权利,因此“专款专用”体现了“污染者付费”的原则,同时也解决了环保投资相对不足的问题,确保环保工作的顺利进行。值得注意的是,“专款专用”在环境税起步阶段对环境的改善效果明显,以遏制环境恶化、治理环境污染为主要目标的情况下利大于弊。但是在长期运行中,专款专用存在一定缺陷:一是征收的税款使用效率不高,可能在后期出现大量环境税收资金闲置的状况,产生效率损失;二是若环境税税率设定到能够使环境质量达到公众和政府所接受的水平,则专款专用的形式会导致经济出现低效率。这符合庇古税理论,即“当环境质量达到较理想的状态,进一步削减污染将导致边际社会成本高于边际社会效益,经济效率出现低状态。”三是专款专用可能造成支出增加和寻租行为。

因此,还有很多国家将环境税收入列入政府一般预算,用于以下三个方面的开支:一是政府将环境税收入用于弥补公共部门的亏损,从而减少财政赤字;二是政府将环境税收入用于增加公共部门的财政开支预算,通过增加环境保护投资间接保护环境;三是政府将环境税收入削减其他扭曲性税收种类,例如资本税、储蓄税和劳动力税等。