4.2 变频器行业环境分析

在市场经济条件下,优胜劣汰适用于每个行业。企业要想在一个行业中长期、顺利的发展和生存,必须对所在行业有所了解,对该行业进行分析和预测,并采取相应的战略与策略来应对行业内的竞争,强化自己的地位,使自己处于优势。通过分析行业中供应商的讨价还价能力、购买者的讨价还价能力、潜在进入者的威胁、替代产品或服务的威胁、行业内现有竞争者的竞争五种竞争力,波特的五种竞争力分析模型能对该产业的竞争环境做出较为有效的分析,五种竞争力的不同组合与变化,决定一个行业的竞争程度和行业利润能力。

4.2.1 供应商的讨价还价能力

在一个行业中,企业的产品特性和盈利状况受到供应商产品价格和质量的影响。当供应商数量较少,采购其产品的企业较多,其产品对企业产品质量有关键作用,并且不能替代,或者寻找替代品的成本很高,对企业生产过程有重要的制约作用;企业产品成本中,大部分是供应商的产品;供应商很可能进入企业所在行业,而企业自身很难进入供应商行业时,供应商具有强的议价能力。

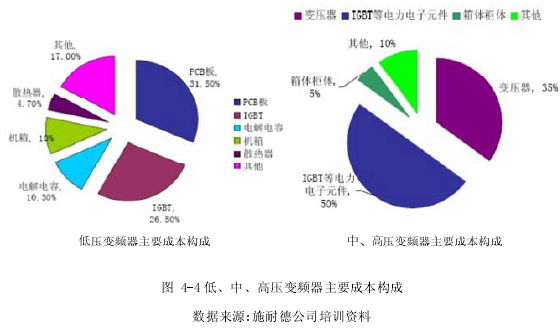

变频器主要由 PCB(Printed Circuit Board 印刷电路板)、IGBT(Insulated GateBipolar Transistor 绝缘栅双极型晶体管)等功率器件、电解电容、机箱、散热器、变压器等组成,见图 4-4.

供应商大致分为两类。

第一类供应商主要提供机箱、散热器、变压器、电解电容、PCB 板等常规材料。这些材料技术含量较低、国内发展较为完善,标准化程度高,国内供应商众多,产品差异较小,对企业的生产成本影响不大,对产品质量影响较小,企业选择范围较大,因而,供应商几乎没有讨价还价能力。

第二类供应商主要提供 IGBT、IGCT、IEGT 等核心功率器件。低压变频器主要使用IGBT 功率器件,国内外变频器厂家主要从欧洲与日本企业选择 IGBT 产品,如英飞凌、西门康、三菱等。国内企业在此领域进步较快,国产的产品已经可以替代德国和日本的部分进口产品。由于主流 IGBT 供应商纷纷扩大产能,互相牵制,产品间兼容性提高,国内技术飞速发展,同时,变频器生产厂会根据产品方案不同,选择不同 IGBT 厂家产品,避免过度依赖某一厂商, IGBT 价格总体上是在下降,因此供应商议价能力得到限制。中、高压变频器主要使用高压 IGBT、GTO、IGCT、IEGT 功率半导体器件。这些器件生产厂家较少,除了上述提到的厂家生产 IGBT、GTO 等,IGCT 只有瑞士 ABB 和日本三菱生产,IEGT 只有东芝生产。由于较高的技术门槛、生产厂商具有绝对的垄断,供应商的议价能力比较强,而且 IGCT、IEGT 生产商 ABB、东芝都实行前向一体化,而其买主难以进行后向一体化。

通过多年的研发,2014 年 6 月,南车株洲所 8 英寸 IGBT 投产,成功研制出从 650伏到 6500 伏高功率密度 IGBT 芯片及模块,形成了 IGBT 的完整产业链。预计未来会对国外厂商高压 IGBT 产品价格造成一定压力。

4.2.2 购买者的讨价还价能力

买方总是希望用最低的价格购买产品、要求最高的产品质量、更多的服务。同时行业内的企业间竞争也会让买方获利。当买方有能力进入卖方行业,卖方没有能力进入买方行业;买方数量不多、规模较大,购买的产品占卖方产品较大份额;购买的产品在市场上可以找到相应的替代品时,买方有更强的能力讨价还价。

在冶金行业,购买变频器的买方基本上是各个冶金企业和中间商,但变频器产品最终还是用于冶金企业进行生产,例如,建设新的生产线和原有老旧项目改造。由于冶金行业生产的特殊性,用户非常关注人身、设备安全、生产的连续性、稳定性,加之电气设备与机械设备、故障停产造成的损失相比,非常小,因此重要设备配套用变频器,用户更为关注变频器产品性能、质量可靠性和服务的及时性。因此,有一定品牌影响、服务网点众多、服务快捷的变频器企业议价能力较强。对于要求不高的应用,中低档产品可以满足生产需要,类似产品生产商众多,可以互相替代,市场呈现供大于求的现状,故买方拥有较强的议价能力;对于高端变频器(如公共直流母线、中高压变频器、伺服控制等),主要掌握在国外大公司手中,买方议价能力相对较弱。但目前冶金行业低迷,企业赢利困难,各个变频器公司为保持业绩,争夺市场份额,在价格方面竞争激烈,买方议价能力有一定提高。

4.2.3 潜在进入者的威胁

行业进入障碍大小以及对现有内部企业的反应程度的预期,决定着企业进入一个行业的可能性大小。

变频器属于高科技产品,对技术水平和经验积累有很高的要求,产品的研发、生产制造都需要相关的技术团队支持,尤其是高性能要求的矢量控制和中高压变频器对于企业各方面人才的要求更高。成熟、先进的技术几乎都掌握在知名跨国企业手里,国内变频器企业在技术上还不能抗衡,因此,进入变频器行业的技术门槛较高。

目前,变频器行业发展的比较成熟,竞争较为充分,产品价格透明,逐年下降,新进入企业不得不面对激烈的价格竞争,尤其是成熟品牌的规模优势,使新进入企业在成本上无法取得优势,无法弥补客户转移成本;工业品渠道建设也要耗费很大的财力与时间,因此,在产品价格与销售渠道上的进入门槛也较高。

变频器在中国市场出现以来,一直保持年均 20%以上的发展速度,利润丰厚,一直吸引着众多国内外厂家。在初期,国内变频器市场不成熟、相关法律法规、标准等缺少、不健全,客户对变频器市场认识还不充分,某种程度下降低了进入门槛,给了国内企业一定的生存空间,部分企业得到较快的发展,完成了原始积累,逐步走上正轨,并在某些领域已经取得了很大进步,给国外知名品牌造成了一定的竞争压力。随着行业的快速发展,市场越来越规范,激烈的市场竞争使得行业利润下降,各公司开始调整策略,通过品牌、服务等方式,为客户创造更高价值,夺取市场份额,进入门槛进一步提高。

4.2.4 替代品的威胁

如果替代品的质量越好、价格越低,企业能以较低的成本进行转换,则替代品的威胁就越大,竞争力越强。

变频器能实现电机无级调速,具有非常高的速度精度和动态响应,并且功率因数可调、谐波分量小,非常适合于提高产品质量、优化生产工艺过程、节能减排等生产过程要求,没有其他类似产品能具备以上所有优点,达到同样的效果。

直流传动技术非常成熟,具有良好的调速性能,能够在改善工艺流程、提高产品质量方面替代变频器的功能,同时直流传动具有一定的价格优势。但是,与变频器相比,直流传动的缺点是维护量大、谐波份量高、功率因数低。国内许多中小企业出于成本、性价比考虑,并不一味追求设备的高科技含量,因此直流传动短期内在中国市场还有一定销量,会对变频器产生一定的替代威胁。除非在电力电子器件和拓扑结构等方面有重大突破,否则变频器在短期内仍然是实现节能和提高生产效率的最佳产品。

4.2.5 现有竞争者的竞争

4.2.5.1 变频器市场竞争格局

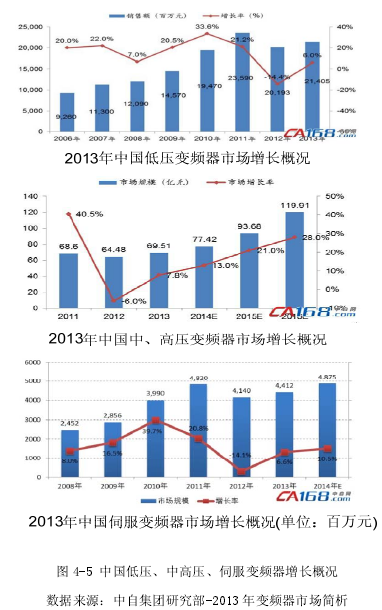

60 年代,第一台变频器在欧洲诞生,目前发达国家变频器使用非常普遍,变频器产业发展成熟。外资品牌变频器 80 年代进入中国市场,目前,内外资品牌超过 200家,内资品牌占 70%以上,内资品牌销售额约占 30%左右,外资品牌在中国变频器市场占主导地位,约占 70%.变频器进入中国以来,变频器行业发展迅速,市场年均增长率达到 20%,市场规模越来越大,据中自网“2013 年变频器市场简析”统计,2013 年,低压变频器市场容量是 214.05 亿元,中高压变频器市场容量是 69.51 亿元,伺服变频器市场容量是 44.12 亿元,合计接近 328 亿元,见图 4-5,“中国低压、中高压、伺服变频器增长概况”.

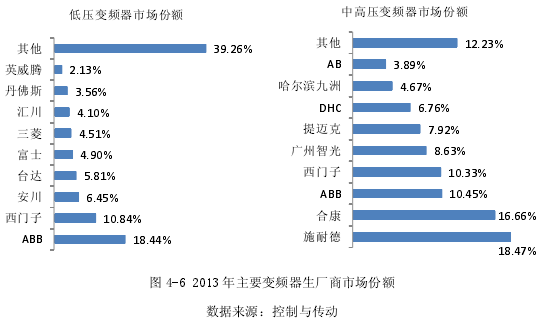

日资企业进入中国较早,产品定位于小型化、专业化,适应中国国情特点,在早期曾占据中国大部分市场,在节能与 OEM 领域表现突出,主要厂商有安川、富士、三菱、日立等。随着国内企业的快速发展壮大和欧美品牌的逐步进入,目前,日资企业市场份额有所下降。欧美企业进入中国晚,但凭借出色的产品性能、质量、齐全的产品系列、较完善的生产、销售、服务,市场占有率逐年提高,已超过日企,目前市场占有率超过 50%,代表品牌有西门子、ABB、施耐德、丹佛斯、瓦萨等。西门子和 ABB在国内都有大规模的产品生产基地和销售、服务网络,市场份额远超其他品牌,尤其是在矿井提升机、牵引变频、轧机变频传动、船舶驱动、造纸机传动以及高速机车主传动等高端市场基本被西门子、ABB 垄断。台资、韩资企业由于价格适中、产品质量稳定,对于资金有限,对设备又有一定要求的国内企业较有吸引力,发展较好,代表企业有台达、LG、三星等。国内品牌大部分是模仿国外知名品牌,但经过多年的学习、经验积累,已逐步壮大,但是从技术、产品、管理等方面与欧美、日资等知名企业相比还有较大差距,但在个别应用及低端产品上,部分国内企业表现出相当强的竞争实力,凭借价格优势,能抗衡知名厂商,例如,英威滕在中小容量风机、泵类等应用的低压通用型变频器市场、合康在大功率风机、泵类等应用的中高压变频器市场中均有很好的业绩。

主要变频器厂商市场份额统计, 见图 4-6“2013 年主要变频器生厂商市场份额”.

其中,西门子在中国低压、中高压变频器市场综合排名第二,2013 年销售额超过 30亿元。

“十二五”规划出台后,节能减排是各行各业发展和关注的重点,变频器在电力、水泥、电梯、矿山、冶金、交通、造纸、印刷、风机、泵、包装、传送带、暖通空调等领域得到极大的推广和应用,业内人士认为,我国变频器市场在未来 5 年,增长速度将保持在 15%以上,潜在市场空间大约 1200 亿元以上,市场前景看好。

4.2.5.2 冶金行业的变频器市场竞争格局

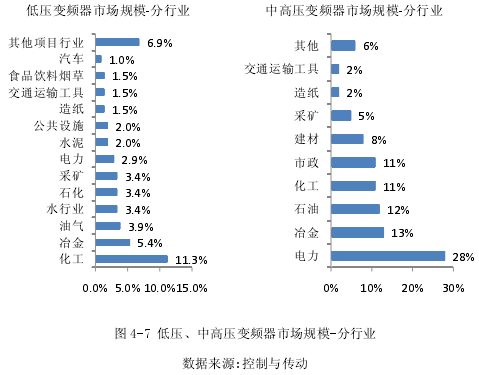

变频器在冶金行业有非常广泛的应用,从公共辅助系统用的各种风机、水泵、油泵到轧钢厂的各种轧钢机械等,不同应用场合对变频器的种类和特性指标要求不完全一样。风机和泵类等简单应用,对变频器的控制精度要求不高,只要求压频比基础应用变频器既可满足要求,工作稳定性、环境适应性有较高要求,属于变频器应用的中低端市场。轧钢机械需要性能响应迅速、控制精度高的高性能变频器,小容量设备只需低电压变频器即可,中大容量变频器需要中高压等级变频器,因此变频器种类繁多,是变频器应用的高端市场。

冶金行业生产的特点是连续性生产,对所使用的产品的可靠性要求极高,一旦因为使用的产品质量原因而导致停产,企业会产生较大损失,同时,轧材类产品对产品质量要求较高,对变频器产品的性能要求非常高,因此,绝大多数企业都会选择国际知名品牌的产品,即使选择国内企业产品,也只是少量,用在不影响生产的辅助系统中。冶金行业的变频器基本上被西门子和 ABB、罗克韦尔等少数几家知名公司所垄断。

2013 年,我国冶金行业的低压变频器市场容量占比全行业为 5.4%,约为 11.5 亿元,中高压变频器市场容量占比全行业为 13%,约为 9 亿元,合计 20.5 亿元,见图 4-7.

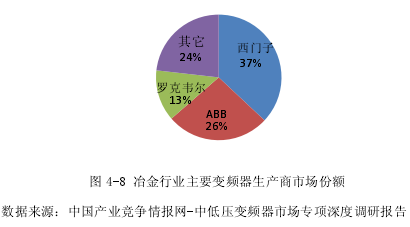

西门子、ABB、罗克韦尔在冶金行业市场份额合计达到 76%,其中,西门子处在绝对领先位置,其他外资与国内品牌都很难进入,见图 4-8.

中国冶金行业在过去 10 年里,经历了飞速的发展,粗钢产量从 2004 年的 2.72亿吨增长至 2013 年的 7.79 亿吨,增长了将近三倍,产量一直位居世界第一。近些年,受全球经济发展放缓的影响,国内外需求不足,产能持续过剩,企业间竞争激烈,冶金全行业发展变缓。国际钢铁协会预计中国钢产量将在三年内达到顶峰,钢铁工业“十二五”发展规划,预测我国粗钢需求量可能在“十二五”期间进入峰值弧顶区,最高峰可能出现在 2015 年至 2020 年期间,峰值约 7.7~8.2 亿吨,此后峰值弧顶区仍将持续一个时期。因此,未来 3 到 5 年,冶金行业的发展,短期内虽仍将继续上升,但空间已不大,低速增长将是未来相当长一段时间的主基调。与冶金行业相配套的机械、电气设备受此影响,在未来一段时间,也面临增长变缓,市场竞争加剧。

西门子作为全球冶金行业内唯一能提供全生命周期服务与产品的高科技企业,从原材料加工到最终成品,能提供冶金行业最先进的冶金技术、全套工程、服务。变频器作为节能减排、提高产品质量的关键产品之一,是西门子长期关注、重点发展的业务之一,在国内的发展一直保持业内领先。西门子公司变频器在冶金行业的销售额近几年都是连续增长,见图 4-9,但是,上升趋势逐渐变缓,未来市场的增长会遇到越来越大的挑战。

4.2.5.3 冶金行业内主要竞争者

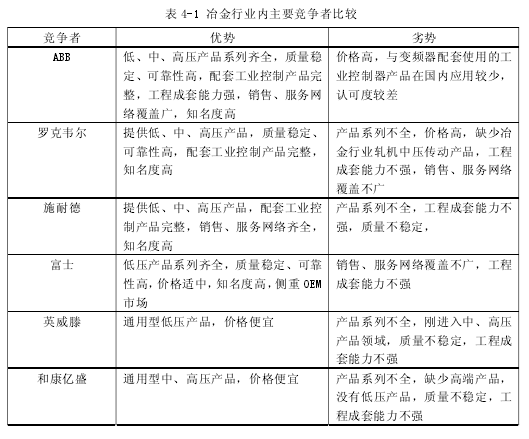

西门子是能提供覆盖冶金行业全部应用需求变频器产品的少数几家厂商之一,主要竞争对手是 ABB,罗克韦尔、施耐德等国际知名厂商,国内厂商只能在个别变频器产品上与西门子进行竞争。

第一,ABB 公司

1988 年,阿西亚公司(瑞典)和布朗勃法瑞公司(瑞士)两家知名电气公司合并组成 ABB 公司,是苏黎世、斯德哥尔摩和纽约证券交易所三地上市公司,瑞士苏黎世是 ABB 总部所在地。ABB 公司的业务主要集中在电力系统、电力产品、过程自动化、自动化产品四个领域,为电力、交通、工业、能源等行业用户提供产品和解决方案。

ABB 公司 2013 年全球销售收入约为 420 亿美元,位居世界 500 强,在全球拥有大约150000 名员工,在 100 多个国家和地区开展业务。1994 年,ABB 中国总部从香港迁至北京,目前,ABB 在中国员工人数接近 20000 名,涵盖生产、研发、销售和服务,在中国共投资设立了 37 家企业,有 100 多个销售与服务结构。

1994年,ABB电气传动系统有限公司以合资公司性质在北京成立,主要负责ABB 公司直流传动与低压交流变频器的生产与制造,2000 年后,陆续引进部分中压变频器生产线,在国内纺织、造纸、冶金、电力等行业应用广泛,目前,产品功率范围从 100瓦至数十兆瓦。ABB 传动公司发展较为迅速,传动产品销售与服务支持,不仅面向国内,还覆盖亚洲市场。ABB 传动公司有着庞大的经销商销售与服务网络,产品线的本地化程度非常高,除极少数高端产品外,基本都能在国内生产。2013 年,ABB 公司在中国变频器市场的销售额约为 44 亿人民币,市场占有率达到 14%.近几年,ABB 变频器一直是西门子最大的竞争对手,国内市场占有率超过西门子,但在冶金行业占有率与西门子有一定差距。

第二,罗克韦尔自动化公司

罗克韦尔自动化公司是工业自动化行业知名公司,2013年销售额近63.5亿美元,450 多个生产制造、销售和技术服务办事处分布在全球 80 多个国家和地区,现有员工22000 人,总部位于美国密尔沃基市。 1988 年,罗克韦尔自动化进入中国开展业务,其业务包括艾伦-布拉德利的控制产品和工程服务、罗克韦尔软件开发的自动化管理软件等。为了布局国内高压变频器市场,快速提高市场份额、快速响应和落实中国乃至亚太地区的需求,2012 年 10 月,罗克韦尔收购了哈尔滨九州电气高压变频器业务。罗克韦尔变频器产品覆盖功率范围较广,侧重于系统解决方案。目前,拥有 5 个培训中心和 37 个销售机构,在上海和哈尔滨建有 3 个生产基地。

第三,施耐德

施耐德电气有限公司总部位于法国吕埃,业务领域主要涉及工业过程控制、能源及基础设施、楼宇自动化和数据中心,在住宅应用领域也有很强的市场能力。2013 年,施耐德在全球的总营收达到 250 亿欧元,在 100 多个国家拥有超过 160000 名员工。

1995 年,施耐德电气开始在中国开展变频器业务,目前变频器业务总部在上海,低压变频器生产厂位于苏州。 2011 年 6 月,施耐德收购北京利德华福技术公司,完善其冶金、采矿、石油及天然气等解决方案业务,在中国加强中压变频领域。利德华福主要从事中压变频器的开发、生产和销售,凭借价格优势,在通用型中压变频器市场有一定优势,在国内中压传动市场发展势头良好。施耐德电气在国内拥有强大的销售与服务网络和客户支持中心,变频器销售以分销商为主,客户关系培养做得非常成功。施耐德提供一体化驱动、伺服驱动器、标准变频器、行业专业变频器、中压与工程变频器等多种选择,产品系列较全。变频器产品在供水、市政排污、纺织、水泥、化工等行业广泛应用,施耐德变频器主要以节能增效为推广点。

第四,富士

富士电机成立于 1923,总部在日本东京,主要生产大型电气设备,在中国有 32家企业及机构,负责生产、销售和售后服务。富士电机(中国)有限公司负责中国大陆及港澳地区产品的销售,并有部分产品返销日本。富士公司的变频器产品系列比较齐全,涵盖伺服、中低压变频器和高压变频器。产品优势在风机、泵类和机械市场,主要应用于石化、钢铁、电梯等行业。

第五,英威腾

英威腾电气股份有限公司成立于 2002 年,是国内成长最快的变频器企业之一,在中国变频器行业具有一定品牌影响,是国家火炬计划重点高新技术企业,主要产品包括高、中、低压变频器,伺服系统等,是产品范围最广、规格最齐全的内资变频器厂家, 产品在石化、油田、纺织等行业有较为广泛的应用。英威腾现有大型生产基地4 个,员工 1600 多人,与上百家经销商合作,建立了较为完善的营销网络。英威腾在产品技术上还不能与知名跨国企业相抗衡,但是具有明显的价格优势。

第六,北京合康亿盛

北京合康亿盛变频科技股份有限公司是一家专业研发、生产、销售各种高压变频器的高科技企业,成立于 2003 年。合康变频现有员工接近 1000,下设 3 家全资子公司,2 家控股子公司,一个重点实验室和一个技术中心,主要生产制造高压变频器,并提供系统集成、技术开发等业务,应用领域涉及冶金、水泥、电力、石化、矿业、市政等行业。2011 年开始拓展中、低压变频器和防爆变频器系列。凭借雄厚的技术实力、领先的生产工艺,在国内变频节能领域处于领先位置。

冶金行业内主要竞争者比较,见表 4-1.