第 2 章 吉林银行基于福地路桥公司贷款信用风险的识别

信用风险的识别,是指在信用风险事故发生之前,分析信用风险事故的潜在原因或风险因素。信用风险的识别通常有以下两个环节:(1)感知信用风险,即认识信用风险,了解信用风险;(2)分析信用风险,即分析引起信用风险事故的各种因素。

2.1 吉林银行信用风险管理现状

吉林银行股份有限公司(以下简称:吉林银行)是经中国银行业监督管理委员会批准成立的股份制商业银行。2008 年 11 月吉林银行完成吸收合并本省白山、通化、四平、松原等四个地区的城市信用社。目前在吉林省内 9 个市州和大连、沈阳拥有 363 个机构,包括 1 个总行、11 个分行、1 个分行级专营机构,350 个支行及支行以下机构。截至 2013 年 12 月末,全行资产总额达到2622.43 亿元,比上年增长 18.79%;其中企业贷款余额为 997.73 亿元,占各项贷款余额合计的 79.30%,比上年末增加 149.57 亿元,增长幅度为 17.63%.

吉林银行严格遵循监管要求,不断完善信贷流程,形成了贷前、贷中、贷后相分离的管理组织架构。信用风险管理的监控工作由吉林银行董事会负责;信用风险管理战略、总体政策及体系建设工作由高级管理层负责;吉林银行信用风险管理的审议决策工作由风险管理委员会负责,并按照风险管理委员会的要求和指导开展工作;吉林银行的信用风险牵头管理工作由各级风险管理部门负责,各业务部门则按照职能分工执行本业务领域的信用风险管理政策和标准。

在持续推动信贷制度建设、进一步完善信贷政策体系、完善授信审批、风险管理、押品管理等贷款管理基本制度及具体业务操作规程、积极推动信贷业务操作流程改革、平衡业务发展与风险控制的关系的同时,吉林银行为了更好地促进业务发展,提高授信评审效率,以防范风险为前提,于 2013 年制定了《吉林银行授信评审体制改革方案》,对授信评审体系进行了改革,初步确立了公司授信、个人贷款业务垂直管理与小企业授信业务条线管理相结合的授信评审体系,理顺了各项业务的评审流程和授信授权;修订了授信评审准入标准,下发了《吉林银行 2013 年授信指引》、《吉林银行授信评审委员会工作规则(修订)》、《吉林银行公司授信放款业务操作实施细则(修订)》等文件,在促进业务快速发展的同时,也提高了授信业务的风险防控能力。另外,吉林银行认真贯彻落实国务院及监管部门的政策及监管要求,加强了地方政府融资平台及房地产行业的风险管理,引导分支机构加强资金监管,加强风险监测和风险排查力度,防止信贷资金体外循环;强化重点领域的风险防范,以逾期贷款和非应计贷款为主要管理对象,正确处理业务发展和风险管理的关系,促进全行信贷资产质量稳步提升。吉林银行最大信用风险敞口金额如表 2.1 所示:

2.2 福地路桥公司贷款业务情况分析

吉林省福地路桥有限公司成立于 2006 年 4 月 28 日,注册资金 1200 万元,公司由两位股东--庞树生、陈远茹分别出资 900 万元、300 万元组成。福地路桥公司现有职工 64 人,其中各类专业技术人员 30 人。公司位于长春市净月经济开发区,经营场所为自有商铺,占地面积为 754.31 平方米。福地路桥公司下设经营科、技术科、财务科、综合办公室、材料科等部门,具有市政公用工程施工总承包叁级资质,主要承担城市道路、给排水施工等市政公用工程、并结合自身技术特点,承揽城市小区的道路施工,给排水工程,年施工能力可达3000 万元以上; 公司现有各类工程施工设备 9 台,总装机 3302 千瓦;拥有挖掘机、压路机、装载机、摊铺机等机械。自成立以来,福地公司相继完成了新城大街改造项目的路面工程及部分路基工程、南三环路面工程、污水工程,其中2009 年完成了飞跃路工程,长春汽车产业开发区丙八路道路排水工程等重点工程,项目投资总金额超过 8000 万元。

福地公司实际控制人为该企业法人,庞树生,美国加州大学马可尼奥学院EMBA 学位。庞树生先生与另一股东陈远茹女士为夫妻关系,夫妻两人共同拥有位于万科城市花园小区商品房一套。法人庞树生先生名下现有个人经营性贷款余额 211,506 元,期限为二年(2013 年 7 月 14 日至 2015 年 7 月 13 日),担保方式为抵押,贷款行为长春市光大银行经开支行,现贷款状态为正常类贷款;股东陈远茹女士名下现有个人住房按揭贷 3,019,688 元。福地路桥公司曾于2011 年向吉林银行申请流动资金贷款 300 万元,贷款期限为一年,企业按时还本付息,无违约纪录。

关联企业信息:长春建设股份有限公司福地分公司,负责人为庞树生,公司具有市政公用工程施工总承包贰级资质,福地分公司需要按工程款的 1%付给长春建设股份有限公司作为管理费。

2013年福地路桥公司中标的大型工程有:长春市南关区裸露地面改造工程、白山市江源区煤矿棚户区改造项目江源 B 区规划路二市政配套设施工程施工(第二标段)的项目、永吉县农村土地整治重大工程-土地平整项目等,中标总金额约为 2176 万元,导致企业流动资金紧张。由于路桥施工行业的特殊性,福地路桥公司承接的工程施工期通常需要两年左右,且决算完毕后还需扣留工程款的 5%作为保证金,保证期过后公司才能收到工程款;福地路桥公司的下游绝大部分是政府性质的单位或集团,因此企业需要备有充足的营运资金以保证现金流动正常。

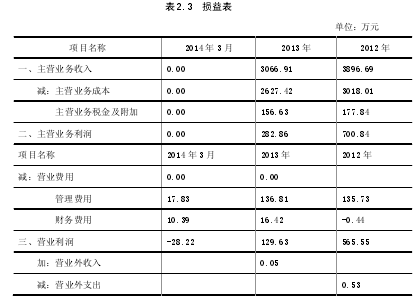

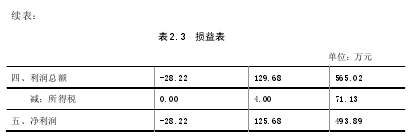

通过对福地路桥公司资产负债表的考察,可以了解企业在会计期末的资产、负债和业主权益的状况。2012 年、2013 年及 2014 年 3 月末福地路桥公司的资产负债表如表 2.2 所示:

福地路桥公司 2014 年应收账款为 511 万元,主要是工程欠款(欠款明细将在下一节中做出说明);报表中其他应收款为 1384 万元,主要是公司工作人员及股东借款,包括陈远茹共借款 478 万元,庞琳借款 164 万元;存货 2783 万元,主要是建筑施工用的原材料、低值易耗品等,其中金额最大的存货为石材,约为 872 万元;应付账款 3 为 6 万元,主要是采购原材料产生的欠款;其他应付款为 3873 万元,主要由于部分客户款已付但未开发票或个人借款等,其中所涉及的金额较大的项目有吉林省奥莱特汽车设备有限公司,金额为 660 万元,以及预收池西工程款,金额为 370 万元。

2.3 福地路桥公司贷款信用风险的识别

应收账款保理业务是指销售商将其现在或将来的基于其与购货商(债务人)订立的货物销售与服务合同或因其他原因所产生的应收账款转让给银行,从而获得银行为其提供的商业资信调查、贸易融资、应收账款管理及信用风险担保等方面的综合性金融服务。根据福地路桥公司的实际经营情况,公司可以向吉林银行申请应收账款保理进行融资。这是由于:

(1)福地路桥公司属于中小企业,不能提供其他符合银行要求的有效抵、质押品向银行申请融资;将应收账款质押给银行后,不仅可以获得流动资金,还能降低公司管理应收账款的成本。

(2)保理融资具有将公司的"应收"变为"实收"的优势,从公司经营质量方面看,公司实际收到流动资金的好处远远大于虚有的高利润而无实际现金流入,一旦企业签订了保理协议,企业的财务报表中应收账款科目数额减少,对应的货币资金、其他应收款及财务费用等科目的数额相应增加,由此营业利润、由经营活动产生的现金流量均有较大改善,这对企业修饰财务数据具有积极的作用。

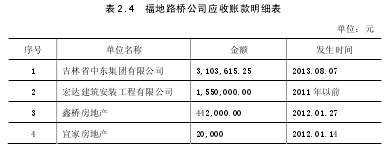

对于应收账款的评估,主要使用两种方法:坏账估计法,即按坏账的比例判断不可收回的坏账损失的数额;账龄分析法,即按应收账款拖欠时间的长短分析判断可收回的金额和坏账,将应收账款按账龄分成几组,按组估计坏账损失,并计算坏账损失的金额。根据吉林银行相关业务管理办法的规定,"为了能够对风险进行有效预测和控制,应收账款要达到账龄结构合理、坏账比例适度的标准,且周转率在行业良好值以上",因此,吉林银行对福地路桥公司应收账款的评估,采取了两种评估方法相结合的方式。截止到 2014 年 3 月,福地路桥公司的应收账款明细。

根据表 2.4 所示,符合吉林银行账龄要求的福地路桥应收账款资产是该公司与吉林省中东集团之间形成的约 310 万元应收账款,且吉林省中东集团符合吉林银行对债务人的资质要求,该笔账款可以用于质押。本次福地路桥公司贷款业务的风险可以分为贷前风险、贷中风险和贷后风险。

(1)贷前风险主要指贷前调查风险,包括贷前调查流于形式,甚至未进行贷前调查,或者客户经理仅仅根据借款申请人提供的资料作为贷前调查的情况,而造成贷前调查失实;(2)贷中风险主要指操作风险,根据新巴塞尔协议,操作风险被定义为"由不完善或失灵的内部程序、人员、系统或外部事件导致损失的风险".

(3)贷后风险,即从贷款发放后到本息收回或授信结束的全过程产生的风险。控制好贷后风险对确保银行贷款安全和案件防控具有至关重要的作用。