第五章Y公司的融资策略建议

从上述对Y公司融资需求和融资现状的分析可以看出,Y公司的融资结构已经不适宜再采用债务方式融资。而且从监管要求看,Y公司也不可能通过银行贷款或债务性房地产信托取得资金。Y公司的未来融资,不仅要考虑拓宽融资渠道和降低融资成本,还要考虑优化资本结构。

5.1 Y公司的总体融资策略

5.1.1合理确定融资需求,避免盲目融资

根据前述分析,Y公司的融资需求在1亿元人民币,如果采取较为宽松的资金管理策略,则可以把融资额度定在1.5亿元。如果融资规模超过1. 5亿,可能会造成大量资金限制,降低资金的使用效率。如果采用的是债务融资,还会使Y公司的财务杠杆进一步提高,使财务风险大大增加。如果采用股权融资,则融资规模受限于Y公司的股权估值,否则Y公司的原股东会失去绝对控股地位。根据项目的开发期限,融资期限以3年为宜。融资的成本要为原股东所接受。

5. 1.2侧重股权融资,优化资本结构

前述分析Y公司的资产负债率已经超过80%。Y公司是中小型的企业,本身的资本实力并不雄厚,并且处在一个被政府进行严厉调控的行业。对于债权人来说,这么高的负债率是难以接受的。根据监管方面的规定,Y公司已经不可能从银行系统和信托机构获得新的债务性资金。而民间借贷成本高昂且操作不规范,存在较大的风险隐患。因此,从外部环境的角度,Y公司目前的融资方向己经基本被限定为股权融资。在融入权益性资金,降低资产负债率之后,才能进一步融入债务性资金。

5. 1.3注重风险管理,保持稳健经营

房地产行业具有投资金额大,开发周期长的特点,一旦市场形势发生变化,房地产企业自身调整的余地很小,产品积压或价格下降往往给资金链带来巨大压力。目前,Y公司保持着较高的增长速度,同时保持着较高的资产负债率。从财务的角度看,就是同时具有较高的经营杠杆和财务杠杆,公司的总杠杆也就是公司的总风险也处在一个较高的水平。

稳健的策略应该是要么控制增长的速度,不追求超出自身资金实力的超常增长;要么是在超常的增长过程中引进更多的权益投资者来分散风险。因此,从内部选择的角度,Y公司也应该增加股权融资,而不是再增加债务性资金,使财务杠杆进一步提高。

5.1. 4改善公司治理,为上市融资做准备

房地产企业目前受到较多的控制,因此上市融资目前还只能是一个方向。但是Y公司可以借助引进投资者的机会,改善公司的治理结构,为上市做准备。中小型房地产企业多是近十几年发展起来的民营企业,具有家族式管理和一股独大的特点。这既不符合现代公司治理制度,也不符合资本市场的要求,不利于吸引投资者。Y公司要引进权益投资者,必然要在新的股权结构的基础上对公司治理作出新的制度安排,明确划分股东会、董事会和经理层各自的职权和议事规则,使其能够互相制衡。通过治理结构的完善,新进投资者的利益得到尊重和保障,有利于增强他们的信心,促进融资交易的达成。

5.2积极引进私募股权基金提高股权融资比重

私募股权融资交易结构设计

5. 2.1投资方的收益测算

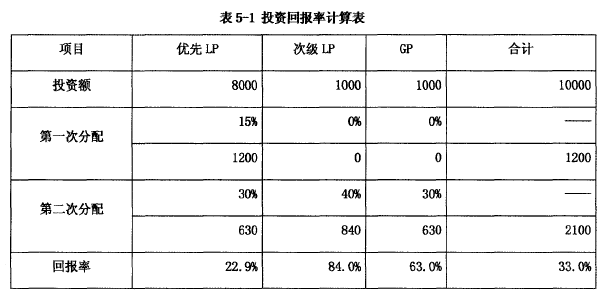

投资方即拟引入的私募股权基金。由于本项目的投资额较小,为了取得更高的回报,投资方需要提高杠杆,具体方式是对有限合伙人进行进一步的结构化,即划分为优先有限合伙人(优先LP)和次级有限合伙人(次级LP)。基金按照1: 1: 8的比例对普通合伙人(GP)、优先有限合伙人和次级有限合伙人进行募集。由于优先级有限合伙人提供了绝大部分的资金,基金在收益分配安排上必须对优先级有限合伙人提供一定的信用增级,才能吸弓I优先级有限合伙人进行投资。

基金的投资收益的分配顺序可以考虑如下安排:

①返还优先LP的本金,直至该级别LP的本金全部收回;

②对优先LP分配出资额15.0%的投资收益;

③返还次级LP本金,直至该级别LP的本金全部收回;

④返还GP本金,直至GP的本金全部收回;

⑤上述分配完毕后,如果投资收益还有剩余,则在优先LP、次级LP和GP之间按照30.0%, 40.0%,30.0%的比例分配。

从上述分配结构来看,虽然优先LP的保底回报仅为15%,但是由于优先LP的本金与次级LP和GP的本金之比为8: 1 : 1,且其本金和15%的保底收益优先于其他级别合伙人的本金受偿,这相当于本金获得了 25%的“缓冲垫”,因此安全系数较高。而对于次级LP而言,其本金与GP本金之比为1: 1,且其本金优先于GP本金受偿,相当于本金具有100%的“缓冲垫”,而只要投资取得正收益,其收益率是GP的1.33倍。最后,GP以10%的出资在剩余投资收益分配时获得其中30.0%的份额。可见,这个分配结构较好的平衡了各个级别投资者的风险和回报,能够为他们所接受。

Y公司根据近几年的权益回报率以及融资所投向的项目的盈利预测,预计投资期内的权益报酬率约为33%。假设私募股权基金入股后与Y公司的原股东按出资比例享有公司盈利,则基金整体上的年回报率也是33%。根据Y公司的资金需求,假设私募基金的投资额为10000万元,则投资额的整体年回报为3300万元。

各个级别合伙人的年投资回报率计算如下:

可见,通过釆用高杠杆和结构化的设计,GP获得了高达63%的年回报率,以投资期3年计,收益率达到投资本金的1. 9倍;次级LP的年回报率达到84%, 3年的总回报达到本金的2. 5倍;而风险最低的优先LP的年回报率为22. 9%, 3年的总回报率达到68. 7%。因此,该分配方案能够为不同风险级别的投资人提供相应的回报,能够适应具有不同风险偏好的投资人。

5.2. 2融资方的成本测算

融资方在引进投资方的时候,一般要先进行资产评估,以确定入股的对价,评估的结果往往比原股东的投资有较高的溢价。以Y公司为例,其2013年末的净资产约为5688万元,假设评估后增值幅度为100% (基于Y公司的未来盈利前景,实际增值应超过此数),达到11376万元(以2013年盈利1727万元计,市盈率约为6.5倍,估值不算高)。以此为对价基础,私募股权基金以10000万元进行增资后,Y公司的股东仍能保持控股地位。增资扩股后,双方按照出资比例享有公司盈利,同股同权。Y公司原股东的股权以11376的估值获得33%的年回报,如果以5688万元的账面成本计,原股东的回报率达到66%。而新进入股东的回报率为33%。因此,新进入的股权资本的成本比原股东要低,融资方案能为原股东所接受。

5. 3灵活运用夹层融资拓宽资金来源渠道

5.3.1股权回购模式

1.融资规模:1亿元

2.融资期限:3年

3.交易方式:夹层借款方、Y公司及其股东签订三方协议,夹层借款方以1亿元现金

对Y公司进行增资,购入不高于49%的股权,该项股权除保留部分重大事项否决权外不具有表决权;Y公司原股东承诺3年后对项股权进行回购,回购价格须保证对夹层借款方的承诺收益,该承诺收益以12%的年化收益率或者实际权益回报率的50%两者之间的高者确定。

通过上述交易,Y公司实际上是以其股权作为质押获得了一项3年期的贷款,该贷款的利率最低为12%。与普通银行贷款相比,虽然夹层融资的成本较高,但是规避了监管方面的限制,在必要时能够融入资金,保证资金链的安全。而夹层借款方获得较高的收益作为其比普通债权人劣后清偿的补偿,贷款期间持有Y公司的股权实际上是一种担保,使投资人的利益更有保障。因此,该融资方案能被双方接受。

5.3.2可转债模式

1.融资规模:1亿元

2.融资期限:3年

3.交易方式:为便于今后融资及上市,Y公司先将其组织形式由有限责任公司变更为股份有限公司(Y公司的现状基本符合股份有限公司的设立条件)。变更为股份有限公司后,Y公司的全部资本划分为等额股份。Y公司与夹层资本方签订借款协议,以10%的年利率向夹层资本方借入资金1亿元,利息于每年末支付;3年期满,夹层资本方可以选择完全收回本息,也可以用借款本息按借款日Y公司每股价值的1.33倍认购Y公司的股份。借款期间,Y公司大股东以其所持股份为借款提供质押担保。

通过上述交易,由于提供了转股权,Y公司能够以相对较低的利率借入资金,到期后如夹层资本方选择转股,则Y公司相当于以股权的形式募集了资金,减轻了偿债压力并降低资产负债率。对于夹层资本方而言,虽然10%的年利率相对偏低,但是获得了一项转股权,有可能由股份增值获得更高的回报。如果行驶这项转股权,夹层资本方相当于3年前就购入Y公司股份,因为转换价为3年前的1.33倍,而收取利息后夹层资本方的资金也是3年前的1.33倍。因此,如果股份增值超过利息收入,夹层资本方可行使转换权以取得股份增值。

5.4实施融资方案应注意的问题

5.4.1选择合适的投资方

融资的过程同时也是一个双方交易的过程。虽然引进私募股权基金取得的是权益资本,不需要每年支付固定的利息。但是从给予新进资本的回报来看,股权资本仍然是一种高成本的资本。而且,投资方与融资方对于企业未来的发展方向和发展速度当面的理解可能存在差异。因此,在引进私募股权基金时,如果融资方急于取得资金而匆忙交易,很可能为今后的合作留下隐患。拟通过私募股权基金进行融资的企业应当考察投资方是否急功近利,是否为达到投资目的给企业施加不当的业绩压力。只有选择真正具有帮助企业提升管理水平和竞争力的意愿和实力的合作者,才有利于企业长远发展。

5. 4. 2注意融资模式设计的合规性

由于私募股权基金、夹层融资等模式在我国在刚刚有所发展,相关的法律法规并不完善,尤其是缺乏有针对性的专门立法,很多操作层面的做法多是参照其他法律法规来进行。

在这种情况下,拟上述模式进行融资的企业必须特别注意其中的法律风险。如果在相关协议中对交易的细节约定得不够周全,很容易导致利益分配的矛盾,给投融资双方都造成不必要的麻烦。部分房地产企业在引进投资者之后,对退出机制的考虑不够完善,常常被迫接受对方提出的苛刻的对赌条款,给企业未来的融资和发展留下隐患。