第二章 量化投资综述

2.1 量化投资介绍

2.1.1 量化投资的概念

量化投资就是利用计算机科技并采用一定的数学模型去实现投资理念、实现投资策略的过程。根据数学模型和交易规则生成交易信号,由系统自动执行指令的交易过程。有趣的是,投资行业一般把量化型的投资称作“黑箱”,简单来说,量化投资不是依赖大脑的判断,而是靠数学公式来投资。量化投资者把最新的市场数据和其他相关信息输入到公式里,通过公式计算得出投资的对象及投资的时机决策。通过公式进行量化投资的优势就是分析决策的一致性,输入同样的信息运用同样的公式,可以获取到相同的判断结果,完全跟个人的判断没有关系。

量化投资实际上是一种工具,一种由投资者的经验创造、用数学模型实现的借助计算机信息化的工具。量化投资不是依靠投资者的感觉、经验和直觉进行投资,而是将投资者的经验通过模型方式固化到计算机中来实现投资理念。量化投资有客观性、纪律性、系统性、全面性、及时性、准确性、高效性等优势。通过量化投资,可以将投资者从各种日常的琐碎的信息分析中解脱出来,形成一劳永逸的模式,而需要投资者继续做的就是不断的完善这个模式并不断创造新的可以盈利的模式。

2.1.2 量化投资与传统投资比较

传统投资,是在投资过程中使用基本面分析或技术分析,股票交易价格和市场操作依赖于人的分析方法,通过人的经验和判断来确定资产配置、股票选择和时机,并通过专业人员完成交易。

量化投资,是通过计算机程序进行投资分析及交易的系统化投资方式,由计算机完成股票选择、时机把握及仓位控制,并由计算机来完成整个交易过程。

传统的投资是通过人工进行分析判断,而量化投资是通过现有的量化投资策略进行分析判断;在交易实施方面,传统的投资一般由专业人员执行手工交易,而量化投资通过程序系统化机械化完成执行交易过程。传统投资方式中分析交易人员很容易受到自身情绪影响,使得最终的投资结果偏离理性的分析结果;而量化投资利用程序分析现有的数据,根据程序化投资策略完成判断,避免了分析与决策在情感方面的负面影响。因此,量化投资相对于传统的投资,可以更客观、稳定、可靠,避免情感因素。

在决策的对象范围方面,传统投资方式由于实时跟踪的股票或期货等产品数量有限,实时决策分析的技术指标有限,造成投资决策的范围很窄;而量化投资使用计算机程序执行投资策略进行定量的分析和判断,随着计算机运算速度的提升,跟踪的投资产品可以不受限制,分析的指标也可以不断增加和扩大。

在决策的深度方面,针对量化投资策略的使用,需要不断更新优化以适应市场的变化,使用计算机进行分析,只能维持在现有策略的决策深度;而传统投资方式,研究人员可以根据市场行情的变化,进行更深层次的投资分析。

在收益和风险控制方面,传统投资方式构建的投资更强调投资收益而不是风险控制;而量化投资将风险控制作为一个重要环节,追求风险和回报之间的权衡,量化投资可以借助计算机程序快速地将风险指标评估出来。因此,量化投资可以有效地避免投资经理偏离潜在的性能基准,过度追求利润而忽视风险。

综上所述,量化投资与传统投资相比的优势在于它可以避免的人为负面影响、通过计算机实现策略来管理人的情感和认知,更大更快更准确地针对投资对象进行判断及分析,可以平衡风险与回报;而传统投资的优势在于深层次的人为决策来选取投资策略。

2.2 量化投资的发展

2.2.1 国外量化投资的发展

量化投资最早起源于 20 世纪 70 年代初期,巴克莱国际投资管理公司发布了世界上第一支被动管理的指数基金,后来被世人称作是量化投资的鼻祖。

美国数量经济学教授巴尔·罗森伯格(Barr Rosenberg),作为量化投资的先行者,创建了投资组合业绩管理模型,并和三位合作伙伴创立了罗森伯格机构股权管理公司,利用计算机管理股票投资组合。此后,他开发出了多种量化分析模型,并创造出了着名的“综合阿尔法”模型。罗森伯格机构股权管理公司到 1990 年时,资产管理规模已突破了 100 亿美元。

随着 20 世纪 80 年代以来,计算机与互联网等信息技术飞速发展,各类证券和期权类产品不断丰富,金融交易量大增,华尔街已发生了翻天覆地的变化。如果投资者只使用手工的分析和交易模式,将很可能被华尔街抛弃。不使用计算机,不使用分析模型,不使用互联网,投资者便会在庞大的金融数据面前,陷于高风险的投资困境。这样,使用计算机进行数理统计分析的量化投资方法开始逐渐被投资者接受。

在 1997-1998 年间爆发的亚洲金融危机中,量化投资的算法交易起到了一定的坏作用。同时,长期资本管理公司的失败,也给量化投资雪上加霜,量化投资领域受到了前所未有的质疑和排斥。在此之后,始于 2007 年的金融危机,量化投资也未能幸免。然而,这些并不能将量化投资完全否定。一位传奇基金经理人,詹姆斯·西蒙斯(James Harris Simons),利用量化投资的方法,在 20 年的时间里创造了年均回报率高达 60%惊人神话,这个战绩将传统价值投资远远抛在了身后。

西蒙斯的成功让广大量化投资者再一次燃起了希望。事实证明,量化投资方法的使用是需要不断深化和创造的,一成不变的量化模型和策略是无法一直战胜市场的,量化投资经理必须不断完善模型,创造更加严密严谨的模型才能战胜千变万化的市场。一次次的失败和金融危机,并没有击碎量化投资者的信心,反而更加锤炼了投资者的量化投资模型。在 2007 年的金融风暴中,有部分量化投资基金优化改进了投资模型,做到了及时的止损,使广大投资者看到了量化投资的希望,从此量化投资迎来了广阔的发展空间。

量化投资在最近一二十年内在海外呈指数发展态势。从起初 1970 年量化投资在国际市场的零占有比率;到 1998 年共有 21 只量化投资基金管理着 80 亿美元的资产,再到 2001 年时,约 200 只量化投资基金的资产管理规模达到 880 亿美元;截止到 2008 年,量化投资基金的数量已经发展到 1184 只,管理资金已经超过 1800 亿美元,7 年的时间基金数量翻了 4 翻,而管理规模也扩大了一倍多。

最后,截止 2010 年 11 月时,共有超过 1600 只量化投资基金管理的总资产高达2600 亿美元。在最后这十年的发展过程中,量化投资的年均增长速度高达 20%,相比之下传统基金的年增长速度仅为 8%。

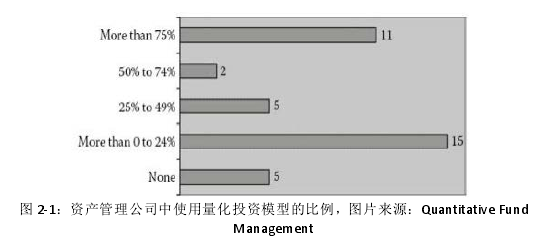

从量化投资使用程度来看,2008 年海外作过一次调查,从北美以及欧洲 38家管理大约 4.3 万美元资产的资产管理公司,就数量化投资模型使用数量、模型在资产管理中的作用、高频数据的使用、风险管理、优化方式等各方面进行了实证调查,结果如下:

有 29%的资产管理公司表明大约 75%以上的资金是由量化投资方式管理;50%到 74%的资金由量化投资方式管理的公司只有两家,约占 5%;25%到 49%的资金由数量化投资方式管理的公司 5 家,约占 13%;0%到 24%的资金由量化投资方式管理的公司 15 家,约占 39%;另有 5 家公司没有使用量化方式投资。而这样一个调查与 2004-2005 年的情况相比较,量化投资使用程度大幅度提高。

2.2.2 国内量化投资的现状

随着国内市场机制的逐渐走向成熟,数量化交易在国内也开始发展。自动化交易在期货市场发展较早,目前已经初具规模;随着金融危机中华尔街华人宽客的回归,量化投资正在股票市场成为热点;部分机构投资者开始尝试使用算法交易降低交易执行成本;并在 ETF、权证等产品上使用程序化交易进行套利。

自动化交易最早在国内证券市场起步,近两年也开始在期货市场上被越来越多的投资者所接受。特别是 2010 年 4 月中国沪深 300 股指期货的推出,为广大投资者提供了做空的投资手段。同时,各种软件供应商推出了期货自动化交易软件功能,为短线交易者提供了快捷地下单方式。此外,期货市场的自动化交易模型也正逐步由投资者编制自用,演变为有由一定规模的投资咨询顾问组成的专业团队参与。据中国国际期货公司共计,目前允许用程序化交易的投资者已占该公司客户总数的 10%,在过去一年的增幅超过 10 倍。

然而从 2012 年波士顿咨询机构 Aite Group LLC 发布的统计结果看,中国的程序化交易还处于起步阶段,程序化交易占全部交易比例不足 3%,远低于美国、英国和韩国。可见,在中国量化投资的理念并没有被国内更广大的投资者和机构投资者接收和认可。

在 2012 年 A 股市场跌跌不休的背景下,根据同花顺 iFinD 数据统计,虽然券商资管行业规模即将突破万亿,但急剧膨胀的规模和业绩表现并不成正比。在2012 年以前成立的 257 款老产品中,仅有 116 只产品取得正收益,占比 45.14%;2012 年以后成立的 138 款新产品由于大部分成立时间较短无法对其业绩作出评价,但一些上半年成立的产品净值已经出现大幅下跌,为投资者带来账面亏损。

不过,尽管业绩不尽如人意,2012 年对于券商资管来说仍然是划时代的一年。特别是量化投资产品的推出,为中国对冲基金未来兴起向前迈出了最重要的一步。

华泰证券资产管理业务相关负责人也对记者明确表示,2013 年将加大对数量化投资类资管业务发展的投入,因为这是大势所趋。“我们计划 2013 年逐步建立一整套量化投研平台,开发各种量化对冲产品;对于传统产品也计划利用数量化投资手段,开展市值管理业务。”

国内量化投资基金也得到了较快的发展,主要基金包括光大量化基金、中海量化基金、上投摩根阿尔法、华商动态、富国沪深 300 增强、嘉实量化阿尔法基金、南方策略优化、长盛量化基金、友邦柏瑞量化、华富量子生命力基金、大摩华鑫多因子精选策略基金、申万菱信量化小盘基金。这13只量化投资基金在2012年的收益率超过了 12%,超过主动管理型偏股基金收益率逾 4 个百分点。在经过短短一年多的成立和发展,量化投资基金已经崭露头角。

2.3 量化投资的内容及方法

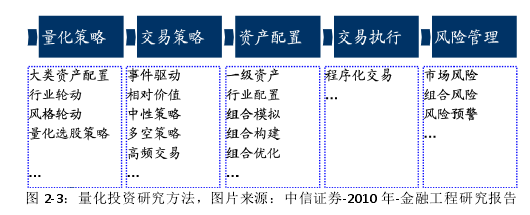

量化投资主要包括量化策略、量化投资交易策略、资产配置、交易执行及风险管理等几个方面的内容。量化策略主要是决定总体投资方向,需要确定投资选取的行业、风格、产品,也就是投资者考虑确定投资什么市场、选择什么产品,在不同市场上的投资如何分配变换。量化投资交易策略主要是决定如何进行投资,选取什么样的策略进行投资,是主动预测式策略还是被动事件驱动反应式策略。

回归分析(regression analysis)和动量模型(momentum modeling)仍然是量化投资者使用最广泛的投资交易策略。资产配置主要是决定资产的投资如何分配,首先根据行业选择进行配置,然后在行业内通过策略组合进行资产优化及构建。交易执行主要是通过计算机程序来实现完成投资交易过程,交易执行可以通过证券/期货公司交易站点或交易所专线直连方式实现。对于个人投资者,一般采用证券/期货公司交易站点的方式,而大型机构投资者,由于对实时性及效率要求较高,一般采用交易所专线直连方式。如果交易量较大,在交易执行过程中,可以采用算法交易,通过 VWAP 或 TWAP 模型将交易分拆以降低交易成本。风险管理主要是针对投资产品的市场及组合进行风险控制,可以通过风险价值模型进行测算及度量,实时判断当前投资的风险程度,当投资组合出现亏损时给出预警,甚至自动执行止损平仓。从风险分析模型来看,使用最多的就是方差模型(Variance),其次依次为:在险值模型(VaR)、下方风险模型(Downside Risk)、条件在险值模型(CVaR)、极值模型(EVT)。

总之,量化策略决定投资的大方向,投资交易策略决定投资的收益性,资产配置决定投资的平衡性,交易执行决定投资的实时性,风险管理决定投资的安全性。几个环节缺一不可,相互循环促进。

本文重点针对国内期货单一市场进行量化投资交易策略的相关研究。