第三章 货币政策传导机制

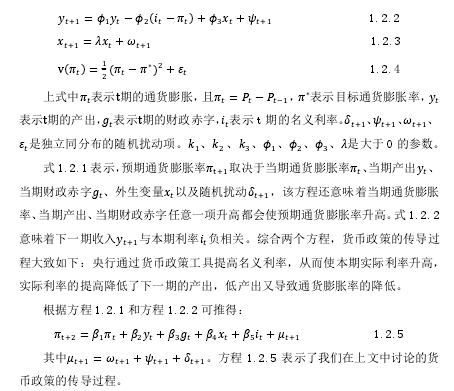

中央银行制定货币政策后,通常会根据一定的操作规则,选用一项或几项政策工具,来影响货币政策的中间目标,从而使经济向着既定的目标运行。而货币政策传导机制就是指货币政策工具对中间变量产生影响进而作用于产出等宏观变量的过程。西方学者对货币政策传导机制这一问题进行过许多研究,早期由凯恩斯主义者提出的利率机制以及由 Rossa(1951) 提出的信贷机制和 Ando andModigliani(1963)提出的财富机制对解释货币政策的传导过程起到了巨大的作用。

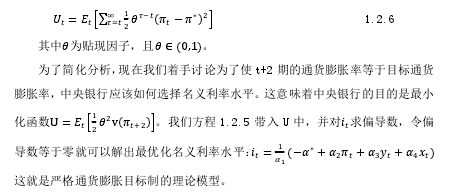

上世纪八十年代以来,货币政策传导机制理论进一步发展和完善,出现了财富渠道、资产负债表渠道、资产价格渠道和信用渠道等诸多理论。根据 Mishkin(1995)的划分,货币政策传导机制理论可以分为利率渠道、汇率渠道、资产价格渠道和信用渠道四个主要部分。

在本章中,我们将逐一分析讨论这四类货币政策传导机制。

3.1 利率渠道。

利率渠道是凯恩斯主义货币政策传导理论的核心。在凯恩斯主义经济学中,IS-LM 模型被用来解释货币政策的变动如何影响产出,而利率正是模型中连接产品市场与货币市场的核心变量,利率的变动使产品市场和货币市场同时达到均衡。

我们先考察一个简单的 IS-LM 模型。

IS 曲线代表产品市场的均衡,方程左侧是 t 期的产出??,它取决于方程右侧的α??和真实利率??,α??代表居民消费,α是边际消费倾向,代表居民消费占产出的比例,α ∈ (0,1),是真实利率的系数,根据相应理论,为负。

LM 曲线代表货币市场均衡,方程左侧代表真实货币存量,右侧是凯恩斯的货币需求函数,货币需求量和名义利率成正比,和收入成反比。

当中央银行通过某些政策手段增加了货币供给 M 时,名义利率i下降,根据价格粘性假设,短期内价格和工资来不及对货币存量的变动进行调整,因此价格水平保持不变,通货膨胀率π不发生变化,根据费雪方程:i = π + r,在通货膨胀率不发生变动的情况下,名义利率i的下降会导致真实利率r下降。当企业面对的真实利率下降时,企业的融资成本降低,投资的成本减少,因此企业会扩大投资规模,进而增加总需求,使产出增加。另外,当家庭发现真实利率下降时,也会增加住房投资和耐用消费品的购买,从而扩大总需求,增加产出。

那么,利率传导机制的效果如何呢 Bernanke and Blinder(1992)对这一问题进行了实证研究,他们采用动态向量模型,分析货币量、期限为 3 个月短期国债利率、期限为 10 年的长期债券利率和联邦基金利率等变量,对产出、就业、产能使用、新建房屋、个人收入、消费和耐用品订单等因素的影响。结论显示,联邦基金利率对这些变量的影响最为显着,也就是说,和其他的变量相比,联邦基金利率的变动对经济运行的影响最大。

46Bernanke and Blinder(1992)的研究结果可以说明,利率渠道不仅是货币政策传导的有效途径,还是货币政策传导的最主要途径。

3.2 汇率渠道。

随着经济全球化的不断发展,国际贸易和国际资本流动对于一个国家的重要性不断增强,在目前主流的浮动汇率制条件下,汇率也成为了货币政策的传导渠道之一。汇率渠道主要利用了国际经济中的利率平价关系,当本国中央银行实行宽松的货币政策时,本国利率下降,低于其他国家的利率水平。此时,相对其他国家的货币而言,持有本国货币的收益变少了,国际资本开始外流。外汇市场上,资本的持续外流使得本币不断贬值,降低了以外币表示的本国商品的价格。本币贬值一方面提高了本国商品在国际市场上的竞争力,另一方面又减少了外国商品的进口,从而扩大了净出口,产出因此增加。上述过程可以用下面的方式简要表示:

其中i是本国利率,e是用直接标价法表示的汇率,NX代表净出口,Y代表总产出。

汇率还能通过影响企业的资产负债表的方式对产出造成影响。如果一个企业的大部分债务都用外币计算,那么外汇的变动将会影响到企业的资产负债表结构,进而影响企业的投资决策。以拉美债务危机为例,当时墨西哥等拉美国家拥有大量的美元债务,当美元相对这些国家的货币升值时,企业的债务水平开始攀升,利息支出增加,越来越大的财务压力使得企业减少了投资,从而降低了总产出。

上述过程可以简单的表示为:

汇率渠道并不是对于所有国家都是有效的,汇率渠道发挥作用的关在在于利率对汇率的决定,这涉及到一个国家的汇率制度乃至金融体系的问题。对于大多数发达国家来说,汇率渠道都是一条有效的货币政策传导通道,但是对于发展中国家来说,由于金融制度的差别,汇率渠道的有效性也会不同。张成思(2011)选取产出、CPI 通胀率、M2 增长率、工资增长率、进口价格通胀率等指标,构建VAR 模型,利用中国 1995-2008 年的数据,探究这些指标和名义有效汇率变化率之间的动态关系。他发现,有效汇率对经济的影响并不显着,但影响的方向和汇率渠道理论是一致的。

由此可见,汇率渠道在我国货币政策传导的过程中发挥的作用并不明显。

3.3 资产价格渠道。

除利率和汇率之外,其他资产价格在货币政策的传导过程中也发挥了至关重要的作用。货币政策能够改变市场上各种资产的收益水平,使各种资产的价值发生变化,资产价值的变动又会改变企业和家庭的资产状况,从而影响企业和家庭的经济行为,这些影响最终体现在产出的变动上。资产价格渠道的核心是托宾 q理论和财富效应,托宾 q 理论描述了资产价格对企业行为的影响机制,而财富效应则描述了资产价格对家庭行为的作用机理。

Tobin(1969)提出了着名的 q 理论,他将 q 定义为企业的市场价格与资本的重置成本的比率,企业的市场价格可以理解为企业股票的价格,资本的重置成本则是指购置新厂房、设备的花费。一般来说,当 q 较大时,企业的市场价格高于资本的重置成本,企业可以通过在股票市场上发行新股筹集到较多的资金,因此企业存在扩张的动力;当 q 较小时,企业购买新资本的成本要高于企业发行债券所筹集到的资金,所以企业往往不会在这时进行投资。在 q 理论下,货币政策的传导途径如下:

我们以扩张的货币政策为例。当中央银行扩大货币供应量时,利率开始下降,持有现金的收益降低,人们转而将资产配置到其他的用途中去,于是大量资金流入股票市场,推高了股票的价格,企业的市场价格升高,q 变大,此时企业通过增发股票能够筹集到的资金要多于购买新设备的花费,这激励企业扩大投资,从而推高了总产出。

资产价格渠道的另一项重要内容就是所谓的财富效应,其核心理论是Modigliani(1964)提出的消费-生命周期假说。消费-生命周期假说认为,消费者以生命周期内的效用最大化为目标,根据其一生中的资产总量来配置他在各时期的消费。Lettau and Ludvigson(2004)的研究结果表明,居民资产的变动对总消费支出有着非常显着影响。

货币政策的变动通过利率的传导改变了各项资产的价值,因而改变消费者在其生命周期中的总资产。由于总资产的变动,消费者将调整各时期的消费额,改变总需求状况,进而影响产出。货币政策的传导过程可以如下表示:

我们简单的以股票代表消费者拥有除货币以外的其他资产,描述货币政策扩张时期财富效应的作用机制。当中央银行采用扩张的货币政策时,利率下降,投资者把更多资源配置到其他资产上,股票的购买量上升,进而推高了股票价格,股票价格的提高使那些持有股票的个人的总资产W增加,改变了他们的消费行为。

根据消费-生命周期理论,如果个人的总资产增加,那么他将扩大各时期的消费支出,消费的增加提高了总需求水平,从而提高了产出水平。

3.4 信贷渠道

不论是利率传导机制理论,还是资产价格传导机制理论,都建立在完善的金融市场和资产之间可以完全替代的假设之上。在这两个假设之下,货币或者利率成为了货币政策传导机制的核心。然而,现实中金融市场上存在着信息不对称的问题,而且各项资产也无法做到完全替代,在这种情况下,金融中介在货币政策传导的过程中扮演了重要角色。Bernanke and Blinder(1988)的研究强调银行在经济运行中的重要作用,他们在传统的 IS-LM 模型的基础之上,加入信贷要素,构建了 CC-LM 模型。

在该模型中,银行贷款在企业的资金来源构成中占据重要的位置,如果中央银行调整货币政策,银行拥有的可贷资金量必然受到影响,进而影响到企业能够获得的贷款数量,企业的生产与投资将会出现波动,从而使产出发生变化。这就是货币政策传导机制中的狭义信贷渠道。

狭义的信贷渠道强调银行信贷在企业融资过程中的作用。由于不同资产之间不能进行完全替代,企业的部分资金需求只能通过银行贷款来满足,银行贷款成为经济运行中的重要因素。Bernanke and Blinder(1988)通过扩展传统的 IS-LM 模型来考查信贷因素对总产出的作用过程。新模型包含三个方程,即产品市场出清条件、货币市场出清条件和信贷市场出清条件。

D(i,y) = m(τ)R 3.2方程左边是货币需求函数D(i,y),它表示民众对持有货币的需求,货币需求与债券利率i成反比,与收入y成正比。方程右边的m(τ)代表货币乘数,τ是准备金率,R表示银行的准备金,二者的乘积就是银行创造的货币总量。因此该方程意味着民众的货币需求量刚好等于银行创造的货币量,达到货币市场均衡。

信贷市场的出清条件为:

L(ρ,i,y) = λ(ρ,i)D(1 ? τ) 3.3方程左边是信贷需求函数L(ρ,i,y),它意味着信贷需求与贷款利率ρ、债券利率i和收入水平y有关。在方程右侧,λ(ρ,i)是一个表示贷款利率ρ和债券利率i关系的函数,D(1 ? τ)代表银行的负债,二者的乘积等于银行的信贷供给。

我们将方程 3.1 带入方程 3.3,消掉贷款利率ρ,由于准备金率是外生变量,因此我们可以得到一个关于产出y和债券利率i的方程,这个方程代表产品市场和信贷市场同时出清,可以用 CC 曲线表示。CC 曲线和 LM 曲线共同构成 CC-LM 模型,该模型能够解释货币政策是如何通过信贷渠道影响产出的。

如图一所示,当中央银行实行紧缩的货币政策时,经济中的货币存量减少,因此 LM 曲线向左移动至 LM',同时,紧缩的货币政策也降低了银行的负债(即存款),使银行的可贷资金减少,CC 曲线向左移动至 CC'.与原来均衡点相比,新的均衡点处的产出变少了,而债券利率却增加了。具体来说,我们可以认为在实行紧缩的货币政策的过程中,经济经历了如下的调整过程。中央银行通过公开市场操作或改变存款准备金比率,使银行占有存款数量下降,由于存款与贷款之比不能超过一定的限度,所以银行将会缩减其信贷规模,贷款的减少使得企业不得不削减投资,不再扩大产量,因此,经济的总产出也随之减小。

在狭义信贷渠道理论中,银行的资产负债状况是决定企业能否获得贷款的主要因素,而 Bernanke and Gertler(1989)的研究从企业的角度出发,考虑信息不对称在信贷市场上的影响,强调企业的资产净值在企业融资过程中的重要性,形成了所谓的广义信贷渠道理论。

广义信贷渠道理论将企业获得资金的渠道分为内部融资和外部融资两种,由于信息不对称和交易成本的存在,外部融资的机会成本通常要高于内部融资的机会成本,二者的差称为外部融资风险溢价。这种风险溢价是由于借贷双方的委托-代理关系造成的交易成本,无法完全被消除。广义资产渠道理论认为企业的外部融资风险溢价与企业的净资产成反比例关系,因为银行通常认为净资产较高的企业发生道德风险和逆向选择的几率较小,所以净资产高的企业比较容易以一个较低的成本从银行获得贷款。

在广义信贷渠道理论下,货币政策可以通过改变企业的净资产的方式来影响产出水平,其传导过程如下:

紧缩的货币政策企业净资产减少外部融资风险溢价升高企业获得的贷款减少企业的投资减少产出减少当中央银行实行紧缩的货币政策时,利率升高,增加了企业的利息支出,同时利率的升高也会增加股票市场的资金流出,降低企业股票的价格,二者的共同作用降低了企业的净资产。由于净资产的减少,企业更加需要外部的资金支持,这就提高了逆向选择的可能性,并且,净资产的减少意味着企业抵押品价值的降低,这使得发生道德风险的可能性提高,综合这两方面的因素,银行将会减少对企业的贷款。资金的缺乏令企业不得不削减投资支出,从而减少了总产出。

广义信贷渠道还会通过类似的方式对家庭的支出产生影响。当中央银行采取紧缩的货币政策时,降低了家庭持有的股票的价格,因而降低了家庭的净资产水平,家庭获得贷款的能力下降,从而减少了家庭的住房投资和耐用消费品的购买,最终使产出减少。

总的来说,不论是狭义信贷传导渠道还是广义信贷传导渠道,都是传统利率传导渠道的补充,突出了银行体系在货币政策传导中的作用。还有一点值得注意的是,即便存在凯恩斯所说的流动性陷阱,使利率渠道无法发挥作用,货币政策仍能通过信贷渠道对经济产生影响。