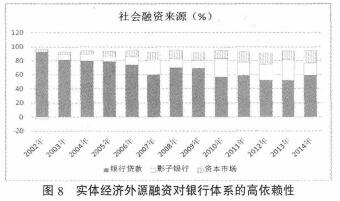

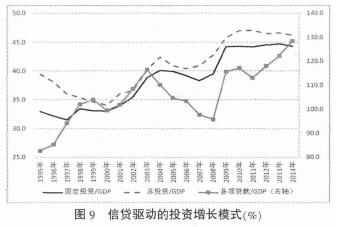

经过20多年的发展,股票和债券等资本市场融资占整个实体经济部门融资的比重虽有明显提高,但仍在20%以下(见图 8)。资本市场严格的审批程序和准入限制,使其难以满足实体部门不断增长和变化的融资需求。特别是近年来,一方面,各种新行业、新业态的大量涌现;另一方面,资本市场和传统银行体系存在刚性限制,导致委托贷款和信托贷款等影子银行业务迅速发展。无论是传统银行体系还是影子银行体系,为实体经济部门提供融资的基本形式都是贷款。这使得我国的投资增长具有明显的信贷驱动模式(见图 9)。在此模式下,与高投资相对应的必然是实体经济部门的高杠杆比率。

(七)宏观经济政策操作的非生产性在非均衡增长模式下,以投资和贸易收支为主要调控对象,我国宏观经济政策习惯于利用税收、补贴和直接投资支出等财政手段,影响企业的投资和生产行为;利用利率、货币总量、信贷总量和结构以及信贷分配等货币和金融手段,影响企业投资的成本和信贷可获得性,进而影响企业的投资和生产行为;综合利用出口补贴、出口退税、汇率和资本管制等财政、货币及金融手段,影响贸易收支状况,并以此影响企业的投资和生产行为。在此基础上,最终实现经济增长、就业水平和居民收入增长等目标。

财政层面的出口退税、出口补贴和企业技改补贴等,直接影响企业的出口、投资和生产行为,而不是通过影响市场价格信号引导企业的出口、投资和生产行为;财政层面的投资支出,甚至是政府直接成为投资主体,直接开展投资行为,同样也不是市场化的操作。财政政策的非市场性,并不难理解,这是各国普遍的做法。我国宏观调控的非市场性,更多地表现在货币和金融层面。在货币层面,不仅使用利率和货币总量等典型的货币政策手段,还使用信贷政策对金融机构信贷总量和投向实施引导、调控和监督,促使信贷投向不断优化。这种信贷政策更多的 是 非 市 场 化的,不仅可控性高,而且对实体经济的影响也更直接。就我国实际情况而言,一方面,金融市场缺乏深度和广度,无论是货币数量还是短期利率,都缺乏向实体经济有效传导的市场渠道和机制;另一方面,非均衡增长模式对宏观政策结构性影响产生要求,从而注定了货币政策在我国宏观调控框架中的实际地位低于财政政策。不仅如此,为了配合产业发展导向,在传统的货币政策操作以外,我国的货币当局对非市场化、能够产生结构效应的政策手段,具有明显的偏好。

二、新常态对宏观调控提出的挑战和要求

未来较长一段时间内,宏观调控需要考虑的,不只是政策松紧程度或政策刺激力度,也不只是政策工具的调整和政策传导渠道的完善,而是宏观经济政策框架的整体性调整,尤为重要的是政策目标的再定位、政策调控宏观经济动态平衡关系的着力点的重新选择,此后才是政策工具的调整和政策传导机制的重构。这是经济新常态的必然要求。

(一)宏观经济政策框架的总体目标定位以经济增长或经济总量扩张为目标导向的宏观经济政策,是经济发展战略下的必然选择。随着经济总量的持续扩张,我国已成为全球第二大经济体,人均GDP超过了8000美元,达到中等发达国家的水平。在此背景下,提高和改善民生福利成为现实需求。相对于增长的速度,增长的质量已经变得更为重要。对经济增长就业创造效应的关注,不只是就业岗位数量的增加,而是更应关注能否创造出更多的高质量就业岗位。因此,宏观经济政策应更加关注经济增长过程的成本与质量,更加关注增长的结果能否转化为家庭消费的增长和福利的提高。所有这些都意味着,我国宏观经济政策应该改变过去的“增长压倒一切”的目标定位。

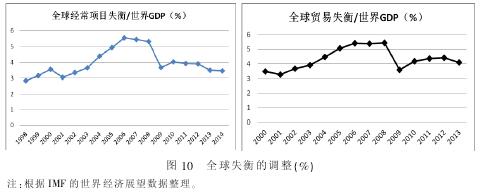

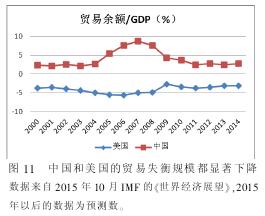

(二)增长和就业目标的重要性相对下降,宏观经济短期稳定性的重要性相对上升全球经常项目失衡规模占世界GDP的比重从2006年的5.5%降至2014年的3.5%;全球贸易失衡规模占 世 界GDP的 比 重 从5.4%降 至4.1%.中国贸易顺差占GDP比重从2007年最高点8.7%降至2014年的2.7%,美国贸易逆差占GDP比重从2006年的最高点5.6%降至2014年的3.1%(见图10 和图11)。

一方面,世界经济再平衡使得我国出口增速出现趋势性下滑,面向全球市场的国内产能出现全面过剩。这与内生的结构调整交织在一起,使得我国的经济转型过程面临更加严峻的去产能压力。产能过剩加大通货紧缩压力,与非金融企业高负债水平结合在一起,使得通紧-债务效应不断发酵,由此带来更为严峻的去杠杆压力。去产能与去杠杆交织在一起,必然导致宏观经济的短 期 波 动 风 险 加大。另一方面,人口结构变化和产业结构中服务业占比的上升结合在一起,降低了我国就业目标和收入目标对高经济增长速度的依赖性,从而提高了宏观经济政策对GDP增长速度下降的容忍程度。综合这两方面的变化,在我国宏观经济调控中,增长和就业目标的重要性相对下降,而宏观经济短期稳定性的重要性相对上升。

(三)通缩压力增长凸显了物价稳定目标在宏观经济政策中的重要意义通货紧缩及其影响全面显现化,特别是通紧-债务效应不断发酵。在总需求不足、内生性紧缩以及国际大宗商品价格下滑等因素的作用下,我国的通货紧缩压力增大。

一是进出口价格持续低迷,输入性通货紧缩没有缓解,反而进一步提升。

二是工业品出厂价格和购进价格持续负增长,工业领域的整体通缩压力进一步加剧。

三是CPI持续回落,低于目标价格水平。

四是与整体宏观经济更为密切的GDP平减指数持续为负。通货紧缩与企业高债务水平及高债务负担相互叠加,局部风险恶化和蔓延的程度有加剧的可能,带来的内生性紧缩效应也将更为严重。生产领域的通货紧缩与高债务率产生叠加效应,直接导致企业实际成本大幅度上扬。 2015年多次降息,使得企业融资成本下降了100多个基点,但企业实际融资成本反而提升了160个基点。这是2015年企业亏损面和亏损额大幅度提升的原因之一,也凸显了物价稳定目标在宏观经济政策中的重要性。