一、我国经济周期划分

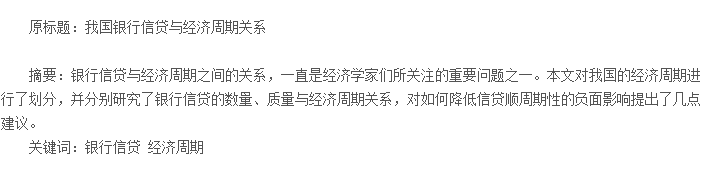

1978 年,我国拉开了改革开放的序幕,经济体制从计划经济向市场经济转变。2001 年我国加入 WTO,经济体制转轨取得了巨大的成功。日益深化的对外开放和全球化的金融市场,促使我国经济突飞猛进的发展。图 1 是 GDP 增长率时间序列数据的变化趋势图。

我们可以清晰的看出,自 1978 年至 2012 年,我国的 GDP 逐年上涨,经济总量保持着稳定的增长趋势。

在我国研究经济周期的文献中,划分经济周期的方法有很多,本文采用“谷-谷”法来描述我国的经济周期。从图 1 中,我们可以看出1978年至2012年,我国GDP的增长率呈现出明显的周期性,于是我们把这段期间的经济波动分成五个“上升---下降”的周期,如表1所示.

二、我国银行信贷与经济周期关系分析

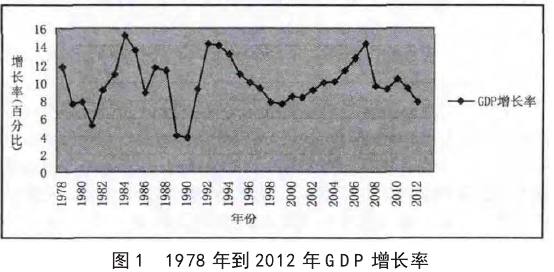

(一)我国银行信贷数量与经济周期关系分析我们将1978年至2012年我国的GDP增长率和银行信贷增长率绘制在一个图表中,进行对比分析,如图2所示.

观察图 2,我们可以看出,在 1993 年之前,我国银行信贷周期总是比经济周期晚三年左右进入下行期,晚一年左右进入上行期。

1993 年国家启动将专业银行改造为商业银行的方案,在此之前,国有银行政策影响因素较大,没有体现出市场导向。在此之后,信贷周期比经济周期晚 2 至 5 年。1993 年前后,中国经济发展迅速,信贷市场投资高涨,资金需求旺盛,商业银行实施扩张信贷行为,1995 年,我国开始实行“双紧”的财政政策和货币政策,并与分税制改革相结合,减少财政支出,同时发行国债,大幅提高存贷款利率,对信贷规模进行严格的控制,GDP 开始回落。1997 年下半年,亚洲金融危机爆发,对我国的宏观经济造成了巨大冲击,致使之后的贷款需求量不断下降,贷款违约率不断升高,银行纷纷收缩放贷行为,使得信贷余额增长率也随后下降.2000年开始,我国的GDP进入上行阶段,经济蓬勃发展,信贷市场也随之繁荣起来.2009年,政府出台了“4万亿”

经济刺激计划,各地陆续出台的接近20万亿的经济刺激计划,中国人民银行配合下调存款准备金率,取消了对金融机构信贷规模的硬性约束,在这一系列的政策引导下,商业银行加大了信贷投放,贷款增长率飙升。2010 年,我国开始出现通货膨胀和流动性过剩的现象,人民银行的信贷政策随之收紧,2010 至 2012 年贷款增长率在10%左右徘徊.

纵观1978年到2012年,我国银行信贷增长率和GDP的增长率经历着相似的冷热周期,这显示出我国商业银行信贷活动具有明显的顺周期性---随着经济萧条而下跌,随着经济发展而上涨,两者的波动轨迹在变化趋势上趋于一致,但存在一定的时滞.

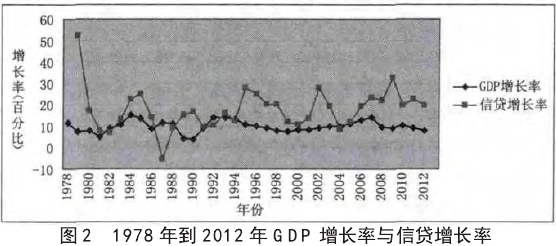

(二)我国银行信贷质量与经济周期关系分析我们将

2000年至2012年我国的GDP增长率和银行信贷不良贷款率绘制在一个图表中,进行对比分析,如图3所示.

图 3 中我们可以看到,2000 年至 2001 年,我国的银行不良贷款比率由 20%上升到 30%,整体比率较高,这是由于 1997 年发生了东南亚金融危机.危机之后,我国出口业务严重受挫,造成内需不足外需萎靡的严峻局面,GDP 增长率也连连下降。宏观经济的不景气造成商业银行的不良贷款率迅速上升。2000 年以后,我国经济进入第四个经济周期的上行期,银行不良贷款率逐步下降,GDP 增长率逐步上升,两者之间呈反向变化态势.2007 年,我国经济进入第四个经济周期的下行期。随着美国次贷危机的蔓延,我国 GDP 增长率不断下降。但是与此同时,我国的不良贷款率也保持下降趋势。其实这并不矛盾,因为我国在2008年剥离了银行的不良贷款,并且快速大量放贷稀释了不良贷款。若加上剥离出的不良贷款,我国的不良贷款率实际上是有所增加的.

而导致不良贷款额上升的原因是我国企业受国际金融危机和雪灾、汉川地震的影响,导致经营面临困境,无法还贷,进而使得银行不良贷款急剧增加.

纵观2000年到2012年,我国银行不良贷款率和GDP的增长率实质上是存在顺周期性的,即我国的银行信贷质量和经济周期也存在着顺周期性的变化关系.

三、如何降低我国银行信贷顺周期性的负面影响

(一)提高银行对宏观经济走势的判断分析能力

如果银行不能对未来的宏观经济形势做出准确及时的判断,那么其行为政策就会出现失误,从而造成经济短暂增长时的过度放贷和经济短暂衰退时的过分紧缩,使经济波动幅度加大.

商业银行应该时时监测国内外的行业动态,熟悉国内外相关政策的发展变化,把握政策走向,对信贷风险及时进行评估,时时关注经济改变,精确把握信贷投放的发展前景,从而调整信贷发展的重点区域和行业,并在这个基础上及时制定措施,预防经济波动带来的不利影响.

(二)加强社会信用环境的建设

政府要加强建设社会投资环境,规范市场主体,维护市场秩序,建立全国统一的企业和个人信用记录,对信用记录不良的企业和个人采取措施严肃处理。在税务、金融等部门的信用记录基础上,建立社会信用评级体系,对个人和企业的贷款记录、还款记录和经济实力进行综合全面评估并制定信用等级,根据不同的信用等级,按照不同的贷款利率发放贷款,从而提高全社会的信用意识,规范信贷行为。

(三)完善银行信贷的法律法规建设

银行信贷活动的正常运行需要完善的法律体系作为保障.

如果不能有效监督企业日常的经营活动,控制企业的违约行为,商业银行的不良贷款就会大量增加,从而侵蚀银行资本,增加银行风险.

政府应该明确商业银行处理不良贷款的权利和途径,适当调整法律法规,公开、公平、公正的保障企业和银行的合法利益,从而维护经济环境的稳定,促进经济的长远发展.