管理层权力是在公司内部治理出现缺陷且外部缺乏相应监督约束机制的情况下,管理层所表现出的对公司权力体系( 包括决策权、监督权和执行权) 的影响能力,具体体现为剩余控制权的扩张。内部控制与过度投资之间的关系会受到管理层权力的影响。我国《企业内部控制基本规范》中明确规定: 董事会负责企业内部控制制度的建立健全和有效实施; 监事会对董事会建立与实施内部控制进行监督; 经理层负责组织、领导企业内部控制的日常运行,并督促企业按照健全的公司治理结构要求,在董事会下设的审计委员会中,对内部控制的有效实施和自我评价进行定期或不定期的监督与检查。该规定说明,内部控制制度的执行主体和责任主体分别为经理层和董事会,其中董事长应当成为内部控制制度建设的总责任人。管理层( 尤其 CEO 等掌握公司实际经营决策权的行政负责人)在企业内部控制制度建立和执行过程中扮演着“中心角色”。

自 20 世纪 80 年代国有企业实施放权让利改革以来,我国企业的改革历程实质上是管理层权力不断形成和提升的过程。在我国特有的政治因素和制度背景下成立的上市公司存在国有股“一股独大”和“所有者缺位”的问题,这使得公司的控制权不可避免地转移到管理层手中,加之我国目前处于经济转型过程中,公司治理机制的外部约束机制( 例如: 经理市场、劳动力市场及公司控制权市场) 不健全,且资本市场缺乏效率,造成严重的“内部人控制”问题,此时内部人控制主要表现为管理层与股东之间的代理冲突和利益侵占。但当公司大股东与管理层关系密切( 甚至兼任) 、大股东控制权与现金流权偏离度较高时,大股东对小股东利益侵占效应会更显著。管理层的利益侵占还更多地体现大股东的意志,从而造成管理层权力的进一步放大,此时股东监督就会变成自我监督或不受监督。特别当国有股的代表控制董事会并成为董事长同时兼任 CEO 时,董事长既控制了董事会,同时自身又担任被监督企业的 CEO,在这种情况下,监事会的作用很难正常发挥。因此对于董事长兼任 CEO 的高管而言,其权力处于核心地位,从而使得管理层失去来自股东大会、董事会、监事会等各方面的监督和制约。管理层将企业决策权、执行权和监督权集于一身,使其走向绝对权力。在这种情况下,随着管理层权力的日益膨胀,信息不对称程度的增加,股东对管理层的监督和约束逐渐减弱,就会出现管理层权力的滥用,同时也可能为管理层实施利益侵占提供便利条件。

企业在建立和实施内部控制制度的过程中应当严格遵循制衡性原则,有效的内部控制在治理结构、机构设置及权责分配和业务流程等方面能够起到相互制衡和相互监督的作用,从而对管理层的行为进行约束,促使其做出符合股东利益的行为。然而,随着管理层权力的增加,管理层可能凌驾于内部控制制度之上,并借此为自己攫取控制权私利,或者联合绕过内部控制制度,使内部控制制度的设计和实施沦为形式甚至成为代理问题的一部分,此时,内部控制制度更多的是发挥“装饰性功能”,从而弱化了其抑制过度投资的作用。同时,由于现阶段我国上市公司内部控制建设主要以满足监管要求为主,因此,公司为了应付政府部门的检查而设计了较好的内部控制制度,但实施效果却不尽如人意。并且由于激励不相容和信息不对称等原因,即使公司设计了良好的内部控制制度,权力过大的管理层也会削弱董事会和监事会的监督功能,架空内部控制制度,为自身谋取私利,这仍然会造成内部控制对过度投资的抑制作用减弱。

假设 2: 对于国有上市公司而言,管理层权力会减弱内部控制有效性对过度投资的抑制作用。

四、研究设计

( 一) 样本选择与数据来源

《企业内部控制基本规范》自2009 年7 月1 日起在上市公司范围内全面实行,该规范要求上市公司对本公司内部控制的有效性进行自我评价,披露年度自我评价报告,并聘请有证券期货业务资格的会计师事务所对公司内部控制有效性进行审计。本文选取 2009—2011 年度在上海和深圳证券交易所上市的 A 股国有上市公司为样本,剔除金融类和财务数据及内部控制指数缺失的样本,最终得到 880 个样本观察值。本文中的上市公司财务数据、公司治理数据来源于 CSMAR 数据库,其中总经理任职时间及内部董事比例都是通过手工计算获取。反映内部控制有效性的数据来源于厦门大学内控指数课题组发布的《中国上市公司内部控制指数( 2009—2011 年) 》。本文数据处理使用的是 SPSS16.0 分析软件。

( 二) 变量选择

1. 过度投资的计量

本文采用 Richardson 模型估计预期企业投资水平,用该回归模型估计出正的残差度量过度投资,模型如下:【1】

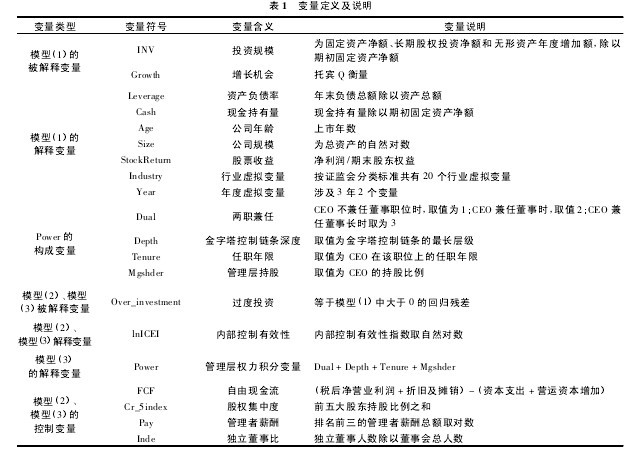

本文选取的变量定义及说明如下页表 1 所示。

其中,INVi,t为预期第 t 年投资总额,即固定资产净额、长期股权投资净额和无形资产年度增加额除以期初固定资产净额; Growthi,t -1为第t - 1 年的成长机会( 本文使用托宾 Q 值衡量公司成长机会) ;Leveragei,t -1为第 t - 1 年的资产负债率; Cashi,t -1为第 t - 1 年的现金持有量除以期初固定资产净额;Agei,t -1为第 t - 1 年的上市年数; Sizei,t -1为第 t - 1 年的公司规模,即总资产的自然对数;StockReturni,t -1为第t -1年的净资产收益率,即净利润 / 期末股东权益; INVi,t -1为第t -1的投资总额。

此外,模型还加入了年度和行业变量作为控制变量。Industry 和 Year 分别为行业和年度控制变量,其中,行业按中国证监会 2001 年颁布的行业分类指引进行分类。本文对模型( 1) 回归得到 i 企业第 t 年期望投资水平( Exp_Invt) ,然后用实际投资水平减去期望投资水平,若该值大于 0 则为过度投资,用Over_investment 表示; 若该值小于 0 则为投资不足,用 Under_INVinvestment 表示。2. 管理层权力的计量管理层权力泛指管理层对公司治理体系( 包括决策权、监督权及执行权) 的影响能力。Finkestein 将企业高管的权力划分为结构权力、所有权权力、专家权力及声誉权力。Hu 和Kumar 以CEO 的任期和服务年限、董事会独立性、CEO 是否兼任董事长、CEO 是否在两年内退休及是否存在大股东等指标综合反映管理层权力的大小。综观已有文献中对管理层权力的变量指标,主要选取的指标包括: CEO 在董事会任职情况、董事会规模、内部董事比例、金字塔控制链条长度、CEO 任职年限、管理层持股比例、管理层兼职、股权分散度等。本文主要借鉴权小锋等的做法,考虑到我国特殊的国情,即外部董事或独立董事能否对管理层权力产生监督作用,目前尚缺乏相关证据支撑,同时,我国国有上市公司主要是典型的集中型所有权结构,采用金字塔结构分离现金流权与控制权方式的较多,股权分散度较高,导致我们无法有效观测管理层权力。因此,本文选择以下四个变量来衡量管理层权力: ( 1) CEO 在董事会任职情况。CEO 在董事会的职位越高,董事会对 CEO 的监督能力越弱,管理层权力越大。一般情况下,若CEO 兼任董事长,则意味着管理层权力较大。( 2) 金字塔控制链条长度。由于国有企业金字塔结构是政府放权让利改革的产物,企业控制权由金字塔结构向下转移至管理层,且控制权越往下转移,管理层决策的自由度就越高,因此控制链条越长,管理层权力越大。( 3) CEO 任职时间。该变量可反映 CEO 个人能力权力,CEO 任职时间长短能够体现其在公司的渗透力,反映其对公司和董事会的影响力及控制力,CEO 任职时间越长,其影响董事会决策的能力越强,权力也越大。( 4) 管理层持股比例。管理层的持股比例越高,权力越大。在以上四个指标基础上,本文构建一个综合反映管理层权力的积分变量 Power,该指标值越大,表明管理层权力越大。变量定义及说明见表1。【表1】